Częste wyjazdy związane z obowiązkami służbowymi generują niemałe wydatki. Warto pamiętać, że aby wydatek zaliczyć do kosztów nie wystarczy, że w ogóle został on poniesiony oraz, że jest związany z działalnością. Konieczne jest również jego prawidłowe udokumentowanie. Dowód księgowy w tym wypadku stanowi paragon za autostradę. Odbywając częste wyjazdy służbowe, zarówno te zagraniczne, jak i krajowe, warto pamiętać o gromadzeniu “kwitków” potwierdzających opłatę za przejazd autostradą. Wydatki te stanowią bowiem koszt działalności i co do zasady nie wymagają potwierdzeń dodatkową fakturą.

Paragon za autostradę jako dowód księgowy

Rozporządzenie w sprawie prowadzenia KPiR określa wydatki, dla których wystarczającym dowodem ujęcia ich w podatkowej księdze jest paragon. Są to wydatki związane z zakupem:

- krajowym - materiałów, środków czystości i bhp oraz materiałów biurowych w jednostkach handlu detalicznego,

- zagranicznym - paliwa i olejów.

Przepisy nie wyróżniają natomiast wprost paragonów za przejazd autostradą jako dowodów księgowych. Jednak z uwagi na specyfikę samej operacji dokonywania opłat za autostradę oraz trudności związanych z procesem pozyskania faktury, kwitek za autostradę jako “inny dowód” może być podstawą dokonania zapisu w podatkowej księdze przychodów i rozchodów.

Paragon za autostradę jako faktura VAT

Zgodnie z przepisami rozporządzenia w sprawie wystawiania faktur, za fakturę uznaje się również dowody zapłaty (np. w formie biletu jednorazowego) za przejazdy autostradami płatnymi, jeżeli zawierają następujące dane:

- numer i data wystawienia,

- imię i nazwisko lub nazwa podatnika,

- numer, za pomocą którego podatnik jest zidentyfikowany na potrzeby podatku,

- informacje pozwalające na identyfikację rodzaju usługi,

- kwotę podatku,

- kwotę należności ogółem.

Zagraniczny paragon za autostradę

Również zagraniczny paragon za autostradę akceptowany jest przez polskie organy skarbowe jako dowód poniesienia kosztu. Aby uniknąć ewentualnych sporów, warto jest opisać paragon wskazując wyjazd, podczas którego był poniesiony wydatek i jego cel. W ten sposób przedsiębiorca potwierdza, że wydatek ma związek z prowadzoną działalnością gospodarczą. Należy jednak pamiętać, że w podatkowej księdze przychodów i rozchodów koszty ujmowane są w walucie polskiej. Poniesioną opłatę za autostradę w walucie obcej należałoby więc przeliczyć na PLN wg średniego kursu NBP z ostatniego dnia roboczego poprzedzającego dzień poniesienia kosztu.

Oczywiście, w przeciwieństwie do paragonów (uznawanych jako faktura) za polskie autostrady, te zagraniczne nie dają podatnikom możliwości odliczenia podatku VAT. Wydatek ujmuje się więc jako koszt w kwocie brutto. Przedsiębiorcy mają jednak możliwość ubiegania się o zwrot opłaconego za granicą podatku od wartości dodanej. Jeżeli wniosek o zwrot zostanie rozpatrzony pomyślnie, przedsiębiorca zwróconą kwotę powinien ująć jako pozostały przychód z działalności. Wcześniej bowiem opłatę w kwocie brutto ujął jako koszt.

Podsumowując, nawet niepozorny paragon / bilet za autostradę może dawać korzyści podatkowe przedsiębiorcom. Szczególnie dotyczy to tych, których charakter prowadzonej działalności wymaga częstych wyjazdów w celach służbowych.

Księgowanie kosztu przejazdu za autostradę w wFirma.pl

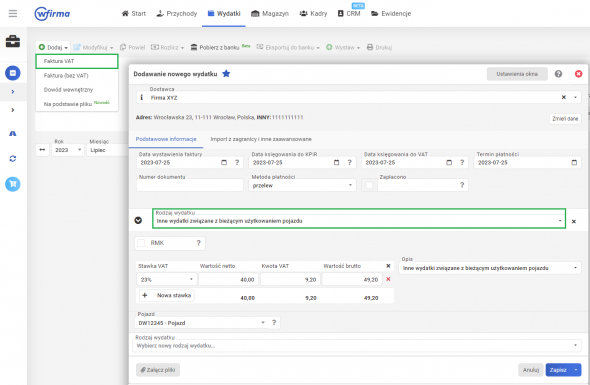

W celu zaksięgowania paragonu za przejazd autostradą w wFirma.pl, należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT - jeżeli paragon zawiera wymagane elementy, wówczas WARTOŚĆ NETTO: wartość netto paragonu, VAT: podatek VAT z paragonu. Natomiast w polu RODZAJ WYDATKU należy wybrać INNE WYDATKI ZWIĄZANE Z BIEŻĄCYM UŻYTKOWANIEM POJAZDU.

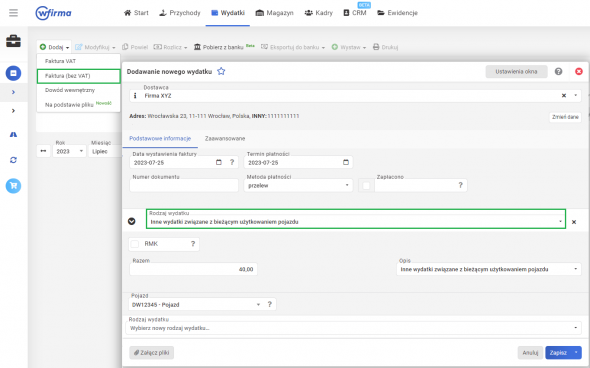

W przypadku gdy na dokumencie nie widnieją wymagane elementy uprawniające do uznania dokumentu za fakturę lub jest to zagraniczny paragon, wówczas dokument należy zaksięgować przez zakładkę: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA (BEZ VAT), gdzie RAZEM: wartość brutto paragonu, RODZAJ WYDATKU należy wybrać INNE WYDATKI ZWIĄZANE Z BIEŻĄCYM UŻYTKOWANIEM POJAZDU.