Podnoszenie kwalifikacji zawodowych przedsiębiorcy, pozostające w związku przyczynowo-skutkowym z rodzajem prowadzonej działalności gospodarczej, uzasadnia zaliczenie takiego wydatku do kosztów podatkowych. W naszych dzisiejszym artykule zastanowimy się, czy tak samo będzie, w przypadku, gdy nastąpi podnoszenie kwalifikacji w okresie zawieszenia działalności.

Podnoszenie kwalifikacji zawodowych a koszt podatkowy

Każdy wydatek ponoszony przez podatnika prowadzącego działalność gospodarczą należy oceniać w perspektywie art. 22 ust. 1 ustawy o PIT. Zgodnie z tym przepisem kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23. Wydatki związane z podnoszeniem kwalifikacji zawodowych nie zostały umieszczone w katalogu określonym w art. 23 ustawy o PIT, a zatem nie zostały wprost wykluczone z kosztów podatkowych. W przypadku źródła przychodów, jakim jest pozarolnicza działalność gospodarcza, należy przyjąć, że kosztami uzyskania przychodów są wszelkie racjonalne i gospodarczo uzasadnione wydatki związane z prowadzoną działalnością gospodarczą, których celem jest osiągnięcie przychodów, zabezpieczenie lub zachowanie źródła przychodów. Dla kwalifikacji prawnej danego kosztu istotne znaczenie ma cel, w jakim został poniesiony. Wydatek zostanie uznany za koszt uzyskania przychodów, jeżeli pomiędzy jego poniesieniem a powstaniem, zwiększeniem bądź możliwością powstania przychodu istnieje związek przyczynowo-skutkowy. Nie budzi większej wątpliwości przypadek, w którym przedsiębiorca ponosi wydatek na podniesienie swoich kwalifikacji zawodowych w zakresie zbieżnym z profilem prowadzonej działalności. Większa wiedza czy nabycie nowych umiejętności może się efektywnie przyczyniać do zwiększenia przychodów z działalności gospodarczej. Posiadanie nowych kwalifikacji poszerza również potencjalną bazę klientów. Wydatek na wszelkiego rodzaju kursy, szkoły oraz szkolenia można uznać za racjonalny i celowy wydatek, który pośrednio wpływa na przychody z pozarolniczej działalności gospodarczej.

Podnoszenie kwalifikacji w okresie zawieszenia działalności

Zgodnie z art. 22 ust. 1 ustawy Prawo przedsiębiorców przedsiębiorca niezatrudniający pracowników może zawiesić wykonywanie działalności gospodarczej na zasadach określonych w niniejszej ustawie, z uwzględnieniem przepisów dotyczących ubezpieczeń społecznych. W myśl art. 25 ust. 1 ww. ustawy w okresie zawieszenia wykonywania działalności gospodarczej przedsiębiorca nie może wykonywać działalności gospodarczej i osiągać bieżących przychodów z pozarolniczej działalności gospodarczej.

W okresie zawieszenia wykonywania działalności gospodarczej zgodnie ust. 2 tegoż artykułu przedsiębiorca:

- może wykonywać wszelkie czynności niezbędne do zachowania lub zabezpieczenia źródła przychodów, w tym rozwiązywania zawartych wcześniej umów,

- może przyjmować należności i jest obowiązany regulować zobowiązania powstałe przed datą zawieszenia wykonywania działalności gospodarczej,

- może zbywać własne środki trwałe i wyposażenie,

- ma prawo albo obowiązek uczestniczyć w postępowaniach sądowych, postępowaniach podatkowych i administracyjnych związanych z działalnością gospodarczą wykonywaną przed datą zawieszenia jej wykonywania,

- wykonuje wszelkie obowiązki nakazane przepisami prawa,

- może osiągać przychody finansowe, także z działalności prowadzonej przed datą zawieszenia wykonywania działalności gospodarczej,

- może zostać poddany kontroli na zasadach przewidzianych dla przedsiębiorców wykonujących działalność gospodarczą.

Z powyższych przepisów wynika, że przedsiębiorca może zawiesić wykonywanie działalności gospodarczej (bezterminowo) i w tym czasie nie może wykonywać bieżącej działalności i osiągać z niej bieżących przychodów. Może jednak wykonywać czynności niezbędne do zachowania lub zabezpieczenia źródła przychodów, przyjmować należności lub regulować zobowiązania powstałe przed datą zawieszenia wykonywania działalności lub wynikające z umów zobowiązujących go do ich poniesienia podpisanych przed zawieszeniem działalności gospodarczej.

Dopuszczalna jest zatem sytuacja, w której przedsiębiorca w okresie zawieszenia ponosi określone wydatki, które mogą być kwalifikowane jako koszty podatkowe. Tutaj jednak istnieje bardzo ważne zastrzeżenie wskazujące, że taki wydatek musi być wynikiem zobowiązania zaciągniętego jeszcze przed datą zawieszenia działalności.

Jak wskazał Dyrektor KIS w interpretacji z 25 września 2018 roku (nr 0114-KDIP3-1.4011.370.2018.1), wydatki związane ze studiami podyplomowymi poniesione w trakcie prowadzenia pozarolniczej działalności gospodarczej mogą stanowić koszty uzyskania przychodów i stosownie do art. 22 ust. 6b ustawy o PIT będą potrącalne w dacie ich poniesienia. Natomiast wydatki poczynione w okresie zawieszenia działalności gospodarczej, których poniesienie nie wynikało z wcześniejszych zobowiązań, tj. powstałych w trakcie prowadzenia działalności, nie mogą stanowić kosztów uzyskania przychodów. W świetle powyższego możemy zatem wyróżnić 2 sytuacje różnie kwalifikowane pod kątem możliwości ujęcia wydatku w kosztach.

Przykład 1.

Czy wydatki na studia podyplomowe ponoszone w trakcie zawieszenia działalności gospodarczej stanowią koszt podatkowy przedsiębiorcy?

Osoba fizyczna prowadząca działalność gospodarczą 1 września rozpoczęła studia podyplomowe o kierunku zgodnym z profilem działalności. 1 stycznia roku następnego zawiesiła działalność gospodarczą. Nadal jednak ponosiła opłaty za czesne na studia. Z uwagi na fakt, że zobowiązanie do opłacania studiów powstało przed zawieszeniem działalności, możliwe jest zaliczenie opłat do kosztów podatkowych.

W tym miejscu przypomnijmy, że podatnicy prowadzący podatkową księgę przychodów i rozchodów mogą zaliczać wydatki do kosztów uzyskania przychodów w roku ich poniesienia, bez względu na to, kiedy zostały uzyskane przychody, z którymi te koszty są bezpośrednio związane. Za dzień poniesienia kosztu uzyskania przychodów stosownie do art. 22 ust. 6b ustawy o PIT uważa się dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania (ujęcia) kosztu.

Przykład 2.

Czy wydatki na studia podyplomowe ponoszone w trakcie zawieszenia działalności gospodarczej stanowią koszt podatkowy przedsiębiorcy?

Osoba fizyczna prowadząca działalność gospodarczą 1 sierpnia zawiesiła bezterminowo działalność. 1 września podjęła studia podyplomowe na kierunku właściwym do rodzaju prowadzonej działalności. Pomimo że jest zachowany związek przyczynowo-skutkowy pomiędzy wydatkiem a działalnością gospodarczą, nie może ona zaliczyć opłat za studia do kosztów, ponieważ zobowiązanie powstało w czasie zawieszenia, a nie przed.

Konkludując powyższe, możemy stwierdzić, że nie jest możliwe udzielenie jednoznacznej odpowiedzi na pytanie, czy wydatek na podnoszenie kwalifikacji w okresie zawieszenia działalności jest kosztem podatkowym. Odpowiedź na takie pytanie determinowana jest konkretnym stanem faktycznym, a przede wszystkim poprawnym ustaleniem, czy zobowiązanie do ponoszenia wydatku powstało przed, czy w trakcie zawieszenia działalności.

Księgowanie wydatków po odwieszeniu działalności w systemie wFirma.pl

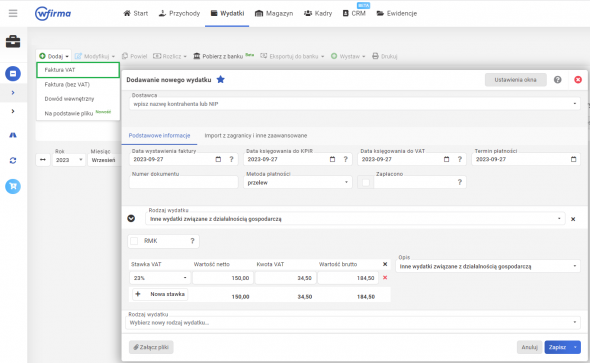

Aby zaksięgować w systemie wFirma.pl koszty poniesione w okresie zawieszenia, w zakresie zobowiązanie powstało przed zawieszeniem, należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT, gdzie po uzupełnieniu wymaganych danych i wyborze odpowiedniego rodzaju wydatku, należy wskazać następujące daty:

- DATA WYSTAWIENIA FAKTURY - zgodnie z datą wystawienia na fakturze,

- DATA KSIĘGOWANIA DO KPiR - pierwszy dzień odwieszenia działalności, jeśli wznowienie ma miejsce w tym samym roku co zawieszenie,

- DATA KSIĘGOWANIA DO VAT - pierwszy dzień odwieszenia działalności, mając na uwadze możliwy termin odliczenia VAT,

- TERMIN PŁATNOŚCI - zgodnie z terminem płatności na fakturze. W przypadku przedpłaty, dla celów technicznych należy wybrać datę wystawienia faktury.

Tak zaksięgowany wydatek trafi do odpowiedniej kolumny KPIR oraz do rejestru VAT zakupów (gdy możliwe jest jego odliczenie i został zaksięgowany jako faktura VAT).