Sponsoring zyskuje na popularności poprzez zmniejszenie skuteczności tradycyjnych sposobów reklamy, przeniesienie pozytywnych skojarzeń ze sponsorowanego na sponsora, jego firmę, reprezentowaną markę czy oferowane produkty oraz możliwość dotarcia do wybranych grup społecznych poprzez odpowiednio dobranego do potencjalnych odbiorców sponsorowanego. Czy wydatki na sponsoring stanowią koszty uzyskania przychodów w działalności gospodarczej?

Wydatki na sponsoring w umowie sponsoringu

Umowa sponsoringu nie została uregulowana w przepisach prawa, jednak z uwagi na ogólną zasadę swobody umów określoną w art. 3531 Kodeksu cywilnego, nie ma przeciwwskazań do jej zawarcia. Umowa sponsoringu należy zatem do tzw. umów nienazwanych. Strony zawierające umowę mogą ułożyć stosunek prawny według swego uznania, byleby jego treść lub cel nie sprzeciwiały się właściwości stosunku, ustawie ani zasadom współżycia społecznego.

Sponsoring jest umową partnerską, która zakłada wzajemne świadczenie sponsora i sponsorowanego. Przy sponsoringu wyróżniamy 2 podmioty, a mianowicie:

sponsor – firma lub osoba fizyczna nieprowadząca działalności gospodarczej, której celem jest promowanie siebie, swojej firmy, marki lub ponosząca określone wydatki na sponsoring,

sponsorowany – firma lub osoba prywatna, na której rzecz sponsor przekazuje określone świadczenie.

Istotę sponsoringu można określić jako przekazanie przez sponsora określonej kwoty pieniędzy, towaru lub usługi na rzecz sponsorowanego, który w zamian jest zobligowany do reklamy wizerunku firmy, marki lub produktów sponsora, a także samej akcji sponsorowanej w określony w umowie sposób. Umowa sponsoringu opiera się zatem na przekazaniu środków pieniężnych, towarów lub usług, przez co może przyjąć formę świadczenia pieniężnego polegającego na świadczeniu usługi w zamian za środki pieniężne lub świadczenia barterowego opierającego się na świadczeniu usługi w zamian za określony towar bądź usługę. Sponsoring jest zatem finansowaniem czegoś w zamian za reklamowanie własnej działalności.

Trzeba podkreślić, że umowa sponsoringu różni się zasadniczo od umowy darowizny wzajemnością świadczenia pomiędzy sponsorem a sponsorowanym. Jest to umowa dwustronnie zobowiązująca. Umowa darowizny ma natomiast charakter jednostronnie zobowiązujący.

Wydatki na sponsoring a koszty uzyskania przychodów

W celu rozstrzygnięcia, czy wydatki na sponsoring stanowią koszty uzyskania przychodów w działalności gospodarczej, w pierwszej kolejności należy zweryfikować, czy spełniają one definicję kosztów uzyskania przychodów zawartą w art. 22 ust. 1 ustawy o podatku dochodowym od osób fizycznych (odpowiednio art. 15 ust. 1 ustawy o podatku dochodowym od osób prawnych).

„Kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23”.

Wydatki na sponsoring nie zostały wyszczególnione w negatywnym katalogu kosztów zawartym w art. 23 ustawy o podatku dochodowym od osób fizycznych. Jeżeli zatem przedsiębiorca jest w stanie wykazać, że wydatki na sponsoring zostały poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, to stanowią koszty uzyskania przychodów w działalności gospodarczej. Przy kwalifikowaniu do kosztów uzyskania przychodów poniesionych wydatków trzeba brać pod uwagę ich celowość oraz możliwość przyczynienia się danego wydatku do osiągnięcia przychodu. Wydatki na sponsoring są ponoszone w celu zwiększenia grona odbiorców produktów oferowanych w ramach działalności gospodarczej prowadzonej przez sponsora. Celem zawartej umowy sponsoringu jest pozyskanie nowych klientów, rozpowszechnienie wizerunku sponsora, jego firmy, marek oraz sprzedawanych towarów czy usług. Dodatkowo trzeba mieć na uwadze, że wydatki na sponsoring mogą zostać zaliczone do kosztów podatkowych wyłącznie wtedy, gdy zostały właściwie udokumentowane (faktury, umowy, inne dowody).

Przykład 1.

Pan Janusz prowadzący jednoosobową działalność gospodarczą w zakresie handlu sprzętem turystycznym nawiązał współpracę z klubem podróżników zrzeszającym popularnych podróżników. W ramach zawartej umowy sponsoringu pan Janusz dostarcza sprzęt turystyczny, który członkowie klubu zobowiązani są wykorzystywać i reklamować podczas podróży relacjonowanych w mediach społecznościowych. Przekazany sprzęt sportowy i usługi reklamowe świadczone przez podróżników mają charakter ekwiwalentny. Czy wydatki na sponsoring poniesione przez pana Janusza (sprzęt turystyczny przekazany podróżnikom) stanowią koszty uzyskania przychodów w działalności gospodarczej?

Wydatki na sponsoring poniesione przez pana Janusza zostały poniesione w celu zwiększenia zainteresowania ze strony osób trzecich sprzętem turystycznym sprzedawanym przez mężczyznę. Znani podróżnicy reklamujący sprzęt turystyczny używany w trakcie podróży relacjonowanych w mediach społecznościowych mają za zadanie rozpowszechnić produkty oferowane przez pana Janusza w ramach prowadzonej przez niego działalności gospodarczej. W konsekwencji reklama sprzętu turystycznego ma zaowocować dotarciem do szerszego grona odbiorców i pozyskaniem nowych klientów. Wydatki na sponsoring spełniają zatem ogólne przesłanki kosztów zawarte w art. 22 ustawy o podatku dochodowym od osób fizycznych, czyli zostały poniesione w celu osiągnięcia przychodów oraz nie zostały wyszczególnione w zamkniętym katalogu kosztów niestanowiących kosztów uzyskania przychodów. Pan Janusz może więc zaliczyć wydatki na sponsoring do kosztów uzyskania przychodów w prowadzonej przez niego działalności gospodarczej pod warunkiem odpowiedniego udokumentowania wydatków.

Wydatki na sponsoring w kosztach podatkowych a ekwiwalentność świadczeń

Wydatki na sponsoring, a zatem wydatki poniesione na nabycie towarów służących przekazaniu w ramach umowy sponsoringu oraz związane z wykonaniem usługi na rzecz sponsorowanego stanowią koszty uzyskania przychodów w działalności gospodarczej, jednak kwota wydatków na sponsoring musi stanowić tę samą wartość, co wartość świadczenia o charakterze reklamowo-promocyjnym uzyskanym od sponsorowanego.

Aby wydatki na sponsoring mogły zostać uznane za koszty uzyskania przychodów, świadczenia stron umowy sponsoringu muszą mieć zatem charakter ekwiwalentny.

Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej (sygn. 0111-KDIB1-1.4010.181.2021.4.BS) z 28 lipca 2021 roku opisanej szczegółowo w dalszej części artykułu wyjaśnił, że umowa sponsoringu może przybrać formę:

- sponsoringu właściwego – gdy umowa zawarta między stronami przewiduje, że w zamian za przekazanie określonych środków pieniężnych, wartości rzeczowych lub świadczeń, sponsor otrzyma od podmiotu sponsorowanego ekwiwalentne świadczenie wzajemne o charakterze reklamowym,

- sponsoringu niewłaściwego – zbliżonego do darowizny, gdyż zawiera się w jednostronnym zobowiązaniu się sponsora do finansowania sponsorowanego.

Wydatki na sponsoring poniesione w ramach sponsoringu właściwego stanowią w całości koszty uzyskania przychodów sponsora, gdyż sponsoring właściwy jest w istocie odpłatnym nabyciem usług reklamowych.

W przypadku, gdy sponsor nie otrzymuje żadnego świadczenia wzajemnego od podmiotu sponsorowanego, poniesione przez niego wydatki mają charakter darowizny. Na podstawie art. 23 ust 1 pkt 11 ustawy o PIT (odpowiednio art. 16 ust. 1 pkt 14 ustawy o CIT) darowizn i ofiar wszelkiego rodzaju – z zastrzeżeniem wyjątków wskazanych w tym przepisie – nie uważa się za koszty uzyskania przychodów. W związku z tym do kosztów podatkowych mogą być zaliczone jedynie wydatki stanowiące ekwiwalent za uzyskany towar czy usługę.

Możliwa jest również sytuacja, gdy umowa sponsoringu przewiduje obustronne świadczenia sponsora i sponsorowanego, jednak nie są one ekwiwalentne. W takiej sytuacji wydatki na sponsoring są kosztami uzyskania przychodów tylko do wysokości wartości usług reklamowych świadczonych przez sponsorowanego. W pozostałej części wydatki na sponsoring powinny być traktowane jak darowizna, a tym samym nie podlegają zaliczeniu ich do kosztów uzyskania przychodów w prowadzonej działalności gospodarczej.

Wydatki na sponsoring jako koszty podatkowe – interpretacja indywidualna

W interpretacji indywidualnej (sygn. 0111-KDIB1-1.4010.181.2021.4.BS) z 28 lipca 2021 roku Dyrektor Krajowej Informacji Skarbowej potwierdził, że wydatki na sponsoring stanowią koszty podatkowe.

Wnioskodawca jest czołowym producentem i dostawcą maszyn, urządzeń, konstrukcji stalowych oraz kompletnych linii produkcyjnych, technologicznych dla wielu branż przemysłowych oraz przeprowadza różnego rodzaju inwestycje przemysłowe. W ramach reklamy swojego przedsiębiorstwa spółka zawarła w 2020 roku umowę sponsoringu z podmiotem zajmującym się profesjonalną reklamą i obsługą zawodników podczas zawodów kartingowych w kraju i za granicą. Sponsorowany jest promotorem największej serii kartingowej w Polsce i współpracuje z wieloma podmiotami o ugruntowanej pozycji biznesowej. Wobec powyższego firma ta może zaoferować atrakcyjne formy współpracy, reklamy, a także działalności opartej o społeczną odpowiedzialność biznesu. Stosownie do zawartej umowy sponsorowany zobowiązał się do działań reklamowych i promocyjnych na rzecz spółki podczas wszystkich imprez organizowanych przez sponsorowanego oraz imprez, w których sponsorowany bierze udział m.in. poprzez przekazanie sponsorowi określonej ilości bezpłatnych honorowych kart wstępu na każdy dzień imprezy, zamieszczenie oznaczeń firmowych sponsora (m.in. logo) w określonych w umowie miejscach, zamieszczenie profilu sponsora na stronie internetowej sponsorowanego, dodanie fanpage'a sponsora do ulubionych na oficjalnym fanpage'u sponsorowanego na Facebooku i Twitterze czy zapewnienie eksponowania w trakcie imprez organizowanych przez sponsorowanego tablic reklamowych lub transparentów z logo sponsora.

Zawarcie umowy ze sponsorowanym ma na celu przede wszystkim wpłynąć na potencjalny wzrost przychodów spółki z tytułu świadczonych usług i dostaw towarów. W założeniu ponoszone przez wnioskodawcę wydatki na promocję (reklamę) w ramach umowy sponsoringu mają przyczyniać się m.in. do rozpowszechniania informacji na temat spółki oraz świadczonych przez nią usług, a także promowania marki. Realizacja tych celów może mieć bowiem wpływ na wzrost sprzedaży oferowanych przez spółkę towarów oraz usług i w konsekwencji uzyskiwanych przez nią przychodów.

W okresie obowiązywania umowy spółka zobowiązała się do zapłaty na rzecz sponsorowanego wynagrodzenia. Przedmiotowe wynagrodzenie wypłacane jest w ratach każdorazowo na rachunek bankowy sponsorowanego wskazany w fakturze VAT, w terminie 7 dni od daty dostarczenia prawidłowo wystawionej faktury. Podstawę wystawienia faktury stanowi wykaz zrealizowanych przez sponsorowanego (określonych umową) czynności, uprzednio zaakceptowanych przez wnioskodawcę. Świadczenia stron na podstawie umowy sponsoringu mają charakter ekwiwalentny. Wyjaśnić bowiem należy, że wnioskodawca uiszcza należności wynikające z poszczególnych faktur za określone usługi wyświadczone przez sponsorowanego oraz na podstawie skorelowanych z nimi wykazów wydatków.

Zadano pytanie, czy wnioskodawca będzie mieć prawo zaliczenia do kosztów uzyskania przychodów wydatków z tytułu umowy sponsoringu, poniesionych w związku z płatnościami dokonywanymi na podstawie faktur wystawionych przez sponsorowanego.

Dyrektor Krajowej Informacji Skarbowej w uzasadnieniu interpretacji podkreślił, że kosztami uzyskania przychodów są wszelkie racjonalne i gospodarczo uzasadnione wydatki związane z prowadzoną działalnością gospodarczą, których celem jest osiągnięcie, zabezpieczenie lub zachowanie źródła przychodów, jednak mając na uwadze zamknięty katalog wydatków, które nie podlegają zaliczeniu do kosztów uzyskania przychodów, pomimo że pozostają w związku z prowadzoną przez podatnika działalnością i zostały przez niego poniesione w celu uzyskania przychodu. Dodatkowo dla możliwości uznania danego wydatku za koszt uzyskania przychodu, konieczne jest jego właściwe udokumentowanie. Do kategorii wydatków mających na celu osiągnięcie przychodów zalicza się m.in. koszty reklamy. Wydatki poniesione na reklamę, jako niewymienione w art. 16 ust. 1 u.p.d.o.p., w pełnej wysokości mogą stanowić koszty uzyskania przychodów, pod warunkiem, że wydatki te spełniają kryteria określone w art. 15 ust. 1 tej ustawy.

Dyrektor KIS podkreślił, że spółka zawarła w 2020 roku umowę sponsoringu, sposób wyceny świadczeń został uzgodniony przez strony umowy, na podstawie której świadczenia stron mają charakter ekwiwalentny. Sponsorowany zobowiązał się do działań reklamowych i promocyjnych na rzecz spółki podczas wszystkich imprez organizowanych przez sponsorowanego oraz imprez, w których sponsorowany bierze udział. W okresie obowiązywania umowy spółka zobowiązała się do zapłaty na rzecz sponsorowanego wynagrodzenia. W związku z tym Dyrektor Krajowej Informacji Skarbowej potwierdził, że wskazane we wniosku wydatki z tytułu umowy sponsoringu udokumentowane fakturami wystawionymi przez sponsorowanego, wnioskodawca będzie mógł zaliczyć do kosztów uzyskania przychodów.

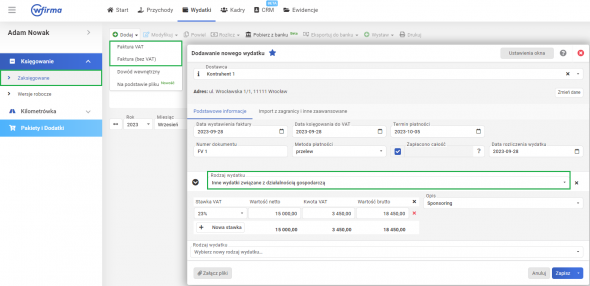

Wydatki na sponsoring - księgowanie w systemie wFirma.pl

W przypadku, gdy wydatki na sponsoring spełniają definicję kosztów uzyskania przychodów, to w systemie wydatek księguje się poprzez WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT / FAKTURA (BEZ VAT) / WYDATEK wybierając rodzaj wydatku INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ.