Prowadząc firmę, przedsiębiorcy często zmuszeni są do odbywania podróży służbowych zarówno krajowych, jak zagranicznych. Z reguły są one związane z nawiązywaniem nowych kontaktów biznesowych, pozyskaniem klientów, zawarciem umów, a co za tym idzie - z rozwojem przedsiębiorstwa. Jak prawidłowo rozliczyć tego typu zdarzenie i jak je udokumentować? Są to najczęstsze pytania, jakie zadają sobie właściciele firm. Niniejszy artykuł z pewnością rozwieje wszelkie wątpliwości w tym zakresie. Sprawdź, jak powinna zostać rozliczona podróż służbowa przedsiębiorcy!

Koszty podróży służbowej przedsiębiorcy

Diety i wyżywienie w podróży służbowej przedsiębiorcy

Wydatki (nawet te udokumentowane fakturą) na wyżywienie przedsiębiorcy przebywającego w podróży służbowej nie mogą być bezpośrednio rozliczone w ramach delegacji. Dieta bowiem określa limit na pokrycie kosztów wyżywienia, co wynika z par. 7 ust. 1 oraz par. 13 ust. 1 Rozporządzenia Ministra Pracy i Polityki Społecznej z dnia 29 stycznia 2013 r. w sprawie należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej. Zasady te stosuje się również w przypadku podróży służbowej samego przedsiębiorcy.

Z art. 23 ust. 1 pkt 52 ustawy o podatku dochodowym od osób fizycznych jasno wynika, że kosztu uzyskania przychodów nie stanowią wartości diet z tytułu podróży służbowych osób prowadzących działalność gospodarczą i osób z nimi współpracujących - w części przekraczającej wysokość diet przysługujących pracownikom, określoną w odrębnych przepisach wydanych przez właściwego ministra. W konsekwencji oznacza to, że do kosztów podatkowych można zakwalifikować jedynie diety do wysokości wynikającej z rozporządzenia.

Noclegi w podróży służbowej przedsiębiorcy

W przypadku delegacji pracowniczych naliczany jest tzw. ryczałt za noclegi. Natomiast przedsiębiorca odbywając podróż służbową nie może skorzystać z tego typu rozliczenia. Aby wydatek za usługę noclegową mógł stanowić koszt podatkowy należy go odpowiednio udokumentować, np. fakturą lub rachunkiem. Paragon co do zasady nie będzie tutaj wystarczającym dowodem księgowym.

Podatnik musi pamiętać, że zgodnie z art. 88 ust. 1 pkt. 4 ustawy o VAT od usług hotelowych nie można odliczyć podatku VAT. W związku z tym, kosztem przedsiębiorcy będzie cała kwota brutto, którą zapłaci za nocleg.

Dojazdy przedsiębiorcy w ramach podróży służbowych

Przedsiębiorca może w ramach delegacji rozliczyć również wydatki związane z dojazdem i powrotem. Jednak sposób ich rozliczenia uzależniony jest od rodzaju środka transportu, jakim właściciel wybiera się w podróż służbową.

W przypadku, gdy jako środek lokomocji posłużył pociąg, autobus bądź samolot co do zasady koniecznym jest posiadanie odpowiedniego dokumentu tzn. faktury, rachunku bądź biletu, który w określonych sytuacjach może być traktowany jak faktura.

Natomiast, gdy podróż służbową przedsiębiorca odbywa samochodem stanowiącym środek trwały, wówczas tego typu wydatki również powinny zostać odpowiednio udokumentowane.

Do kosztów podatkowych można wówczas zakwalifikować zakupione paliwo, bilety parkingowe, opłaty za autostrady itp. Co ciekawe, w przypadku zakupu paliwa za granicą, wydatek ten może zostać udokumentowany paragonem. Wówczas powinien zostać zaopatrzony w takie dane, jak: ilość, cena jednostkową, wartość zakupu oraz data i stempel (oznaczenie) jednostki wydającej paragon. Podatnik musi dodatkowo na odwrocie paragonu uzupełnić jego treść, wpisując swoje nazwisko (nazwę zakładu), adres oraz rodzaj (nazwę) zakupionego towaru. Oczywiście paragon nie będzie podstawą odliczenia VAT, ale pozwoli na ujęcie zakupu w kwocie brutto w kosztach.

Zdarzają się również sytuacje, w których przedsiębiorca do odbycia delegacji wykorzystuje swój prywatny samochód. Wówczas wydatki związane z jego eksploatacją może on rozliczyć w limicie 20%.

Krajowa podróż służbowa przedsiębiorcy

Diety

Wysokość diety krajowej została określona w par. 7 ust. 1 rozporządzenia w sprawie podróży służbowych. Zgodnie z jego treścią wynosi ona 45 PLN.

Ponadto należy pamiętać, że należność z tytułu diet oblicza się za czas od rozpoczęcia podróży krajowej (wyjazdu) do powrotu (przyjazdu) po wykonaniu zadania służbowego w następujący sposób:

a) jeżeli podróż trwa nie dłużej niż dobę i wynosi:

- mniej niż 8 godzin - dieta nie przysługuje,

- od 8 do 12 godzin - przysługuje 50% diety,

- ponad 12 godzin - przysługuje dieta w pełnej wysokości;

b) jeżeli podróż trwa dłużej niż dobę, za każdą dobę przysługuje dieta w pełnej wysokości, a za niepełną, ale rozpoczętą dobę:

- do 8 godzin - przysługuje 50% diety,

- ponad 8 godzin - przysługuje dieta w pełnej wysokości.

Zagraniczna podróż służbowa przedsiębiorcy

Diety

Zgodnie z par. 13 ust. 2 rozporządzenia w sprawie podróży służbowych dieta przysługuje co do zasady w wysokości obowiązującej dla docelowego państwa podróży zagranicznej.

Tabela z przykładowymi wartościami diet zagranicznych:

Kraj | Wysokość diety |

Czechy | 41 EUR |

Niemcy | 49 EUR |

USA ( w tym Nowy Jork i Waszyngton) | 59 USD |

Wielka Brytania | 35 GBP |

Włochy | 48 EUR |

Pełen katalog diet znajduje się w załączniku do Rozporządzenia Ministra Pracy i Polityki Społecznej z dnia 29.01.2013 r. w sprawie należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej.

Zasady naliczania diet w przypadku zagranicznych podróży służbowych są nieco odmienne niż przy podróżach krajowych i zostały określone w par. 13 ust. 3 rozporządzenia. Zgodnie z tymi regulacjami:

a) za każdą dobę podróży zagranicznej przysługuje dieta w pełnej wysokości,

b) za niepełną dobę podróży zagranicznej:

- do 8 godzin - przysługuje 1/3 diety,

- ponad 8 do 12 godzin - przysługuje 50% diety,

- ponad 12 godzin - przysługuje dieta w pełnej wysokości.

Przez wzgląd na fakt, iż wszelkie wartości w ewidencjach księgowych należy wykazać w złotych polskich, do przeliczenia diet wyrażonych w walucie obcej stosuje się kurs średni NBP z ostatniego dnia roboczego poprzedzającego dzień poniesienia kosztu. Przez dzień poniesienia kosztu rozumie się natomiast dzień rozliczenia podróży służbowej.

Przedsiębiorca powinien pamiętać o tym, aby rozliczenia podróży służbowej dokonać w terminie 14 dni od jej zakończenia.

Czas trwania zagranicznej podróży służbowej

Par. 12 rozporządzenia uzależnia czas trwania zagranicznej podróży służbowej od środka lokomocji. W przypadku środków komunikacji:

- lądowej - liczy się od chwili przekroczenia granicy państwowej w drodze za granicę do chwili jej przekroczenia w drodze powrotnej do kraju,

- lotniczej - liczy się od chwili startu samolotu w drodze za granicę z ostatniego lotniska w kraju do chwili lądowania samolotu w drodze powrotnej na pierwszym lotnisku w kraju,

- morskiej - liczy się od chwili wyjścia statku (promu) z ostatniego portu polskiego do chwili wejścia statku (promu) w drodze powrotnej do pierwszego portu polskiego.

Wydatki związane z zagraniczną podróżą służbową przedsiębiorcy

Wydatki związane z zagraniczną podróżą służbową, inne niż diety, przedsiębiorca powinien przeliczyć według średniego kursu NBP z ostatniego dnia roboczego poprzedzającego wystawianie dokumentu.

Księgowanie diet związanych z podróżą służbową przedsiębiorcy w systemie wFirma

Zgodnie z treścią rozporządzenia w sprawie prowadzenia KPiR dowody wewnętrzne dotyczące wartości diet z tytułu podróży służbowych osób prowadzących działalność gospodarczą i osób z nimi współpracujących powinny zawierać co najmniej następujące dane: imię i nazwisko, cel podróży, nazwę miejscowości docelowej, liczbę godzin i dni przebywania w podróży służbowej (data i godzina wyjazdu oraz powrotu), stawkę i wartość przysługujących diet.

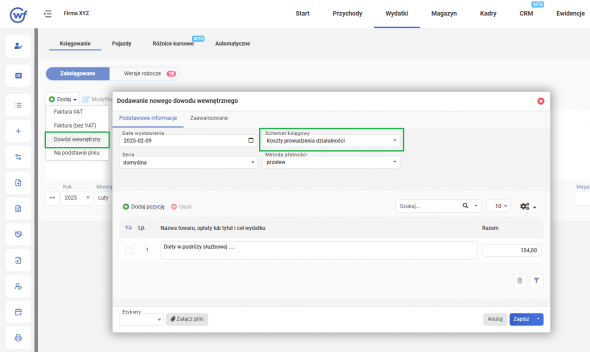

Takie DW można przygotować w systemie wFirma przechodząc do zakładki WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » DOWÓD WEWNĘTRZNY gdzie jako schemat księgowy wybierze Pan KOSZTY PROWADZENIA DZIAŁALNOŚCI. W polu OPIS należy wskazać wszystkie w/w dane. W polu RAZEM należy wskazać wartość diet podlegających ewidencji.

Po zaksięgowaniu koszt zostanie wykazany w kol. 13 KPIR - Pozostałe wydatki.