Przedsiębiorcy bardzo często wymagają od swoich klientów (szczególnie nowych) dokonania przedpłaty na poczet przyszłej dostawy lub wykonania usługi. Wybierając taki rodzaj zabezpieczenia, należy pamiętać, że może ono przybierać różnorodne formy i przez to wywoływać różne konsekwencje na gruncie VAT. Jak w takim razie powinno wyglądać rozliczeniezaliczki na 100% wartości zamówienia? Wyjaśniamy poniżej.

Czym jest zaliczka?

W przepisach ustawy o VAT nie znajdziemy dokładnej definicjizaliczki. Z praktyki gospodarczej wynika jednak, że pod pojęciem tym należy rozumieć wpłatę dokonaną na poczet przyszłej dostawy towarów bądź też przyszłego wykonania usługi. Stanowi ona niejako gwarancję sprzedaży dla nabywcy oraz jednocześnie gwarancję zakupu dla sprzedawcy.

Co ważne, jeżeli dany towar nie zostanie dostarczony bądź usługa nie zostanie wykonana, wówczas nabywca ma prawo ubiegać się o zwrot wniesionej zaliczki.

Rozliczanie zaliczki - obowiązek podatkowy w VAT

Zagadnienie powstawania obowiązku podatkowego w VAT omawia art. 19a ust. 8 Ustawy o podatku od towarów i usług.

Jeżeli przed dokonaniem dostawy towaru lub wykonaniem usługi otrzymano całość lub część zapłaty, w szczególności: przedpłatę, zaliczkę, zadatek, ratę, wkład budowlany lub mieszkaniowy przed ustanowieniem spółdzielczego prawa do lokalu mieszkalnego lub lokalu o innym przeznaczeniu, obowiązek podatkowy powstaje z chwilą jej otrzymania w odniesieniu do otrzymanej kwoty(...).

Rozliczanie zaliczki w podatku dochodowym

Nieco inaczej kształtuje się rozliczanie zaliczki na gruncie podatku dochodowego. Podstawowym przepisem, który ma w tym wypadku znaczenie, jest art. 14 ust. 3 pkt 1 Ustawy o podatku dochodowym od osób fizycznych. Z jego treści wynika, że przychodu nie stanowią należności pobrane na poczet dostaw towarów i usług, które zostaną wykonane w następnych okresach sprawozdawczych.

W przypadku zaliczek dotyczących jedynie części wartości nie ma problemu, ponieważ dla podatników oczywiste jest stanowisko, że otrzymane pieniądze nie stanowią przychodu w myśl obowiązujących przepisów.

Jednak, jak już wcześniej wspomniano, w przypadku zaliczki na 100% wartości zamówienia sprawa nie jest już tak klarowna. Organy podatkowe reprezentują bowiem dwa stanowiska. Pierwsze, najbardziej poprawne, mówi o tym, że przychód powstaje nie w momencie otrzymania zaliczki, ale dopiero w chwili dokonania dostawy lub wykonania usługi. Potwierdzeniem powyższego stanowiska jest wcześniej przytoczony art. 14 ust. 3 pkt 1 ustawy o PIT

Do przychodów, o których mowa w ust. 1 i 2, nie zalicza się pobranych wpłat lub zarachowanych należności na poczet dostaw towarów i usług, które zostaną wykonane w następnych okresach sprawozdawczych, a także otrzymanych lub zwróconych pożyczek (kredytów), w tym również uregulowanych w naturze, z wyjątkiem skapitalizowanych odsetek od tych pożyczek (kredytów).

Rozliczanie zaliczki - dokumentowanie

Zasady dokumentowania zaliczek są uzależnione od tego, czy opiewają one na część, czy też na całą wartość zamówienia.

W sytuacji gdy podatnik otrzymuje częściowe wpłaty na poczet przyszłej dostawy lub też usługi, wówczas otrzymanie każdej z zaliczek powinien udokumentować fakturą zaliczkową (art. 106b ust. 1 pkt 4 ustawy o VAT), natomiast po wykonaniu zamówienia (dostarczeniu towaru/wyświadczeniu usługi) przedsiębiorca jest zobowiązany do wystawienia faktury końcowej (rozliczającej), która stanowi podstawę rozliczenia transakcji zarówno po stronie dostawcy, jak i odbiorcy.

Powyższe stanowisko dotyczące rozliczania zaliczki wynika z licznych interpretacji podatkowych. Jedną z nich wydał w dniu 28 czerwca 2010 roku Dyrektor Izby Skarbowej w Katowicach o sygn. IBPP1/443-575/10/AW. Czytamy z niej:

"Biorąc pod uwagę powyżej opisane zdarzenie przyszłe oraz obowiązujący w tym zakresie stan prawny należy stwierdzić, że cytowany wcześniej przepis § 10 ust. 6 powołanego wyżej rozporządzenia Ministra Finansów z dnia 28 listopada 2008 r. wyraźnie sprzeciwia się wystawianiu faktur końcowych, jeżeli faktury, o których mowa w ust. 1-3 tego przepisu (tj. faktury zaliczkowe), obejmują całą cenę brutto towaru lub usługi.

Zatem w przypadku wpłaty przez klienta 100% zaliczki lub zaliczek przed wydaniem towaru, Wnioskodawca nie może w momencie wydania towaru wystawiać faktury końcowej, której wartość byłaby zerowa, a zawierałaby listę towarów podlegających wydaniu."

Zgodnie z art. 106f ust. 1 ustawy o VAT faktura zaliczkowa powinna zawierać:

- datę wystawienia;

- kolejny numer nadany w ramach jednej lub więcej serii, który w sposób jednoznaczny identyfikuje fakturę;

- imiona i nazwiska lub nazwy podatnika i nabywcy towarów lub usług oraz ich adresy;

- numer, za pomocą którego podatnik jest zidentyfikowany na potrzeby podatku;

- numer, za pomocą którego nabywca towarów lub usług jest zidentyfikowany na potrzeby podatku lub podatku od wartości dodanej, pod którym otrzymał on towary lub usługi;

- datę dokonania lub zakończenia dostawy towarów lub wykonania usługi lub datę otrzymania zapłaty, o której mowa w art. 106b ust. 1 pkt 4, o ile taka data jest określona i różni się od daty wystawienia faktury;

- otrzymaną kwotę zapłaty;

- kwotę podatku wyliczoną według wzoru: KP = (ZB x SP) / (100+ SP)

KP - kwota podatku

ZB - kwota otrzymanej całości lub części zapłaty

SP - stawka podatku

-

dane dotyczące zamówienia lub umowy, a w szczególności: nazwę (rodzaj) towaru lub usługi, cenę jednostkową netto, ilość zamówionych towarów, wartość zamówionych towarów lub usług bez kwoty podatku, stawki podatku, kwoty podatku oraz wartość zamówienia lub umowy z uwzględnieniem kwoty podatku.

Rozliczenie zaliczki na 100% wartości zamówienia u odbiorcy

Ustawa o podatku dochodowym od osób fizycznych nie zakazuje zaliczenia do kosztów wpłaconych zaliczek. W praktyce przyjęło się jednak, że nawet w przypadku zaliczki na 100% wartości zamówienia, nie ma ona charakteru definitywnego, ponieważ może zostać zwrócona lub rozliczona w inny sposób.

Co więcej, należy pamiętać, że wydatek ten dotyczy czynności, które zostaną wykonane w przyszłości, co oznacza, że związek między zaliczką a przychodami powstanie nie wcześniej niż z chwilą zrealizowania dostawy/wykonania usługi.

W związku z powyższym nabywca ujmuje wydatek w kosztach na podstawie faktury zaliczkowej, jednak dopiero w momencie dokonania dostawy towarów przez dostawcę lub wykonania usługi przez usługodawcę.

Jak zaksięgować fakturę zaliczkową na 100% wartości zamówienia?

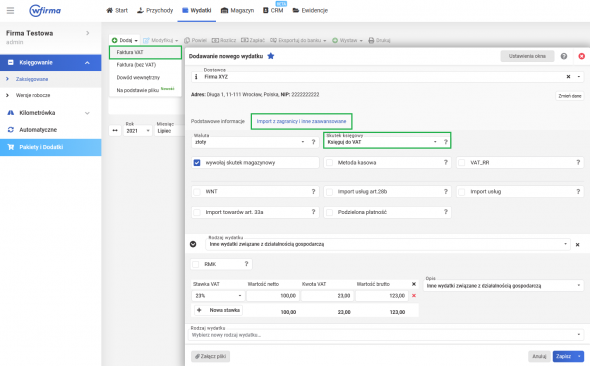

Jeżeli nabywca wpłacił zaliczki na 100% wartości zamówienia to aby zaksięgować taką fakturę w systemie wfirma.pl należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT a następnie wybrać rodzaj wydatku i uzupełnić wymagane pola zgodnie z otrzymaną fakturą. Następnie w podzakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE należy jako Skutek księgowy wybrać opcję KSIĘGUJ DO VAT.