Przedsiębiorca dokonujący zakupu od rolnika ryczałtowego powinien pamiętać o nietypowym sposobie jego dokumentowania. W przypadku nabycia towaru od rolnika ryczałtowego, to nabywca - czynny podatnik VAT jest zobowiązany do wystawienia tzw. faktury VAT RR. Co istotne, oryginał dokumentu przekazywany jest do dostawcy produktów rolnych. Jakie konsekwencje niesie za sobą zakup produktów rolnych od rolników ryczałtowych? Jakie elementy powinna zawierać poprawnie sporządzona faktura VAT RR? Jakie są zasady odliczenia podatku VAT od tego typu transakcji? Na te i inne pytania odpowiadamy poniżej.

Faktura VAT RR - podstawowe informacje

Rolnik ryczałtowy nie ma obowiązku dokumentowania wykonywanych przez siebie czynności i prowadzenia ewidencji księgowych. Co ważne, nie musi rejestrować się jako czynny podatnik VAT oraz składać comiesięcznych deklaracji VAT. W transakcjach między rolnikiem ryczałtowym a przedsiębiorcami, w przeciwieństwie do zasad ogólnych, faktury nie wystawia sprzedawca, lecz nabywca produktów rolnych. Ponadto dokument ten powinien być oznaczony jako faktura VAT RR. Nabywca sporządza fakturę w dwóch egzemplarzach i oryginał przekazuje rolnikowi.

Faktura VAT RR, poza danymi wskazanymi w art. 116 ust. 2 ustawy o VAT, powinna dodatkowo zawierać oświadczenie dostawcy produktów rolnych o następującej treści: "Oświadczam, że jestem rolnikiem ryczałtowym zwolnionym od podatku od towarów i usług na podstawie art. 43 ust. 1 pkt 3 ustawy o podatku od towarów i usług."

Od 1 października 2020 roku fakturę VAT RR wykazuje się w JPK V7 wraz z oznaczeniem VAT_RR w polu DokumentZakupu.

Faktura VAT RR - utrata prawa do odliczenia VAT

W oparciu o uproszczony system rozliczeń dla rolników ryczałtowych dostawa produktów rolnych pochodzących z własnej działalności rolniczej oraz świadczone przez nich usługi rolnicze są zwolnione z podatku VAT. W celu rekompensaty ciężaru VAT ponoszonego przy nabyciu środków produkcji rolnikom umożliwiono otrzymanie zryczałtowanego zwrotu podatku. Daninę na rzecz rolnika wpłaca nabywca płodów rolnych, który zwiększa u niego wartość podatku od towarów i usług naliczonego w rozliczeniu za okres, w którym dokonano zapłaty. Przy czym zachowane muszą być następujące warunki określone w art. 116 ust. 6 ustawy o VAT:

- nabycie produktów rolnych wiąże się z dostawą opodatkowaną;

- zapłata należności za produkty rolne, obejmująca również kwotę zryczałtowanego zwrotu podatku, nastąpiła na rachunek bankowy rolnika ryczałtowego lub na jego rachunek w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem;

- dokument stwierdzający dokonanie płatności z tytułu nabycia produktów rolnych zawiera informacje o numerze i dacie wystawienia faktury potwierdzającej nabycie tych produktów (ewentualnie dopuszczalna jest sytuacja odwrotna, w której na wspomnianej fakturze umieszcza się dane identyfikacyjne dokumentu stwierdzającego dokonanie zapłaty).

Zapłata należności za produkty rolne wraz z kwotą zryczałtowanego zwrotu podatku dotyczy różnicy między kwotą należności za dostarczone produkty rolne a kwotą należności za towary i usługi dostarczone rolnikowi ryczałtowemu przez nabywcę tych produktów rolnych.

1) zaliczka została przekazana na rachunek bankowy rolnika ryczałtowego lub na jego rachunek w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem, a na fakturze potwierdzającej zakup produktów rolnych podano dane identyfikacyjne dokumentu potwierdzającego dokonanie tej wpłaty;

2) raty i pożyczki wynikają z umów zawartych w formie pisemnej.

Przez należności za towary i usługi dostarczane rolnikowi ryczałtowemu rozumie się również potrącenia, jeżeli wynikają z innych ustaw, rozporządzeń Rady UE lub tytułów wykonawczych (egzekucyjnych).

Przykładem jest interpretacja indywidualna (nr IPTPB1/415-685/13-4/DS) wydana przez Dyrektora Izby skarbowej w Łodzi w dniu 31 stycznia 2014, który stwierdził, że “Przepis art. 116 ustawy o podatku do towarów i usług uzależnia możliwość odliczenia zwrotu podatku dokonanego przez nabywcę towarów kupowanych od rolnika ryczałtowanego od spełnienia określonych w ustawie warunków, w tym od przekazania należności za produkty rolne na rachunek bankowy rolnika ryczałtowego. W przypadku utraty prawa do odliczenia na skutek ich niedopełnienia - bez względu na okoliczności, z powodu których nie doszło do spełnienia warunków określonych tym przepisem - brak jest podstaw do przyjęcia, że w takiej sytuacji podatek naliczony stanowi koszt uzyskania przychodu.

Biorąc powyższe pod uwagę stwierdzić należy, że w sytuacji, w której Wnioskodawczyni nie przysługuje prawo do zwiększenia kwoty podatku naliczonego o zryczałtowany zwrot podatku od nabywanych produktów rolnych od rolnika ryczałtowego, w związku z niedopełnieniem obowiązków wynikających z przepisów ustawy o podatku od towarów i usług poprzez niespełnienie warunku sposobu zapłaty należności z faktury VAT RR w formie przelewu i uiszczenie jej w formie gotówki, to nieodliczony podatek od towarów i usług, stosownie do art. 23 ust. 1 pkt 43 tiret drugi ustawy o podatku dochodowym od osób fizycznych, nie stanowi kosztu uzyskania przychodów.”

Nieodliczony podatek od towarów i usług nie stanowi zatem kosztu uzyskania przychodu w przypadku opłacenia faktury gotówką zamiast przelewem.

Księgowanie faktury VAT RR w wfirma.pl

Rozliczenie faktury VAT RR w przypadku prawa do odliczenia podatku VAT

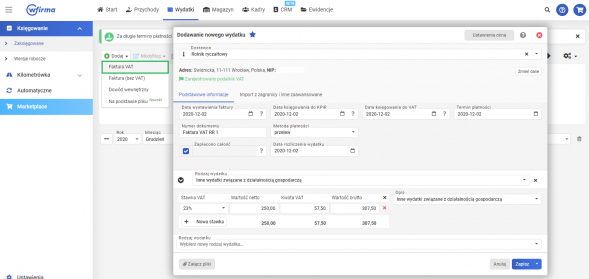

W celu zaksięgowania faktury VAT RR od zakupu u rolnika ryczałtowego, od której przysługuje prawo do odliczenia podatku VAT, należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT i w wyświetlonym oknie uzupełnić wymagane dane.

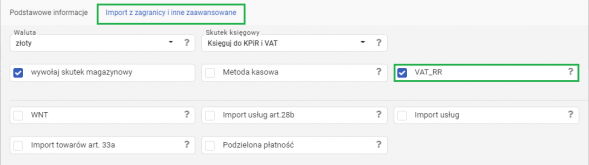

Dodatkowo w podzakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE należy oznaczyć opcję VAT RR.

Tak zaksięgowana faktura trafi w dacie płatności do rejestru VAT zakupu oraz do właściwej kolumny KPIR zgodnie z wybranym rodzajem wydatku. Jednocześnie faktura ta zostanie wykazana w JPK V7 wraz z oznaczeniem VAT_RR w polu DokumentZakupu.

Rozliczenie faktury VAT RR gdy brak prawa do odliczenia VAT

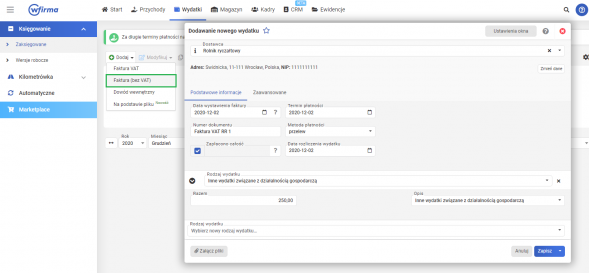

Jeżeli podatnik nie ma prawa do odliczenia podatku VAT, fakturę VAT RR należy wprowadzić do systemu przez zakładkę: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA (BEZ VAT). W polu RAZEM należy wpisać kwotę netto (bez zryczałtowanego zwrotu podatku), ponieważ w tej sytuacji podatek VAT nie może stanowić kosztu podatkowego.