Prowadząc działalność gospodarczą, przedsiębiorcy zawierają różnego rodzaju transakcje. Część z nich regulowana jest poprzez zapłatę przelewem na konto bankowe. Właśnie z tą metodą płatności związany jest split payment, czyli tzw. mechanizm podzielonej płatności. Wielu podatników zadaje sobie pytanie, czym jest split payment, od kiedy obowiązuje i czy dotyczy każdego podatnika? Sprawdźmy, jaki związek ma mechanizm podzielonej płatności i plik JPK_V7.

Co to jest split payment?

Głównym celem wprowadzenia split payment było zapobieganie oszustwom i nadużyciom podatkowym. Mechanizm podzielonej płatności pozwala na większą kontrolę przepływu podatku VAT pomiędzy przedsiębiorcami. Polega na dokonaniu zapłaty za usługę lub dostawę towaru na dwa osobne rachunki bankowe. Ideą split payment jest zapłata:

-

kwoty netto na zwykły rachunek rozliczeniowy sprzedawcy;

-

kwoty podatku VAT na specjalny rachunek bankowy, tzw. rachunek VAT.

Zgodnie z art. 62a ust. 1 ustawy Prawo bankowe banki zobowiązane są do otworzenia nowego rachunku bankowego dla celów VAT, który powiązany będzie z dotychczasowym rachunkiem rozliczeniowym. Dodatkowo rachunek VAT może być prowadzony wyłącznie w walucie polskiej.

Kto może stosować mechanizm podzielonej płatności?

Mechanizm podzielonej płatności ma zastosowanie wyłącznie w odniesieniu do transakcji zawieranych między przedsiębiorcami, tzw. B2B. Oznacza to, że nabywca, który nie prowadzi działalności gospodarczej, nie może dokonać zapłaty z wykorzystaniem split payment.

Zastosowanie przez podatników podzielonej płatności ma charakter dobrowolny i zależy wyłącznie od woli nabywcy. Ponadto przepisy nie narzucają na kontrahenta obowiązku zapłaty każdej faktury z wykorzystaniem mechanizmu podzielonej płatności.

Podatnicy, którzy otrzymali fakturę z wykazaną kwotą podatku, przy dokonywaniu płatności kwoty należności wynikającej z tej faktury mogą zastosować mechanizm podzielonej płatności.

Split payment – od kiedy jest obowiązkową metodą płatności?l

Od 1 listopada 2019 roku split payment stracił status płatności dobrowolnej. Ustawodawca wprowadził obowiązek stosowania mechanizmu podzielonej płatności, w przypadku gdy spełnione zostaną 3 warunki:

-

wartość brutto faktury VAT przekracza 15 000 zł;

-

co najmniej jedna pozycja z faktury zawarta została w załączniku 15. ustawy o VAT;

-

sprzedawca oraz odbiorca są podatnikami (transakcja B2B – niezależnie, czy nabywcą jest podatnik VAT czynny, czy zwolniony).

Przykład 1.

Pan Jan, prowadzący firmę XYZ, dokonał zakupu 50 sztuk jednostek pamięci HDD oraz 50 sztuk dysków SSD na łączną kwotę 20 000 zł brutto. Czy w związku z dokonaniem zakupu towarów wymienionych w załączniku 15. ustawy o VAT ma on obowiązek dokonać zapłaty z wykorzystaniem split payment?

Tak, w związku z tym, że transakcja została zawarta pomiędzy dwoma przedsiębiorcami, pan Jan otrzymał fakturę VAT, przedmiotem sprzedaży są pozycje wymienione w załączniku 15. ustawy o VAT, a wartość transakcji przekroczyła kwotę 15 000 zł brutto, pan Jan ma obowiązek zapłaty z wykorzystaniem split payment.

Przykład 2.

Pan Aleksander dokonał zakupu towarów z załącznika 15. ustawy o VAT na kwotę 20 000 zł, jednak otrzymał od firmy ABC fakturę bez VAT. Czy w takiej sytuacji pan Aleksander ma obowiązek dokonania zapłaty z wykorzystaniem split payment?

Nie, w związku z tym, że na fakturze zakupu nie jest wykazany podatek VAT, pan Aleksander nie ma możliwości dokonania płatności z wykorzystaniem split payment.

Jak dokonać zapłaty z wykorzystaniem mechanizmu podzielonej płatności?

Zgodnie z art. 108a ust. 3 ustawy o VAT nabywca dokonuje zapłaty z wykorzystaniem mechanizmu podzielonej płatności przy użyciu specjalnego komunikatu przelewu, który udostępniony jest przez bank lub spółdzielczą kasę oszczędnościowo-kredytową. W komunikacie tym nabywca wskazuje:

-

kwotę odpowiadającą całości albo części kwoty podatku VAT z faktury, która ma zostać zapłacona w mechanizmie podzielonej płatności;

-

kwotę odpowiadającą całości albo części wartości brutto faktury;

-

numer faktury, w związku z którą dokonywana jest płatność;

-

numer, za pomocą którego dostawca towaru lub usługodawca jest zidentyfikowany na potrzeby podatku.

Przykład 3.

Pan Łukasz jest nievatowcem, dokonał zakupu sprzętu na potrzeby prowadzonej działalności i otrzymał fakturę VAT o numerze 1/5/2021 o wartości 12 300 zł (w tym 2300 zł VAT). Pan Łukasz dokonuje wszystkich płatności z wykorzystaniem split payment, od kiedy założył firmowy rachunek rozliczeniowy. W dniu dokonywania zapłaty na rachunku VAT nie posiada żadnych środków. Czy pan Łukasz może zastosować split payment?

Tak, z racji tego, że pan Łukasz jest przedsiębiorcą i posiada rachunek rozliczeniowy oraz fakturę VAT, może zastosować mechanizm podzielonej płatności. Wypełniając komunikat przelewu, powinien wprowadzić dane takie jak:

-

2300 zł, czyli kwotę podatku VAT z faktury;

-

12 300 zł, czyli kwotę brutto faktury;

-

1/5/2021, czyli numer faktury VAT zakupu;

-

numer NIP sprzedawcy.

Z racji tego, że pan Łukasz nie posiada środków na rachunku VAT, cała wartość brutto zostanie pobrana z głównego konta rozliczeniowego i zaksięgowana odpowiednio na rachunku rozliczeniowym (10 000 zł) i rachunku VAT (2300 zł) sprzedawcy zgodnie z wypełnionym komunikatem przelewu.

Jaki związek ma split payment z plikiem JPK_V7?

Od 1 października 2020 roku ustawodawca wprowadził kolejne narzędzie mające na celu uszczelnienie systemu podatkowego w Polsce. Jest nim nowa, bardziej szczegółowa struktura jednolitego pliku kontrolnego, tzw. JPK_V7. W pliku tym za pomocą specjalnych kodów i oznaczeń przekazywane są do urzędu dane dotyczące rodzaju i przedmiotu transakcji oraz ewentualnych powiązań pomiędzy stronami transakcji. Jednym z kodów stosowanych na potrzeby pliku JPK_V7 jest MPP dotyczący transakcji objętych mechanizmem podzielonej płatności.

Przykład 4.

Pani Halina prowadzi firmę ABC i otrzymała fakturę VAT na kwotę 21 000 zł brutto, na której widoczne są dwie pozycje – pierwsza o wartości 1000 zł wymieniona w załączniku 15. ustawy o VAT, druga o wartości 20 000 zł niewymieniona w tym załączniku. Czy pani Halina ma obowiązek stosowania oznaczenia MPP w strukturze JPK_V7?

Tak, faktura powinna posiadać oznaczenie MPP w pliku JPK_V7, ponieważ transakcja objęta jest obowiązkowym mechanizmem podzielonej płatności z racji tego, że jedna z pozycji została wymieniona w załączniku 15. ustawy o VAT, a wartość brutto faktury VAT przekracza 15 000 zł.

Jak wystawić fakturę z adnotacją „mechanizm podzielonej płatności”?

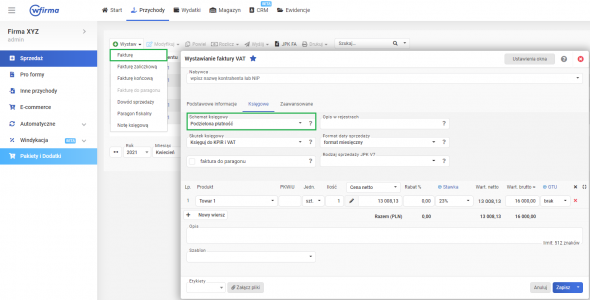

W celu wystawienia faktury VAT objętej split payment w systemie wFirma.pl należy przejść do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, a następnie uzupełnić wymagane dane dotyczące transakcji. Aby na wydruku faktury znalazła się adnotacja „mechanizm podzielonej płatności”, trzeba przejść do zakładki KSIĘGOWE i jako Schemat księgowy wybrać opcję PODZIELONA PŁATNOŚĆ.

Jeżeli wartość brutto faktury przekracza kwotę 15 000 zł, w części ewidencyjnej pliku JPK_V7 zostanie zastosowane oznaczenie MPP.

Jak zaksięgować fakturę zakupu objętą obowiązkowym split payment?

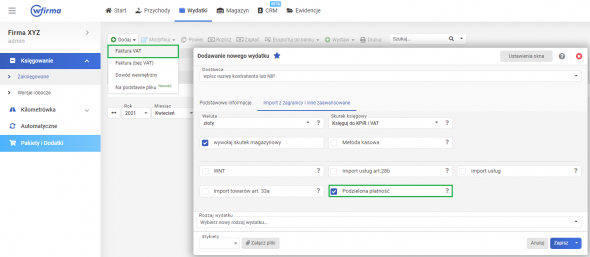

Aby w systemie wFirma.pl zaksięgować fakturę objętą mechanizmem podzielonej płatności, należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT, a następnie uzupełnić wymagane pola zgodnie z posiadaną fakturą. Następnie w podzakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE zaznacza się opcję Podzielona płatność.

Dzięki temu w części ewidencyjnej pliku JPK_V7 faktura będzie posiadała oznaczenie MPP.

Podsumowując, mechanizm podzielonej płatności jest kolejnym narzędziem wprowadzonym przez ustawodawcę w celu walki z luką podatkową na gruncie VAT. Obecnie mechanizm podzielonej płatności został wprowadzony obowiązkowo tylko po spełnieniu określonych warunków. Należy mieć jednak na uwadze, że split payment, od kiedy zaczął obowiązywać, dostarcza organom kontroli dodatkowych informacji o dokonywanych transakcjach między podatnikami. Nie jest wobec tego wykluczone, że w przyszłości będzie to obowiązkowy sposób płatności wszystkich faktur VAT bez względu na wartość i przedmiot transakcji.