Niektóre faktury dokumentujące określone czynności pozbawiają nabywcę prawa do odliczenia podatku VAT. Warto zatem w tej sytuacji rozróżnić, czym są usługi gastronomiczne i cateringowe. Od której usługi nie przysługuje prawo do odliczenia podatku VAT? Odpowiadamy w artykule!

Usługi gastronomiczne i cateringowe - definicja

Usługi gastronomiczne i cateringowe są do siebie o tyle podobne, że związane są z dostarczaniem posiłków. Istotną w tym przypadku rolę na gruncie podatku VAT odgrywa miejsce świadczenia usługi.

Zgodnie z przyjętą linią orzecznictwa, usługa gastronomiczna polega na przygotowaniu i podaniu posiłku w miejscu, w którym jest on przyrządzany, np. w restauracji.

Z kolei usługi cateringowej nie należy utożsamiać z usługą gastronomiczną, co wynika z nadrzędnych regulacji unijnych. Zgodnie z ich treścią, przez usługi cateringowe należy rozumieć usługi polegające na:

- dostarczaniu gotowej lub niegotowej żywności albo napojów,

- dostarczaniu żywności i napojów, przeznaczonych do spożycia przez ludzi, wraz z odpowiednimi usługami wspomagającymi pozwalającymi na ich natychmiastowe spożycie.

Potwierdzeniem jest interpretacja Dyrektora Izby Skarbowej w Katowicach z dnia 19 maja 2016 roku o sygn. IBPP2/4512-195/16/EK, w której czytamy, że:

Dostarczanie żywności lub napojów lub żywności i napojów stanowi jedynie element większej całości, w której muszą przeważać usługi. Usługi cateringowe polegają na świadczeniu takich usług poza lokalem usługodawcy.

Usługa gastronomiczna nie daje prawa do odliczenia VAT

Usługi polegające na przygotowaniu i podaniu posiłku w miejscu, w którym zostały przyrządzone są kwalifikowane jako usługi gastronomiczne. A od tych, jak wynika z art. 88 ust. 1 pkt 4 ustawy o VAT, przedsiębiorcy nie przysługuje prawo do odliczenia podatku VAT.

Jeżeli wydatek ten będzie spełniał wymogi art. 22 ust. 1 ustawy o podatku dochodowym od osób fizycznych, czyli będzie związany z uzyskaniem przychodu, zachowaniem lub zabezpieczeniem jego źródła, wówczas w ewidencji księgowej należałoby ująć kwotę brutto z faktury. Ważnym jest, by koszty te nie były kwalifikowane jako koszty reprezentacji, gdyż te nie mogą stanowić kosztu uzyskania przychodu.

Kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23.

Usługi cateringowe a prawo do odliczenia VAT

Usługi cateringowe nie są usługami gastronomicznymi, w związku z czym podatnik je nabywający ma prawo do odliczenia podatku VAT. Stanowisko to jest potwierdzane w licznych interpretacjach podatkowych. Jedna z nich została wydana przez Dyrektora Izby Skarbowej w Łodzi (IPTPP2/443-7/14-4/JN z dnia 19 marca 2014 r.), w którym stwierdza:

Reasumując, bardzo istotnym jest, by podatnik nabywający usługi żywieniowe potrafił określić czy jest ona usługą gastronomiczną czy też usługą cateringową. Od prawidłowej klasyfikacji zależy czy przedsiębiorca będzie miał prawo do odliczenia podatku VAT.

Usługi gastronomiczne i cateringowe - księgowanie w systemie wFirma.pl

W systemie wFirma.pl bez problemu ewidencjonuje się wydatki, w odniesieniu do których podatnikowi przysługuje bądź nie przysługuje prawo do odliczenia podatku VAT.

Usługi cateringowe - jak zaksięgować?

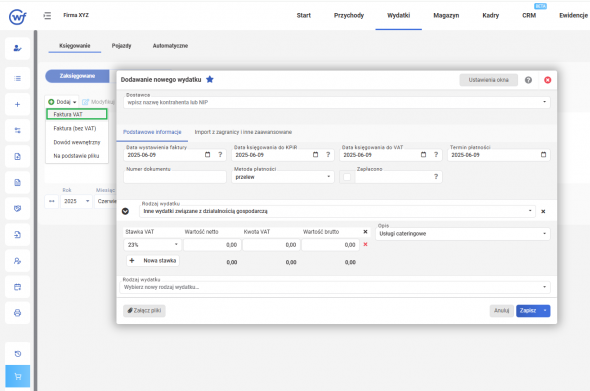

Usługę cateringową, co do której przedsiębiorca ma prawo do odliczenia podatku VAT należy wprowadzić do systemu jako fakturę VAT w zakładce WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT. Wówczas pojawi się okno, w którym należy przepisać dane z faktury. Usługę cateringową należy zaksięgować przy użyciu kategorii INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ. Dodatkowo w polu OPIS można umieścić dowolny zapis identyfikujący wydatek np. "usługi cateringowe".

Po wprowadzeniu dokumentu w ten sposób kwota netto z faktury zostanie zaksięgowana do kolumny 13 KPIR - Pozostałe wydatki oraz do rejestru VAT zakupów.

Usługi gastronomiczne - jak zaksięgować?

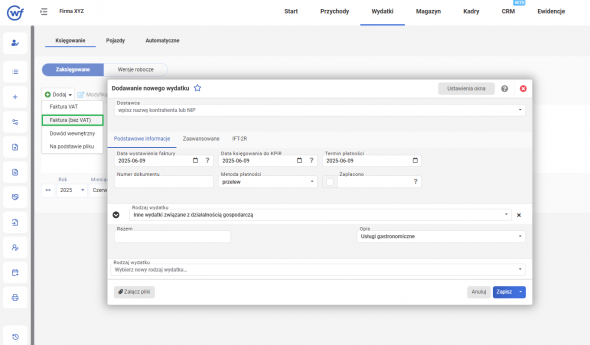

W przypadku usługi gastronomicznej przedsiębiorcy nie przysługuje prawo do odliczenia podatku VAT i fakturę w kosztach należy zaksięgować w kwocie brutto. Aby to było możliwe w systemie fakturę należy wprowadzić według ścieżki WYDATKI » DODAJ » KSIĘGOWANIE » FAKTURA (BEZ VAT). Wówczas pojawi się okno z jedną pozycją do wpisania wartości zatytułowaną RAZEM. W pole to należy wprowadzić kwotę brutto z faktury. Podobnie jak w przypadku usług cateringowych, usługi gastronomiczne również należy wprowadzić do systemu przy użyciu kategorii INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ oraz można dodatkowo skorzystać z pola OPIS w celu wprowadzenia zapisu, który umożliwi dokładne zidentyfikowanie wydatku.

Po zapisaniu wydatek w kwocie brutto pojawi się w Podatkowej Księdze Przychodów i Rozchodów w kolumnie 13 - Pozostałe wydatki.