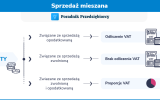

Przedsiębiorcy prowadzący sprzedaż mieszaną i równocześnie stosujący procedurę VAT marża do części transakcji mogą mieć wątpliwości, jak ustalić wskaźnik proporcji. W jaki sposób sprzedaż w systemie VAT marża wpływa na proporcję?

Sprzedaż mieszana – kiedy występuje i z czym się wiąże?

Ze sprzedażą mieszaną mamy do czynienia wtedy, gdy podatnik w ramach działalności gospodarczej prowadzi jednocześnie sprzedaż opodatkowaną podatkiem VAT i sprzedaż zwolnioną z VAT. Przedsiębiorca planujący rozpoczęcie prowadzenia sprzedaży mieszanej ma obowiązek złożyć wniosek do urzędu skarbowego o uzgodnienie szacunkowej proporcji sprzedaży VAT.

Podatnik prowadzący sprzedaż mieszaną odlicza w całości podatek VAT od nabywanych towarów i usług w zakresie, w jakim wykorzystuje je w działalności opodatkowanej (o ile odrębne przepisy nie wprowadzają dodatkowych ograniczeń, np. w odniesieniu do paliwa i wydatków związanych z pojazdem osobowym, usług hotelowych itd.) oraz nie odlicza go w odniesieniu do nabyć służących działalności zwolnionej z VAT. Do wszystkich pozostałych wydatków, których podatnik nie jest w stanie jednoznacznie i bezpośrednio przyporządkować ani do sprzedaży opodatkowanej, ani mieszanej (np. usługi księgowe, telekomunikacyjne itd.), stosujemy odpowiednio ustaloną proporcję.

Wskaźnik proporcji to procentowa wartość udziału obrotu opodatkowanego w całkowitym obrocie danego przedsiębiorstwa. Proporcję sprzedaży ustalamy według wzoru:

-

licznik: roczny obrót z tytułu wykonywania czynności opodatkowanych;

-

mianownik: roczny obrót całkowity (suma czynności opodatkowanych i zwolnionych z VAT).

Obliczając wskaźnik proporcji, bierzemy pod uwagę kwoty netto, a wynik zaokrąglamy w górę.

Zgodnie z art. 90 ust. 10 ustawy o VAT nie trzeba stosować wskaźnika proporcji przy działalności mieszanej, wtedy gdy wskaźnik ten mieści się we wskazanych w ustawie o podatku od towarów i usług granicach, a mianowicie jeżeli proporcja:

-

przekroczyła 98% oraz kwota podatku naliczonego niepodlegająca odliczeniu wynikająca z zastosowania tej proporcji w skali roku, była mniejsza niż 500 zł – podatnik ma prawo uznać, że proporcja ta wynosi 100%;

-

nie przekroczyła 2% – podatnik ma prawo uznać, że proporcja ta wynosi 0%.

Procedura VAT marża

VAT marża to procedura opodatkowania podatkiem VAT sprzedaży określonych towarów lub usług, korzystna dla przedsiębiorców forma opodatkowania podatkiem od towarów i usług. Podstawę opodatkowania dla dostaw towarów czy usług objętych procedurą VAT marża stanowi marża będąca różnicą między kwotą sprzedaży a kwotą nabycia, pomniejszona o kwotę podatku.

Procedurę VAT marża mogą stosować firmy oferujące usługi turystyczne, dokonujące dostaw towarów używanych czy przedmiotów kolekcjonerskich, antyków i dzieł sztuki.

„W przypadku podatnika dokonującego dostawy towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich lub antyków nabytych uprzednio przez tego podatnika w ramach prowadzonej działalności, w celu odprzedaży, podstawą opodatkowania podatkiem jest marża stanowiąca różnicę między kwotą sprzedaży a kwotą nabycia, pomniejszona o kwotę podatku”.

Przykład 1.

Biuro podróży stosujące procedurę VAT marża wystawiło fakturę sprzedaży na kwotę 6000 zł za wycieczkę zagraniczną. Poniesione przez biuro koszty związane z wyjazdem wyniosły 3500 zł. Marża brutto wynosi zatem 2500 zł.

6000 zł - 3500 zł = 2500 zł

Marża netto to marża brutto pomniejszona o podatek VAT.

Marża netto jest równa 2032,52 zł

2500 zł / 1,23 = 2032,52 zł

Podatek VAT należny wynosi 467,48 zł

2500 zł - 2032,52 zł = 467,48 zł

Stosowanie procedury VAT marża a wskaźnik proporcji

W przypadku, gdy dany przedsiębiorca prowadzi jedynie sprzedaż opodatkowaną na zasadach ogólnych i sprzedaż opodatkowaną zgodnie z procedurą VAT-marża, nie mamy do czynienia ze sprzedażą mieszaną, a zatem nie należy ustalać wskaźnika proporcji. Jeżeli jednak podatnik poza sprzedażą opodatkowaną w systemie VAT marża prowadzi także sprzedaż zwolnioną z VAT, staje przed koniecznością ustalenie wskaźnika proporcji.

„Proporcję, o której mowa w ust. 3, określa się procentowo w stosunku rocznym na podstawie obrotu osiągniętego w roku poprzedzającym rok podatkowy, w odniesieniu do którego jest ustalana proporcja. Proporcję tę zaokrągla się w górę do najbliższej liczby całkowitej”.

Na podstawie powyżej przytoczonego fragmentu ustawy o VAT, ustalając proporcję, należy wziąć pod uwagę obrót. Zgodnie z art. 29 ust. 1 ustawy o VAT podstawą opodatkowania jest obrót. Na podstawie art. 120 ust. 4 ustawy o VAT możemy stwierdzić natomiast, że w przypadku sprzedaży opodatkowanej w systemie VAT marża podstawą opodatkowania podatkiem VAT jest marża pomniejszona o kwotę podatku. Łącząc te przepisy wnioskujemy, że obrotem w odniesieniu do sprzedaży z zastosowaniem procedury VAT marża jest marża pomniejszona o kwotę podatku.

Przy ustalaniu wskaźnika proporcji należy uwzględnić wyłącznie marżę pomniejszoną o kwotę podatku, a nie całą wartość sprzedaży. Także zgodnie ze stanowiskiem organów podatkowych obrotem do ustalenia wskaźnika odliczenia podatku jest wartość uzyskanej marży netto.

Fragment interpretacji z 17 maja 2019 r., 0114-KDIP1-3.4012.149.2019.1.RMA, wydanej przez Dyrektora Krajowej Informacji Skarbowej

„W oparciu o wskazane powyżej uregulowania stwierdzić należy, że w przypadku towarów podlegających opodatkowaniu zgodnie z art. 120 ust. 4 ustawy, obrotem do ustalenia proporcji, o której mowa w art. 90 ust. 3 ustawy, jest wartość uzyskanej marży z tytułu sprzedaży samochodów używanych, pomniejszona o kwotę podatku”.

Przykład 2.

Biuro podróży z przykładu 1. poza sprzedażą opodatkowaną w systemie VAT marża prowadzi także działalność zwolnioną z VAT przedmiotowo na podstawie art. 43 ustawy o VAT. Jaką wartość sprzedaży z przykładu 1. należy wziąć pod uwagę przy ustalaniu wskaźnika proporcji?

Ustalając wskaźnik proporcji, należy wziąć pod uwagę obrót. W przypadku sprzedaży opodatkowanej w systemie VAT marża obrotem jest marża pomniejszona o kwotę podatku, a więc marża netto. Marża netto w przykładzie 1. jest równa 2032,52 zł i właśnie tę kwotę należy wliczyć, ustalając roczny obrót z tytułu wykonywania czynności opodatkowanych i roczny obrót całkowity, konieczne do ustalenia wskaźnika proporcji.

Podsumowując powyższe rozważania, możemy stwierdzić, że sprzedaż w systemie VAT marża jako sprzedaż opodatkowana istotnie wpływa na ustalenie wskaźnika proporcji. Przedsiębiorstwa prowadzące sprzedaż mieszaną, obliczając właściwy wskaźnik proporcji, biorą wówczas pod uwagę marżę pomniejszoną o kwotę podatku, a więc marżę netto.