W ramach Polskiego Ładu przyjęte zostały przepisy, które amortyzację środków trwałych wprowadzonych do firmy z majątku prywatnego, w sytuacji gdy majątek ten nabyty był lata temu, czynią mniej atrakcyjną i korzystną. Sprawdźmy, jak zmieni się wycena prywatnego majątku wnoszonego do środków trwałych.

Wycena prywatnego majątku wnoszonego do środków trwałych – do końca 2021 roku

Zasady wyceny wartości początkowej środków trwałych określa art. 22g ust. 1 ustawy o PIT. Sposób wyceny zależny jest od sposobu nabycia danego środka trwałego. W przypadku przekazania składników majątku do majątku firmowego do końca 2021 roku występowały przede wszystkim dwie możliwości:

w przypadku gdy podatnik posiadał dokument zakupu, dokonywał wyceny zgodnie z ceną nabycia środka trwałego, co wynikało z ówczesnego brzmienia art. 22g ust. 1 pkt 1 ustawy o PIT;

- powiększona o koszty związane z zakupem naliczone do dnia przekazania środka trwałego lub wartości niematerialnej i prawnej do używania, np.: koszty transportu, załadunku i wyładunku, ubezpieczenia w drodze, montażu, instalacji i uruchomienia programów oraz systemów komputerowych, opłat notarialnych, skarbowych i innych, odsetek, prowizji;

- pomniejszona o podatek od towarów i usług, z wyjątkiem przypadków, gdy zgodnie z odrębnymi przepisami podatek od towarów i usług nie stanowi podatku naliczonego albo podatnikowi nie przysługuje obniżenie kwoty należnego podatku o podatek naliczony albo zwrot różnicy podatku w rozumieniu ustawy o podatku od towarów i usług.

W przypadku importu cena nabycia obejmuje cło i podatek akcyzowy od importu składników majątku.

w przypadku gdy podatnik nie posiadał dokumentu zakupu, wówczas dokonywał wyceny wartości początkowej tych środków w wysokości wynikającej z wyceny dokonanej przez podatnika, z uwzględnieniem cen rynkowych środków trwałych tego samego rodzaju z grudnia roku poprzedzającego rok założenia ewidencji środków trwałych lub sporządzenia wykazu oraz stanu i stopnia ich zużycia.

Polski Ład – jak wygląda wycena prywatnego majątku wnoszonego do środków trwałych od 2022 roku?

Począwszy od 1 stycznia 2022 roku zmianie ulegną zasady wyceny środków trwałych nabytych w drodze kupna. W dotychczasowym art. 22g ust. 1 pkt 1 ustawy o PIT ustawodawca doprecyzował zasady wyceny. Zgodnie z jego nową treścią za wartość początkową środków trwałych oraz wartości niematerialnych i prawnych w razie odpłatnego nabycia uważa się cenę ich nabycia, a jeżeli były używane przez podatnika przed wprowadzeniem ich do ewidencji środków trwałych oraz wartości niematerialnych i prawnych i nie były wcześniej amortyzowane – cenę ich nabycia, nie wyższą jednak od ich wartości rynkowej.

Jest to duża zmiana, która nie jest korzystna dla przedsiębiorców, bowiem częstą praktyką wśród podatników było przyjmowanie do firmowego majątku kilkuletnich samochodów używanych uprzednio prywatnie. Do końca 2021 roku podatnik, decydując się na taki zabieg, mógł dokonać rentownej dla siebie wyceny w oparciu o dokument zakupu, dzięki czemu do kosztów w formie odpisów amortyzacyjnych mógł zakwalifikować większą wartość. Od 2022 roku w takich przypadkach wycena powinna odbywać się po cenie rynkowej, która w zdecydowanej większości jest niższa niż cena nabycia.

Przykład 1.

Pani Anna prowadzi działalność gospodarczą od 2016 roku. Obecnie chce wprowadzić z majątku prywatnego na stan środków trwałych firmy maszynę produkcyjną. Maszyna została zakupiona przez panią Annę prywatnie 10 października 2019 roku, co zostało udokumentowane fakturą na wartość 34 000 zł. Jak pani Anna dokona wyceny środka trwałego, gdyby:

- wprowadziła maszynę na stan środków trwałych firmy jeszcze przed końcem 2021 roku?

- wprowadziła maszynę na stan środków trwałych firmy w 2022 roku?

Moment wprowadzenia maszyny do firmy jest kluczowy dla jej wyceny na potrzeby amortyzacji:

ad. a. Pani Anna, wprowadzając maszynę do majątku firmowego jeszcze w 2021 roku, dokonuje wyceny w oparciu o dotychczas obowiązujące przepisy, tj. ceny nabycia, wspierając się w tym zakresie fakturą zakupu maszyny opiewającą na kwotę 34 000 zł.

ad. b. Pani Anna, przyjmując do firmy maszynę w 2022 roku, zobowiązana jest do stosowania nowych przepisów podatkowych i dokonania wyceny z użyciem ceny rynkowej, która wówczas będzie wynosiła około 22 000 zł.

Jak widać na powyższym przykładzie, różnica w wycenach wynosi aż 12 000 zł, co oznacza, że podatniczka decydująca się na wprowadzenie maszyny do środków trwałych firmy dopiero w 2022 (czyli po wejściu życie przepisów Polskiego Ładu) w konsekwencji zaliczy do kosztów wartość o 12 000 zł niższą niż w przypadku wprowadzenia maszyny do firmy jeszcze w roku 2021.

Przykład 2.

Pan Stefan prowadzi działalność gospodarczą od 1999 roku. Obecnie chce wprowadzić z majątku prywatnego na stan środków trwałych firmy ciągnik rolniczy. Pan Stefan zakupił ciągnik prywatnie 15 stycznia 2010 roku, co zostało potwierdzone fakturą na wartość 254 000 zł. Jak pan Stefan dokona wyceny środka trwałego, gdyby:

- wprowadził pojazd na stan środków trwałych firmy jeszcze przed końcem 2021 roku?

- wprowadził pojazd na stan środków trwałych firmy w 2022 roku?

ad. a. Pan Stefan, wprowadzając ciągnik do majątku firmowego jeszcze w 2021 roku, dokonuje wyceny w oparciu o dotychczas obowiązujące przepisy, tj. ceny nabycia, wspierając się w tym zakresie fakturą zakupu maszyny opiewającą na kwotę 254 000 zł.

ad. b. Pan Stefan, przyjmując do firmy ciągnik w 2022 roku, zobowiązany jest do stosowania nowych przepisów podatkowych i dokonania wyceny z zastosowaniem ceny rynkowej, która wówczas będzie wynosiła około 72 000 zł.

Jak widać na powyższym przykładzie, różnica w wycenach wynosi aż 182 000 zł, co oznacza, że podatnik, decydując się na wprowadzenie maszyny do środków trwałych firmy dopiero w 2022 roku (czyli po wejściu życie przepisów Polskiego Ładu), w konsekwencji zaliczy do kosztów wartość o 182 000 zł niższą niż w przypadku wprowadzenia maszyny do firmy jeszcze w roku 2021.

Wycena prywatnego majątku wnoszonego do środków trwałych – jak dodać w wFirma?

Aby wnieść prywatny majątek do środków trwałych, należy w pierwszym kroku przygotować stosowne oświadczenie, którego wzór znajduje się w artykule: Oświadczenie o przekazaniu prywatnych przedmiotów na cele działalności - wzór z omówieniem.

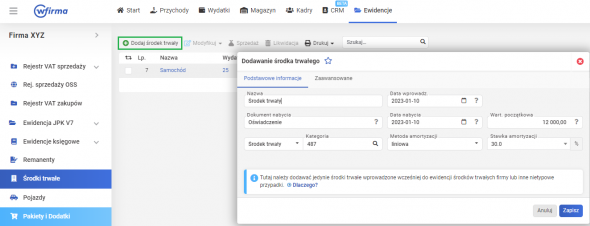

Następnie aby dodać pojazd prywatny do środków trwałych na podstawie oświadczenia, trzeba przejść do zakładki: EWIDENCJE » ŚRODKI TRWAŁE i skorzystać z opcji DODAJ ŚRODEK TRWAŁY.

Po zapisaniu środka trwałego do Księgi Przychodów i Rozchodów w kolumnie 13. – Pozostałe wydatki będą trafiały odpisy amortyzacyjne zgodnie z planem amortyzacji, który można zobaczyć w zakładce EWIDENCJE » ŚRODKI TRWAŁE po kliknięciu na nazwę środka trwałego.

System po dodaniu składnika majątku do środków trwałych automatycznie wygeneruje dokument OT, który można wydrukować na dwa sposoby. Należy w tym celu przejść do zakładki EWIDENCJE » ŚRODKI TRWAŁE, a następnie kliknąć w nazwę środka trwałego. Następnie w wyświetlonym oknie wybiera się z górnego paska opcję DRUKUJ » DRUKUJ OT.