Przedsiębiorcy zatrudniający pracowników mogą zaliczyć wynagrodzenia i składki ZUS pracownika w kosztach uzyskania przychodów. Trzeba jednak zwrócić szczególną uwagę na sposób ujmowania tych kosztów w PKPiR, wszystko zależy bowiem od terminu wypłaty, faktycznego uregulowania zobowiązania wobec pracownika i daty zapłaty składek ZUS. W niniejszym artykule wyjaśnimy wszystkie wątpliwości związane z ewidencjonowaniem wynagrodzeń i składek ZUS w jednoosobowej działalności gospodarczej.

Wynagrodzenie z tytułu umowy o pracę

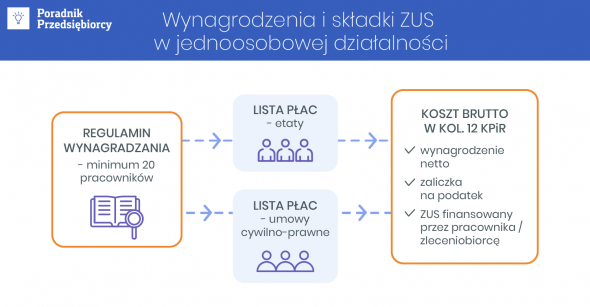

Podstawą wyliczenia wysokości oraz wypłaty wynagrodzenia z etatu jest zawarta umowa o pracę, ewidencja czasu pracy, lista obecności, ewentualna informacja o składkach dodatkowych oraz regulamin wynagradzania obowiązujący w danej firmie. Regulamin wynagradzania to wewnętrzny akt prawny określający warunki wynagradzania za pracę. Do jego sporządzenia zobowiązany jest pracodawca zatrudniający co najmniej 20 pracowników, których nie obejmuje zakładowy układ zbiorowy pracy ani ponadzakładowy układ zbiorowy pracy.

Dokumentem księgowym potwierdzającym wysokość wypłacanego wynagrodzenia oraz składek ZUS finansowanych przez pracownika i pracodawcę jest lista płac. Powinna zawierać następujące elementy:

- nazwę i pozostałe dane pracodawcy,

- imię i nazwisko pracownika,

- nazwę lub numer listy płac,

- okres, którego lista płac dotyczy,

- datę wypłaty wynagrodzenia,

- wysokość wszystkich składek, o które pomniejszone zostało wynagrodzenie,

- potrącenia,

- podstawa naliczania podatku dochodowego,

- wysokość wynagrodzenia brutto,

- wynagrodzenie netto do wypłaty,

- datę sporządzenia listy,

- podpisy osób, które sporządziły listę i osób akceptujących.

Wynagrodzenia i składki ZUS pracownika w kosztach podatkowych - kiedy można ująć?

Wynagrodzenie wypłacone pracownikowi z tytułu umowy o pracę stanowi koszt podatkowy w kwocie brutto. Wypłacone terminowo wynagrodzenia i inne należności wobec pracowników, pracodawca ma prawo ująć w PKPiR w miesiącu, za który są należne, gdy zostały wypłacone lub postawione do dyspozycji w terminie wynikającym z przepisów prawa pracy, umowy lub innego stosunku prawnego łączącego strony. W razie niedotrzymania terminu wypłaty wynagrodzeń przez pracodawcę, koszt wynagrodzeń można zaliczyć do kosztów podatkowych dopiero w dacie ich wypłaty lub postawienia do dyspozycji pracownikom (podstawa prawna art. 22 ust 6ba ustawy o podatku dochodowym od osób fizycznych).

Przykład 1.

Pan Adam prowadzi jednoosobową działalność gospodarczą, w której zatrudnia pracownika na podstawie umowy o pracę. Zgodnie z zawartą umową wynagrodzenie za dany miesiąc jest wypłacane w terminie do 10. dnia następnego miesiąca i ten termin wypłaty wynagrodzenia zawsze jest przestrzegany przez pracodawcę. W jakiej dacie pan Adam może wykazać koszt wynagrodzenia w PKPiR?

Przedsiębiorca ma prawo zaliczyć kwotę brutto wynagrodzenia wypłaconego pracownikowi do kosztów podatkowych miesiąca, za który jest należne, gdy termin wypłaty zostaje zachowany przez pracodawcę. Gdyby pan Adam wypłacił wynagrodzenie po 10. dniu miesiąca następnego, kwota brutto tego wynagrodzenia będzie stanowić koszt podatkowy dopiero w dacie wypłaty.

Przykład 2.

Pani Agnieszka prowadzi jednoosobową działalność gospodarczą. Zatrudnia w jej ramach pracownika na podstawie umowy o pracę. Zgodnie z umową wynagrodzenie za dany miesiąc jest wypłacane w terminie do ostatniego dnia danego miesiąca. Pani Agnieszka wypłaciła wynagrodzenie po terminie, a mianowicie 5. dnia miesiąca następnego. W jakiej dacie przedsiębiorca może wykazać koszt wynagrodzenia w PKPiR?

Z uwagi na to, że termin wypłaty wynagrodzenia określony w umowie o pracę nie został zachowany, pani Agnieszka może zaksięgować koszt wynagrodzenia brutto dopiero w dacie faktycznej zapłaty, czyli w miesiącu następnym.

Księgowanie wynagrodzeń z tytułu umów cywilnoprawnych

Umowa zlecenie i umowa o dzieło to umowy cywilnoprawne, których ewidencjonowanie w podatkowej księdze przychodów i rozchodów rządzi się innymi prawami niż przy wynagrodzeniach wypłacanych z tytułu umowy o pracę. Wynagrodzenie wypłacone zleceniobiorcy czy wykonawcy dzieła księgujemy także w kwocie brutto, jednak dopiero w dacie dokonania wypłaty lub postawienia do dyspozycji zleceniobiorcy czy wykonawcy dzieła.

Nie ma wówczas znaczenia, do jakiego okresu odnosi się wypłacane wynagrodzenie, zgodnie z obowiązującymi przepisami z punktu widzenia księgowania kwoty wynagrodzenia brutto w PKPiR istotne jest tylko to, kiedy zostało ono wypłacone na podstawie wystawionego rachunku.

W jaki sposób zaksięgować wynagrodzenie w PKPiR?

Niezależnie od tego, czy mamy do czynienia z wynagrodzeniem wypłaconym z tytułu umowy o pracę, czy na podstawie umowy cywilnoprawnej, kwotę wynagrodzenia brutto księgujemy w kolumnie 12. podatkowej księgi przychodów i rozchodów. W kolumnie należy ewidencjonować kwotę netto wynagrodzenia, zaliczkę na podatek dochodowy oraz składki ZUS finansowane przez pracownika/zleceniobiorcę, wszystko to składa się bowiem na kwotę brutto wynagrodzenia.

Składki ZUS finansowane przez pracodawcę w PKPiR

Księgowanie składek ZUS w części finansowanej przez pracodawcę uzależnione jest od terminu zapłaty oraz rodzaju podpisanej umowy. Szczegółowe zasady księgowania składek ZUS, składek na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych finansowanych przez pracodawcę określone zostały w art. 22 ust. 6bb ustawy o podatku dochodowym od osób fizycznych.

Z przepisów wynika, że składki na ubezpieczenia w części finansowanej przez płatnika składek oraz składki na Fundusz Pracy oraz Fundusz Gwarantowanych Świadczeń Pracowniczych stanowią koszt uzyskania przychodów w miesiącu, za który są należne, o ile zostaną opłacone:

- z tytułu należności wypłacanych lub postawionych do dyspozycji w miesiącu, za który są należne, czyli do 15. dnia następnego miesiąca;

- z tytułu należności wypłacanych lub postawionych do dyspozycji w miesiącu następnym, w terminie wynikającym z przepisów prawa pracy, umowy lub innego stosunku prawnego łączącego strony, ale nie później niż do 15. dnia tego miesiąca.

W praktyce oznacza to, że w przypadku, gdy wynagrodzenia wypłacane są w miesiącu, za który są należne, to składki finansowane przez pracodawcę mogą stanowić koszt w tym samym miesiącu, gdy zostaną zapłacone terminowo. W razie wypłaty wynagrodzeń za dany miesiąc w miesiącu kolejnym, jednak nie później niż do 10. dnia następnego miesiąca, składki ZUS finansowane przez pracodawcę mogą być kosztem miesiąca, za który są należne, jeżeli spełnione zostaną następujące warunki:

- wynagrodzenia zostaną wypłacone w obowiązującym terminie,

- składki ZUS od wynagrodzeń zostaną zapłacone o miesiąc wcześniej w stosunku do terminu określonego w ustawie o systemie ubezpieczeń społecznych.

W przypadku zapłaty składek w późniejszym terminie składki stanowią koszt w miesiącu ich zapłaty. W odniesieniu do umów zlecenia, składki ZUS w części finansowanej przez pracodawcę stanowią koszt uzyskania przychodów w dacie ich zapłaty. Umowa o dzieło nie podlega składkom ZUS. Kolumna 13. podatkowej księgi przychodów i rozchodów przeznaczona jest do ewidencjonowania składek ZUS oraz Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych finansowanych przez pracodawcę.