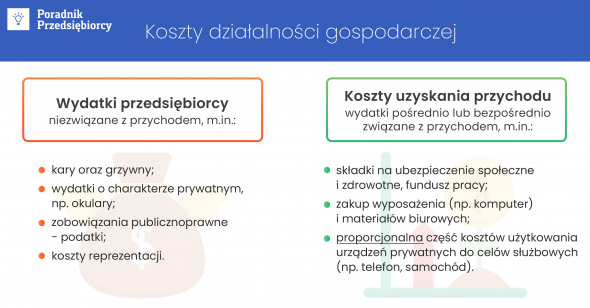

Prowadzenie działalności gospodarczej wiąże się z ponoszeniem różnych nakładów finansowych. Rodzaj kosztów, które mogą wystąpić w danej firmie, jest uzależniony od charakteru prowadzonej działalności gospodarczej. Aby poniesione wydatki zostały uznane za koszty uzyskania przychodów, muszą mieć przede wszystkim bezpośredni lub pośredni związek z przychodem uzyskiwanym przez przedsiębiorcę. W niniejszym artykule wyjaśnimy, które wydatki stanowią koszty w działalności gospodarczej.

Jakie wydatki nie są uznawane za koszty w działalności gospodarczej?

Wydatki wyłączone z możliwości zaliczenia ich do kosztów zostały wymienione w art. 23 ustawy o podatku dochodowym od osób fizycznych oraz w art. 16 ustawy o podatku dochodowym od osób prawnych. Są to np.:

- część kosztów, która nie jest związana z działalnością gospodarczą (proporcjonalnie) – w przypadku używania prywatnych urządzeń do celów biznesowych, np. telefonu, programu komputerowego lub samochodu;

- wydatki na nabycie gruntów;

- kary oraz grzywny orzeczone w postępowaniu karnym, karnym skarbowym, administracyjnym i w sprawach o wykroczenia oraz odsetek od nich;

- koszty nabycia i unowocześnienia środków trwałych, np. lokalu, domu, maszyn i urządzeń, wyposażenia, samochodu (w koszty trafiają dopiero poprzez odpisy amortyzacyjne);

- dodatkowe koszty (prawne, sądowe, notarialne) ponoszone w celu nabycia środków trwałych (również w koszty trafiają poprzez odpisy amortyzacyjne danego środka trwałego);

- podatek dochodowy, podatek od spadków i darowizn;

- wydatki na spłatę pożyczek/kredytów w części kapitałowej;

- wartość własnej pracy podatnika, jego małżonka i małoletnich dzieci;

- wierzytelności odpisane jako przedawnione.

Przykład 1.

Pani Kasia prowadzi działalność gospodarczą w swoim prywatnym mieszkaniu. W związku z tym ma prawo do zaliczenia do kosztów uzyskania przychodów części wydatków eksploatacyjnych. W tym przypadku pani Kasia musi ustalić współczynnik powierzchniowy (stosunek powierzchni mieszkania do części wykorzystywanej w ramach prowadzonej działalności). Następnie wydatki takie jak np. czynsz i prąd będzie mogła zaliczyć do kosztów uzyskania po uwzględnieniu wartości współczynnika powierzchniowego.

Zatem jeśli współczynnik powierzchniowy wynosić będzie 0,25, a rachunek za prąd wyniesie 250 zł, wówczas pani Kasia zaliczy do kosztów uzyskania przychodów 62,50 zł.

Przykład 2.

Pan Arek wziął kredyt na firmę, w związku z czym do kosztów uzyskania przychodów może zaliczyć część odsetkową opłacaną w związku z zaciągniętym kredytem. Nie ma natomiast prawa do zaksięgowania w kosztach firmowych części kapitałowej spłacanego kredytu, gdyż nie stanowi ona kosztu podatkowego.

Księgowaniu w ewidencjach nie podlegają także wydatki niezwiązane z prowadzoną działalnością gospodarczą oraz koszty posiadające charakter korzyści osobistych (np. zakup materiałów budowlanych na potrzeby własne lub powszechnie noszonych ubrań), gdyż w tym przypadku zaliczenie wydatku do kosztów uzyskania przychodów może zostać zakwestionowane przez urząd skarbowy. Przykładem takiego wydatku będzie także zakup okularów przez przedsiębiorcę prowadzącego jednoosobową działalność gospodarczą, nawet jeśli będą mu one niezbędne do wykonywania czynności związanych z prowadzeniem działalności, gdyż zdaniem organów podatkowych taki koszt stanowi wydatek prywatny. Potwierdza to interpretacja indywidualna Dyrektora Krajowej Informacji Skarbowej z 7 listopada 2019 roku, 0113-KDIPT2-1.4011.423.2019.1.ISL:

„Odnosząc się do przedstawionego przez Wnioskodawczynię opisu zdarzenia przyszłego stwierdzić należy, że wydatek na badanie wzroku oraz zakup okularów korekcyjnych i soczewek ma na celu przede wszystkim ochronę Jej zdrowia. Wydatki uwarunkowane stanem zdrowia osoby prowadzącej działalność gospodarczą należą do wydatków o charakterze osobistym. W sytuacji zaistnienia wady wzroku, czy też jej pogłębiania się, osoba fizyczna jest zmuszona do zakupu okularów korekcyjnych, czy soczewek, niezależnie od tego, czy prowadzi działalność gospodarczą, czy też działalności takiej nie prowadzi. Tak więc bezpośrednim celem, jaki jest związany z ponoszeniem tego rodzaju wydatków, jest ochrona wzroku, a nie osiągnięcie przychodów z pozarolniczej działalności gospodarczej. Pomimo wskazania, że Wnioskodawczyni będzie używała zakupionych okularów korekcyjnych i soczewek wyłącznie do pracy w gabinecie stomatologicznym, powyższy zakup jest uwarunkowany stanem zdrowia Wnioskodawczyni, tzn. wadą wzroku, która wymaga korekcji, a więc jest wydatkiem o charakterze osobistym, niezależnym od prowadzenia działalności gospodarczej.

Zdaniem tutejszego Organu poniesienie wydatków na badanie wzroku oraz zakup okularów korekcyjnych i soczewek nie ma wpływu na wysokość przychodów uzyskiwanych ze świadczenia usług wykonywanych w ramach prowadzonej działalności gospodarczej, ani też związku z prowadzoną działalnością jako źródłem przychodów”.

Wydatki stanowiące koszty w działalności gospodarczej

Przepisy ustawy o podatku dochodowym od osób fizycznych oraz ustawy o podatku dochodowym od osób prawnych nie wymieniają konkretnych wydatków, które są uznawane za koszty w działalności gospodarczej. Należy jednak pamiętać, że kwalifikuje się do nich tylko te, które poniesione zostały w celu uzyskania przychodów, co do których podatnik jest w stanie wykazać bezpośredni związek z prowadzeniem działalności, a ich poniesienie wpływa na wielkość osiąganych przychodów. W przypadku gdy wydatki wpływają pośrednio na ich uzyskanie, są także uznawane za koszty, które mimo że nie skutkują bezpośrednio zwiększeniem przychodów podatnika, to pozwalają mu na utrzymanie ich istniejącego źródła oraz uzyskanie z niego korzyści na niezmienionym poziomie.

Koszty związane z założeniem działalności

Rejestracja działalności gospodarczej wiąże się z poniesieniem różnych wydatków, takich jak:

- opłata skarbowa w urzędzie skarbowym (np. jeśli podatnik będzie chciał otrzymać potwierdzenie rejestracji jako podatnik VAT czynny lub zwolniony);

- wyrobienie pieczątki;

- założenie konta w banku;

- zakup niezbędnego wyposażenia, np. komputera;

- zakup materiałów takich jak artykuły biurowe;

- zakup usług związanych z tworzeniem strony internetowej.

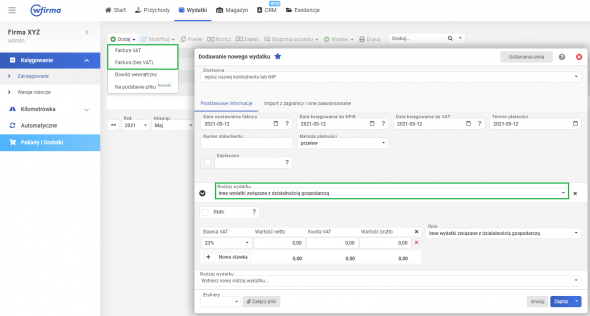

Tego typu wydatki należy księgować w kolumnie 13. KPiR jako inne wydatki związane z działalnością gospodarczą.

Jakie koszty ponosimy w działalności gospodarczej?

Prowadzenie działalności gospodarczej wiąże się także z regularnym odprowadzaniem składek na:

- ubezpieczenie emerytalne;

- ubezpieczenie rentowe;

- ubezpieczenie chorobowe (dobrowolne);

- ubezpieczenie wypadkowe;

- ubezpieczenie zdrowotne;

- fundusz pracy.

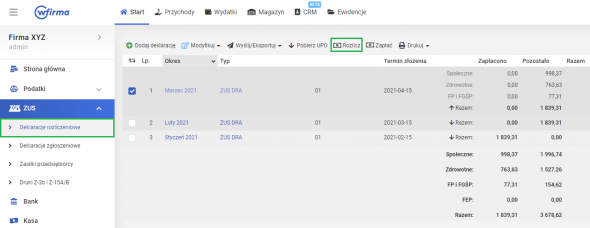

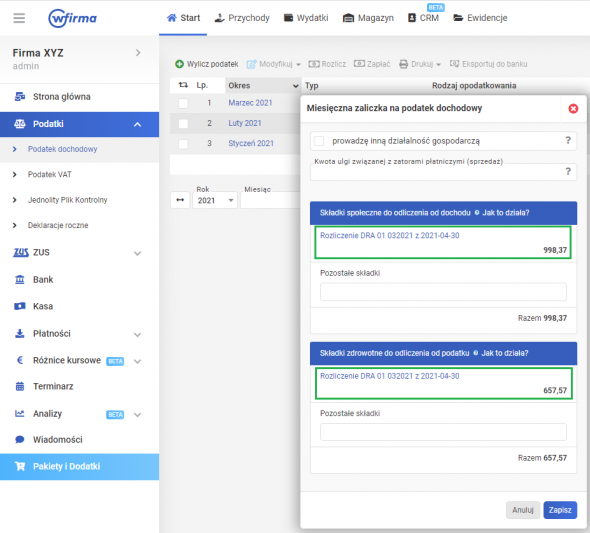

Przykład 3.

Pan Jan rozpoczął działalność w lutym 2021 roku. Składki ZUS za luty opłacił 7 marca 2021 roku. Czy w tym przypadku składki ZUS za luty mogą pomniejszyć wysokość zaliczki na podatek dochodowy za luty?

Nie, ponieważ składki te zostały opłacone w marcu, zatem będą odliczone dopiero w zaliczce za marzec.

Obecnie wiele programów księgowych automatycznie ujmuje składki ZUS w zaliczce na podatek dochodowy zgodnie z wprowadzoną datą płatności. Przykładem takiego oprogramowania jest system wFirma.pl, który pozwala na generowanie i wysyłkę deklaracji ZUS oraz wprowadzanie informacji o dokonaniu rozliczenia.

Po oznaczeniu deklaracji jako opłacona system automatycznie ujmie składki w zaliczce na podatek dochodowy wytworzonej w miesiącu opłacenia składek.

Inne wydatki stanowiące koszt działalności gospodarczej

Oprócz wymienionych kosztów można wskazać jeszcze inne, które przedsiębiorca ponosi w trakcie prowadzenia działalności:

- opłaty za internet;

- opłaty za telefon (abonament, doładowania);

- opłaty za prowadzenie konta bankowego;

- opłaty za przelewy bankowe, odsetki od kredytów oraz pożyczek bankowych;

- zakup paliwa;

- opłaty związane z utrzymaniem samochodu, np. ubezpieczenie, wymiana opon, naprawy samochodowe, zakupione akcesoria do samochodu;

- amortyzacja samochodu i innych środków trwałych;

- usługi księgowe;

- usługi reklamowe;

- zakup materiałów biurowych;

- ubezpieczenie lokalu lub środków trwałych;

- usługi ochroniarskie, monitoring;

- opłata za czynsz lub wynajem;

- opłaty za energię, wodę;

- podatki od nieruchomości bądź samochodów ciężarowych;

- wynagrodzenia dla pracowników.

Oprócz wyżej wymienionych kosztami będą także zakupy surowców oraz materiałów, wykorzystane w procesach produkcyjnych.

Przykład 4.

Pani Renata zatrudniła w swojej działalności gospodarczej jednego pracownika na pełen etat. Czy w związku z tym wynagrodzenie do wypłaty, które zostało naliczone, będzie stanowiło dla niej koszt podatkowy?

Nie, ponieważ wynagrodzenie jedynie naliczono – nie zostało jeszcze wypłacone pracownikowi. Zatem koszty związane z wynagrodzeniem pracownika będą mogły być ujęte w kolumnie KPiR dopiero po wypłaceniu mu środków pieniężnych.

Koszty w działalności gospodarczej a VAT

Istnieją przypadki, kiedy podatek VAT (lub jego część) może stanowić koszt podatkowy. Stanie się tak w przypadku, gdy podatnikowi nie będzie przysługiwało prawo do odliczenia podatku VAT (np. faktura za usługi hotelowe). Wówczas księgowaniu w KPiR podlega wartość brutto faktury, czyli wartość netto wraz z podatkiem VAT niepodlegającym odliczeniu.

Przykład 5.

Pan Bartek otrzymał fakturę za usługi hotelowe, z których skorzystał w związku z podróżą służbową. Wydatek ten spełnia definicję kosztu, ponieważ został poniesiony w związku z prowadzoną działalnością, a faktura została wystawiona na dane firmowe.

W tym przypadku – ponieważ podatnikowi nie przysługuje prawo do odliczenia podatku VAT – będzie on stanowił koszt, zatem fakturę za usługi hotelowe pan Bartek zaksięguje w wartości brutto jako fakturę bez VAT.

Kolejnym przykładem wydatków, przy których podatek VAT – a raczej jego część – może stanowić koszt uzyskania przychodów, są koszty związane z pojazdem. Podatnicy wykorzystujący pojazdy w działalności gospodarczej mogą ujmować koszty związane z tymi samochodami do wysokości ustalonego limitu, który zależy od sposobu wykorzystania pojazdu w firmie. Zgodnie z obowiązującymi przepisami, aby uzyskać prawo do odliczenia 100% podatku VAT oraz 100% poniesionego kosztu, trzeba spełnić ściśle określone warunki:

- pojazd ten musi być wykorzystywany wyłącznie dla celów prowadzonej działalności gospodarczej;

- podatnik musi zgłosić taki pojazd do urzędu skarbowego na druku VAT-26, prowadzić szczegółową kilometrówkę oraz sporządzić regulamin wykorzystania pojazdu w firmie.

W pozostałych przypadkach, czyli jeśli pojazd nie spełnia definicji pojazdu ciężarowego oraz wykorzystywany jest w formie mieszanej (prywatnie i w działalności), podatnikowi przysługuje prawo do odliczenia:

-

75% kosztu w KPiR oraz 50% VAT – w przypadku pojazdu stanowiącego środek trwały;

-

20% kosztu w KPiR oraz 50% VAT – w przypadku samochodu prywatnego wykorzystywanego w działalności gospodarczej.

W sytuacji gdy podatnikowi nie przysługuje prawo do pełnego odliczenia podatku VAT, pozostała jego część będzie stanowiła dla podatnika koszt.

Przykład 7.

Pan Krzysztof wykorzystuje w swojej działalności gospodarczej pojazd użytkowany na podstawie umowy leasingu (wartość powyżej 150 tys. zł). Pojazd ten eksploatowany jest w formie mieszanej, zatem pan Krzysztof może odliczyć jedynie 50% podatku VAT, natomiast do kosztów uzyskania przychodów zaliczy 100% poniesionego kosztu wraz z nieodliczonym podatkiem VAT.

Koszty w działalności gospodarczej – jak księgować w systemie wFirma.pl?

W systemie wFirma.pl koszty księguje się poprzez zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT / FAKTURA BEZ VAT / WYDATEK (w przypadku podatników zwolnionych z VAT). Następnie wystarczy wybrać odpowiedni rodzaj wydatku i uzupełnić pozostałe dane zgodnie z otrzymaną fakturą. Wówczas po zapisaniu system sam automatycznie ujmie podatek VAT w rejestrze VAT zakupów oraz koszt netto w odpowiedniej kolumnie KPiR.