Od początku 2023 roku obowiązują bardzo istotne zmiany podatkowe, o których niewiele osób pamięta. Sprawiają one, że wypłacone wynagrodzenie po zakończeniu umowy zlecenia jest niższe. Jak w takim razie liczyć wypłaty z umów cywilnoprawnych?

Jakie oświadczenie stosuje się po zakończeniu umowy?

Od 2023 roku oświadczenia płacowe składane przez zleceniobiorców podlegają regulacji. Po ustaniu stosunku prawnego płatnik przy obliczaniu zaliczki powinien pomijać oświadczenia i wnioski złożone uprzednio przez zleceniobiorcę, z wyjątkiem wniosku o:

- obliczanie zaliczek bez stosowania zwolnienia od podatku, tzw. ulgi dla młodych;

- rezygnacji ze stosowania 50% kosztów uzyskania przychodów.

Niższe wynagrodzenie po zakończeniu umowy zlecenia

Każde ze wspomnianych wniosków czy oświadczeń stosowane jest w trakcie trwania umowy, jednak sytuacja zmienia się po jej zakończeniu. Wówczas część oświadczeń zleceniobiorcy nie obowiązuje.

Wniosek o niepobieranie zaliczek na podatek

Wniosek o niepobieranie zaliczek na podatek sprawia, że w przypadku umów cywilnoprawnych nie jest naliczany podatek, a zleceniobiorca otrzymuje wyższe wynagrodzenie. Wniosek ten może złożyć zleceniobiorca, który spełnia dwa warunki:

- jego roczne dochody nie przekroczą kwoty 30 000 zł;

- w tym samym roku nie osiąga dochodów z innych źródeł, od których pobierane są zaliczki na podatek z uwzględnieniem kwoty wolnej (np. z umowy o pracę lub z działalności gospodarczej).

Wniosek ten stosowany jest jedynie w trakcie trwania umowy. Po jej zakończeniu nie należy go uwzględniać i trzeba naliczać podatek.

Przykład 1.

Pan Mateusz ma zawartą umowę zlecenie w okresie 01.06–30.07. i otrzymuje co miesiąc wynagrodzenie w wysokości 3000 zł.

Jest to jego jedyny tytuł ubezpieczenia i nie przystąpił do dobrowolnego ubezpieczenia chorobowego.

Złożył wniosek o niepobieranie zaliczek na podatek (zastosowanie kwoty wolnej).

Ile wyniosą koszty i wynagrodzenie do wypłaty, jeżeli wynagrodzenie za czerwiec zostanie wypłacone w lipcu, a za lipiec w sierpniu (po zakończeniu umowy)?

Składki na ubezpieczenia społeczne finansowane przez zleceniobiorcę:

składka emerytalna: 3000 zł × 9,76% = 292,80 zł

składka rentowa: 3000 zł × 1,5% = 45,00 zł

suma: 337,80 zł

Podstawa składki na ubezpieczenie zdrowotne: 3000 zł – 337,80 zł = 2662,20 zł

składka na ubezpieczenie zdrowotne: 2662,20 zł × 9% = 239,60 zł

Składki na ubezpieczenia społeczne finansowane przez zleceniodawcę:

składka emerytalna: 3000 zł × 9,76% = 292,80 zł

składka rentowa: 3000 zł × 6,5% = 195 zł

składka wypadkowa: 3000 zł × 1,67% = 50,10 zł

suma: 537,90 zł

FP i FGŚP:

FP: wynagrodzenie jest niższe niż minimalna

FGŚP: 3000 zł × 0,1 % = 3 zł

Koszty uzyskania przychodu 20%: (3000 zł – 337,80 zł) × 20% = 532,44 zł

Podstawa opodatkowania: 3000 zł – 337,80 zł – 532,44 zł = 2129,76 zł → 2130 zł

Wynagrodzenie wypłacone w lipcu

Złożono wniosek o nienaliczanie podatku:

zaliczka na podatek dochodowy: 0,00 zł

Do wypłaty: 3000 zł – 337,80 zł – 239,60 zł – 0 zł = 2422,60 zł

Całkowity koszt wynagrodzenia: 3000 zł + 537,90 zł + 3 zł = 3540,90 zł

Wynagrodzenie wypłacone w sierpniu (po zakończeniu umowy)

Nie stosuje się złożonego wniosku o nienaliczanie podatku:

zaliczka na podatek dochodowy: 2130 zł x 12% = 255,60 zł → 256,00 zł

Do wypłaty: 3000 zł – 337,80 zł – 239,60 zł – 256,00 zł = 2166,60 zł

Całkowity koszt wynagrodzenia: 3000 zł + 537,90 zł + 3 zł = 3540,90 zł

Wynagrodzenie do wypłaty różni się o kwotę podatku.

Ulga podatkowa po ustaniu zatrudnienia

Od 1 stycznia 2023 roku zaczęły obowiązywać nowe przepisy i na wniosek samego zleceniobiorcy przy wyliczaniu wynagrodzenia można stosować kwotę zmniejszającą zaliczkę. Zleceniodawca może swobodnie decydować o użyciu kwoty wolnej od podatku i może złożyć wniosek o stosowanie (na druku PIT-2):

- 1/12 kwoty zmniejszającej podatek o 300 zł;

- 1/24 kwoty zmniejszającej podatek o 150 zł;

- 1/36 kwoty zmniejszającej podatek o 100 zł.

Przykład 2.

Pani Ania z tytułu umowy zlecenia otrzymuje co miesiąc wynagrodzenie w wysokości 1500 zł.

Umowa jest zawarta na okres 01.06–30.07.

Z tytułu umowy zlecenia opłaca jedynie składkę zdrowotną.

Złożyła PIT-2, z oznaczeniem stosowania 1/36 kwoty zmniejszającej podatek (100 zł).

Ile wyniosą koszty i wynagrodzenie do wypłaty, jeżeli wynagrodzenie za czerwiec zostanie wypłacone w lipcu, a za lipiec w sierpniu (po zakończeniu umowy)?

Podstawa składki na ubezpieczenie zdrowotne: 1500 zł

składka na ubezpieczenie zdrowotne: 1500 zł × 9% = 135,00 zł

Koszty uzyskania przychodu 20%: 1500 zł × 20% = 300 zł

Podstawa opodatkowania: 1500 zł – 300 zł = 1200 zł → 1200 zł

Wynagrodzenie wypłacone w lipcu

Kwota zmniejszającej podatek: 100 zł

zaliczka na podatek dochodowy: 1200 zł × 12% – 100 zł = 44 zł → 44 zł

Do wypłaty: 1500 zł – 135,00 zł – 44 zł = 1321 zł

Całkowity koszt wynagrodzenia: 1500 zł

Wynagrodzenie wypłacone w sierpniu (po zakończeniu umowy)

Kwota zmniejszająca podatek: nie stosuje się złożonego wniosku

zaliczka na podatek dochodowy: 1200 zł × 12% = 144 zł → 144 zł

Do wypłaty: 1500 zł – 135 zł – 144 zł = 1221 zł

Całkowity koszt wynagrodzenia: 1500 zł

Przykład 3.

Pan Karol z tytułu umowy zlecenia objętego kosztami autorskimi otrzymuje wynagrodzenie w wysokości 9000 zł.

Umowa jest zawarta na okres 01.06 –30.07.

Jest to jego jedyny tytuł ubezpieczenia i przystąpił do dobrowolnego ubezpieczenia chorobowego.

Złożył PIT-2 i zleceniodawca ma stosować 1/12 kwoty zmniejszającej podatek (300 zł).

Ile wyniosą koszty i wynagrodzenie do wypłaty, jeżeli wynagrodzenie za czerwiec zostanie wypłacone w lipcu, a za lipiec w sierpniu (po zakończeniu umowy)?

Składki na ubezpieczenia społeczne finansowane przez zleceniobiorcę:

składka emerytalna: 9000 zł × 9,76% = 878,40 zł

składka rentowa: 9000 zł × 1,5% = 135 zł

składka chorobowa: 9000 zł × 2,45% = 220,50 zł

suma: 1233,90 zł

Podstawa składki na ubezpieczenie zdrowotne: 9000 zł – 1233,90 zł = 7766,10 zł

składka na ubezpieczenie zdrowotne: 7766,10 zł × 9% = 698,95 zł

składka zdrowotna obniżona do wysokości zaliczki na podatek wyliczonej na 31 grudnia 2021 roku: 3883 zł × 17%= 660,11 zł

Składki na ubezpieczenia społeczne finansowane przez zleceniodawcę:

składka emerytalna: 9000 zł × 9,76% = 878,40 zł

składka rentowa: 9000 zł × 6,5% = 585 zł

składka wypadkowa: 9000 zł × 1,67% = 150,30 zł

suma: 1613,70 zł

FP i FGŚP:

FP: 9000 zł × 2,45% = 220,50 zł

FGŚP: 9000 zł × 0,1 % = 9 zł

suma: 229,50 zł

Koszty uzyskania przychodu 50%: (9000 zł – 1233,90 zł) × 50% = 3883,05 zł

Podstawa opodatkowania: 9000 zł – 1233,90 zł – 3883,05 zł = 3883,05 zł → 3883 zł

Wynagrodzenie wypłacone w lipcu

Kwota zmniejszającej podatek: 300 zł

zaliczka na podatek dochodowy: 3883 zł × 12% – 300 zł = 165,97 zł → 166 zł

Do wypłaty: 9000,00 zł – 1233,90 zł – 660,11 zł – 166,00 zł = 6939,99 zł

Całkowity koszt wynagrodzenia: 9000 zł + 1613,70 zł + 229,50 zł = 10 843,20 zł

Wynagrodzenie wypłacone w sierpniu (po zakończeniu umowy)

Kwota zmniejszająca podatek: nie stosuje się złożonego wniosku

zaliczka na podatek dochodowy: 3883 zł × 12% = 465,97 zł → 466 zł

Do wypłaty: 9000 zł – 1233,90 zł – 660,11 zł – 466 zł = 6539,99 zł

Całkowity koszt wynagrodzenia: 9000 zł + 1613,70 zł + 229,50 zł = 10 843,20 zł

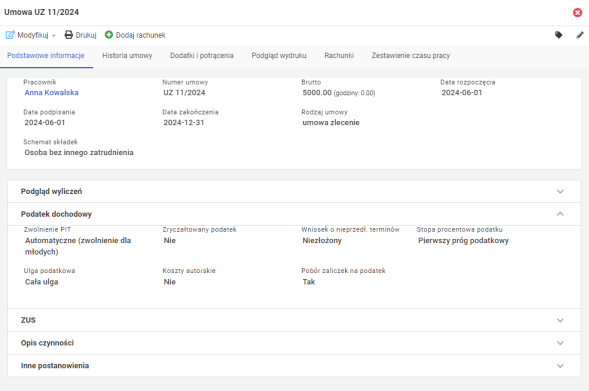

System wFirma automatycznie wyliczy wynagrodzenie po zakończeniu umowy zlecenia

Aby poprawnie stosować przepisy, warto korzystać z systemów, które w łatwy sposób pomagają wyliczyć wynagrodzenia. System wFirma automatycznie zastosuje omawiane przepisy i poprawnie wyliczy podatek, również w sytuacji wypłaty po zakończeniu umowy.

Zleceniodawca po zakończeniu umowy ze zleceniobiorcą powinien zastanowić się, jakie oświadczenia zleceniobiorcy muszą stosować. Dlatego warto korzystać ze sprawdzonych rozwiązań takich jak wFirma, gdzie po zakończeniu umowy wynagrodzenie zostanie wyliczone automatycznie zgodnie z przepisami.