PIT-2 to dokument, który często towarzyszy nam na początku roku podatkowego. To właśnie dzięki niemu pracodawca wie, jak obliczyć nasze zaliczki na podatek dochodowy. Ale co kryje się za tym skrótem i dlaczego jest tak ważny? W tym artykule wyjaśnimy, czym jest PIT-2, jakie informacje zawiera i jak wypełnić wzór PIT-2.

Co to jest PIT-2 i kwota zmniejszająca podatek?

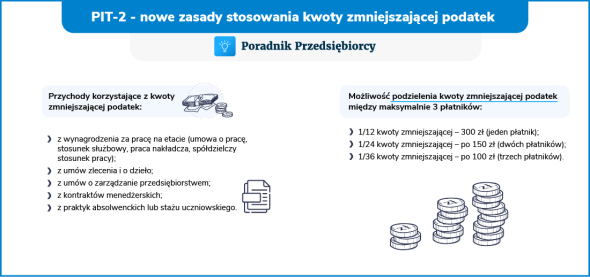

PIT-2 to oświadczenie pracownika dla celów obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych, dotyczy m.in. pracowników zatrudnionych w ramach umowy o pracę. Oświadczenie to należy złożyć, aby pracodawca mógł pomniejszać miesięczne zaliczki na podatek dochodowy o 1/12. 1/24 lub 1/36 kwoty zmniejszającej podatek.

Kwota wolna od podatku od 1 stycznia 2022 roku wynosi 30 000 zł. Zatem kwota zmniejszająca podatek wynosi: 30 000 zł × 12% (skala podatkowa) = 3 600 zł.

PIT-2 do końca 2022 roku

Choć oświadczenie PIT-2 obowiązuje w polskim prawie od kilkunastu lat, w 2022 roku wybuchło ogromne zamieszanie z nim związane. Od 1 stycznia 2022 roku składka zdrowotna przestała być odliczana od zaliczki na podatek, co spowodowało znaczny wzrost opłacanego podatku, a co za tym idzie – mniejsze wynagrodzenie netto. Wyższa kwota wolna od podatku miała zrekompensować ten efekt, jednak w praktyce okazało się to nie zawsze możliwe. Jedną z głównych zasad było to, że PIT-2 można złożyć tylko u jednego płatnika (pracodawcy). Tym samym, jeśli ktoś jest zatrudniony w kilku miejscach, np. na część etatu (częsta praktyka np. u nauczycieli), to mimo niewykorzystania całej ulgi podatkowej (zbyt niska kwota podatku) nie można było jej wykorzystać u pozostałych pracodawców. Zrodziło to ogromne oburzenie społeczeństwa, ponieważ zamiast zapowiadanych podwyżek w związku z wprowadzeniem Nowego Ładu w praktyce pracownicy otrzymywali niższe wynagrodzenie niż przed zmianami.

Niezadowolenie społeczeństwa było tak duże, że rząd szybko zareagował i wprowadził kolejne poprawki. Tym samym od 1 lipca 2022 roku obowiązuje Nowy Ład 2.0. Część przepisów (np. obniżenie stopy procentowej podatku z 17% na 12%) wprowadzono od razu. Natomiast sporo innych odroczono w czasie i będą one obowiązywały od 1 stycznia 2023 roku. Jedną z takich zmian będą zasady stosowania PIT-2.

Wzór PIT-2 (9) od 1 stycznia 2023 roku – do pobrania

Od 1 stycznia 2023 roku obowiązuje wzór PIT-2 w wersji 9.

Wzór PIT-2 (9) – co się zmieniło?

Od 2023 roku PIT-2 zasadniczo zmienił swoją rolę. Od tej pory są to „Oświadczenia/Wnioski podatnika dla celów obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych”.

Do tej pory PIT-2 mógł złożyć podatnik, który:

- nie otrzymywał emerytury lub renty za pośrednictwem płatnika albo otrzymywał emeryturę lub rentę za pośrednictwem płatnika i złożył wniosek, o którym mowa w art. 34 ust. 2a (czyli o rezygnacji ze stosowania kwoty zmniejszającej podatek od wypłacanego świadczenia);

- nie otrzymywał świadczeń z FP lub z FGŚP;

- nie osiągał dochodów z:

- działalności gospodarczej,

- najmu lub dzierżawy.

Od 2023 roku to się diametralnie zmieniło. Od tego momentu bowiem na PIT-2 podatnik określa wszystkie informacje mające wpływ na sposób ustalania zaliczki na podatek dochodowy, w tym:

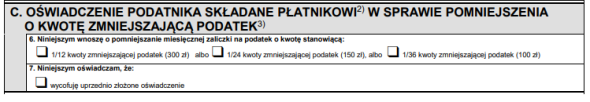

- Kwotę wolną od podatku (w jakich częściach ma być stosowana – maksymalnie 3 płatników):

- 1 płatnik – 300 zł ulgi,

- 2 płatników – po 150 zł ulgi,

- 3 płatników – po 100 zł ulgi;

- o zamiarze preferencyjnego opodatkowania dochodów (z małżonkiem / jako osoba samotnie wychowująca dziecko);

- w sprawie korzystania z podwyższonych pracowniczych kosztów uzyskania przychodów;

- w sprawie zwolnień z podatku:

- ulgi na powrót,

- ulga dla rodzin 4+,

- ulga dla pracujących seniorów;

- o niestosowaniu ulgi dla młodych;

- o niestosowaniu 50% kosztów;

- o niepobieraniu podatku (dla dochodów do limitu 30 000 zł).

Dodatkowo:

- PIT-2 będą mogą składać podatnicy zatrudnieni na podstawie umowy o pracę, ale także na podstawie umów zlecenie, umów o dzieło oraz członkowie zarządu oraz menedżerowie na kontrakcie.

- PIT-2 będzie mógł zostać złożony w dowolnym momencie zatrudnienia, w dowolnym momencie w roku i tak samo będzie miało miejsce wycofanie wniosku.

Płatnik podatku powinien uwzględniać złożone przez podatnika oświadczenia najpóźniej od miesiąca następującego po miesiącu, w którym oświadczenie zostało złożone. Wyjątkiem są organy rentowe, które mają 2 miesiące na uwzględnienie wniosku podatnika.

Jak wypełnić wzór PIT-2 w 2026 roku?

Wzór oświadczenia PIT-2 w wersji 9 jest znacznie rozbudowany i może budzić wiele wątpliwości co do tego, jak prawidłowo go wypełnić. Poniżej omawiamy krok po kroku, jak to zrobić.

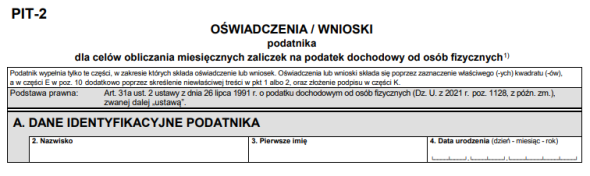

Dane identyfikacyjne podatnika

Wypełnianie oświadczenia należy rozpocząć od podania nr PESEL lub NIP-u podatnika. Następnie w bloku A należy wpisać imię i nazwisko oraz datę urodzenia podatnika, czyli osoby, która składa oświadczenie.

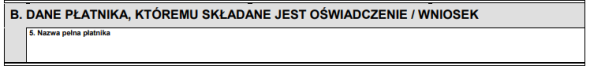

Dane płatnika, któremu składane jest oświadczenie/wniosek

W bloku B należy podać nazwę pełną płatnika, czyli pracodawcy, zleceniodawcy lub innego podmiotu, który opłaca podatek za osobę zatrudnioną.

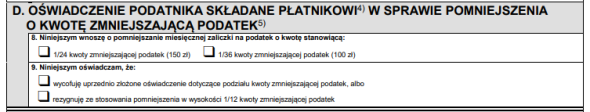

Oświadczenie podatnika składane płatnikowi w sprawie pomniejszenia o kwotę zmniejszającą podatek (blok C)

Blok C wypełnia podatnik, który chce korzystać z kwoty wolnej od podatku. Jednocześnie określa, jaką część ulgi ma stosować pracodawca.

Jak już zostało wspomniane, oświadczenie o stosowaniu pomniejszenia zaliczki o kwotę zmniejszającą podatek może złożyć płatnikowi podatnik osiągający przychody np. z:

- wynagrodzenia za pracę na etacie (umowa o pracę, stosunek służbowy, praca nakładcza, spółdzielczy stosunek pracy);

- umów zlecenia i o dzieło;

- umów o zarządzanie przedsiębiorstwem;

- kontraktów menedżerskich;

- praw majątkowych;

- emerytury i renty z zagranicy (PIT-2A);

- praktyk absolwenckich lub stażu uczniowskiego (PIT-2A).

Osoby:

- otrzymujące rentę lub emeryturę z zagranicy;

- otrzymujące stypendium;

- tymczasowo aresztowane lub skazane, otrzymujące należności za pracę;

- otrzymujące świadczenie integracyjne i motywacyjną premię integracyjną;

- będące członkiem spółdzielni, otrzymujące oprocentowanie wkładów pieniężnych;

- będące żołnierzem otrzymującym świadczenia pieniężne wynikające z przepisów o zakwaterowaniu Sił Zbrojnych Rzeczypospolitej Polskiej;

- otrzymujące świadczenia pieniężne z tytułu odbywania praktyk absolwenckich lub stażu uczniowskiego;

- otrzymujące świadczenia z Funduszu Pracy;

- otrzymujące świadczenie z Funduszu Gwarantowanych Świadczeń Pracowniczych

– składają oświadczenie dla celów obliczania miesięcznych zaliczek na podatek dochodowy na druku PIT-2A!

Przykład 1.

Pani Alina została zatrudniona na podstawie umowy zlecenie i jest to jej jedyna umowa. Chcąc skorzystać z kwoty zmniejszającej podatek, powinna złożyć zleceniodawcy PIT-2 z zaznaczona opcją „1/12 kwoty zmniejszającej podatek (300 zł)”.

Przykład 2.

Pan Andrzej jest zatrudniony na podstawie dwóch umów o pracę u dwóch różnych pracodawców. Jeśli będzie u każdego z nich korzystać z kwoty wolnej, to powinien każdemu z nich złożyć PIT-2 z zaznaczoną opcją „1/24 kwoty zmniejszającej podatek (150 zł)”.

Przykład 3.

Pan Krzysztof jest zatrudniony na podstawie umowy o pracę i umowę zlecenie u tego samego pracodawcy. Chcąc skorzystać z kwoty zmniejszającej podatek, powinien złożyć osobno PIT-2 dla umowy o pracę i osobno dla umowy zlecenie, wskazując odpowiednią część kwoty zmniejszającej.

W przypadku łączenia różnych rodzajów umów z jednym podmiotem (pracodawcą), pracownik ma dowolność w stosowaniu kwoty zmniejszającej. Jednak w takim wypadku należy wskazać, którego źródła przychodu dane oświadczenie dotyczy. Niestety obecny wzór oświadczenia PIT-2 nie ma osobnej rubryki na wskazanie, której umowy dotyczy dane oświadczenie.

Oświadczenie podatnika składane płatnikowi w sprawie pomniejszenia o kwotę zmniejszającą podatek

Blok D powinien być wypełniony przez osoby, które mają przyznane prawo do renty lub emerytury. Wynika to z tego, że organy rentowe „z urzędu” uwzględniają całą ulgę podatkową (300 zł), dlatego jeśli podatnik chce, aby organ rentowy uwzględnił kwotę wolną w mniejszej kwocie (1/24 (150 zł) lub 1/36 (100 zł)), powinien złożyć PIT-2 z wypełnionym blokiem D. Tak samo należy postąpić w przypadku, kiedy podatnik pobierający rentę lub emeryturę chce całkowicie zrezygnować z kwoty wolnej od podatku uwzględnianej w otrzymywanym świadczeniu.

Tę część składa się również:

rolniczej spółdzielni produkcyjnej i innym spółdzielniom zajmującym się produkcją rolną

oraz

organowi egzekucyjnemu wypłacającemu za zakład pracy należności ze stosunku pracy i stosunków pokrewnych lub podmiotowi niebędącemu następcą prawnym zakładu pracy, przejmującemu zobowiązania zakładu pracy wynikające ze stosunku pracy i stosunków pokrewnych.

Przykład 4.

Pani Janina jest emerytką, która jednocześnie dorabia na część etatu. Od 2026 roku chciałaby, aby ulga podatkowa była stosowana zarówno przy emeryturze, jak i przy wynagrodzeniu za etat. W tym celu musi złożyć PIT-3 do organu rentowego z uzupełnionym polem D, natomiast do pracodawcy musi złożyć PIT-2 z wypełnionym polem C. Co ważne, suma ulgi podatkowej z obu tytułów nie może przekraczać 300 zł.

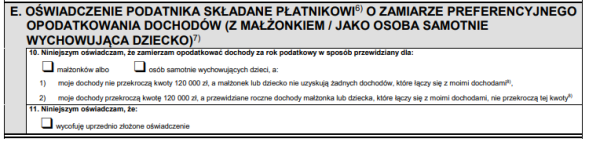

Oświadczenie podatnika składane płatnikowi o zamiarze preferencyjnego opodatkowania dochodów (z małżonkiem/jako osoba samotnie wychowująca dziecko)

Tę część wypełniają podatnicy, którzy spełniają warunek do korzystania z rozliczania się jako samotny rodzic lub chcą rozliczać się wspólnie z małżonkiem. W pierwszej części należy wybrać, czy chodzi o rozliczenie z małżonkiem, czy jako samotny rodzic, a następnie należy określić przewidywany dochód w danym roku:

- przewidywane dochody nie przekroczą 120 000 zł – wtedy pracodawca będzie pobierał zaliczkę w wysokości określonej w I progu skali podatkowej (od 1 lipca 2022 roku – 12%) i stosował podwójną kwotą zmniejszającą podatek;

- przewidywane dochody przekroczą 120 000 zł – wtedy pracodawca nadal będzie pobierał zaliczkę w wysokości określonej w I progu skali podatkowej (od 1 lipca 2022 roku – 12%) i stosował pojedynczą kwotę zmniejszającą podatek.

Opcję, z której nie będzie korzystał podatnik, należy skreślić.

Przykład 5.

Pan Andrzej chce rozliczać się wspólnie z małżonką, która w danym roku nie uzyskuje żadnych przychodów, ponieważ nie jest nigdzie zatrudniona. Tym samym powinien złożyć pracodawcy PIT-2 z uzupełnionym blokiem E z wybraną opcją 1. (1) moje dochody nie przekroczą kwoty 120 000 zł, a małżonek lub dziecko nie uzyskują żadnych dochodów, które łączą się z moimi dochodami).

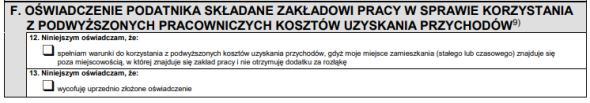

Oświadczenie podatnika składane zakładowi pracy w sprawie korzystania z podwyższonych pracowniczych kosztów uzyskania przychodów

Blok F. wypełnia podatnik, który chce stosować podwyższone koszty uzyskania przychodów (300 zł). Z możliwości tej mogą skorzystać pracownicy, którzy zamieszkują poza miejscowością, w której znajduje się zakład pracy.

W omawianej części pracownik może także zrezygnować z podwyższonych kosztów uzyskania przychodów, co dotychczas nie było możliwe.

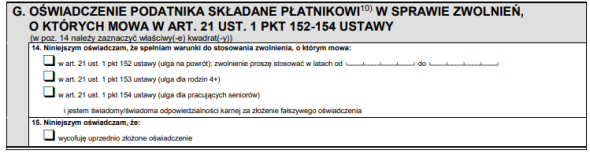

Oświadczenie podatnika składane płatnikowi w sprawie zwolnień, o których mowa w art. 21 ust. 1 pkt 152–154 ustawy.

W bloku G należy zaznaczyć odpowiednia opcję, jeśli podatnik ma prawo do korzystania do jednej z ulg:

- ulga na powrót (art. 21 ust. 1 pkt 152) – zaznaczając tę opcję, należy podać lata, w których ulga może być stosowana (ulga ograniczona jest do 4 lat);

- ulga dla rodzin 4+ (art. 21 ust. 1 pkt 153);

- ulga dla pracujących seniorów (art. 21 ust. 1 pkt 154).

Co ważne, wybierając jedną z opcji, podatnik oświadcza, że „jestem świadomy/świadoma odpowiedzialności karnej za złożenie fałszywego oświadczenia”. W tej części możliwa jest także rezygnacja z danej preferencji podatkowej.

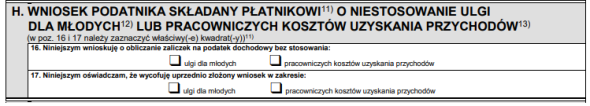

H. Wniosek podatnika składany płatnikowi o niestosowanie ulgi dla młodych lub pracowniczych kosztów uzyskania przychodów

W bloku H podatnik określa, czy chce zrezygnować z ulgi dla młodych oraz pracowniczych kosztów uzyskania przychodu. Jeśli płatnikiem podatku jest zakład pracy, pracownik może zaznaczyć obie opcje.

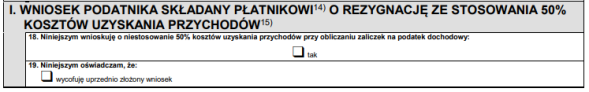

I. Wniosek podatnika składany płatnikowi o rezygnację ze stosowania 50% kosztów uzyskania przychodu

W bloku I podatnik wnioskuje o niestosowanie 50% kosztów uzyskania dochodów. Przypomnijmy, że 50% KUP stosowany jest w pracach twórczych jako przeniesienie praw autorskich na osobę zlecającą. Płatnik, który otrzyma taki wniosek, powinien w rozliczeniu podatku stosować zwykłe 20% koszty uzyskania przychodu.

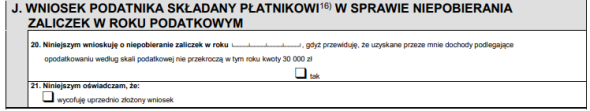

J. Wniosek podatnika składany płatnikowi w sprawie niepobierania zaliczek w roku podatkowym.

Blok J skierowany jest do osób, które przewidują, że w danym roku podatkowym suma ich dochodów nie przekroczy 30 000 zł, w związku z czym wnioskują o niepobieranie zaliczek na podatek.

Przykład 6.

Pan Marian pracuje na pół etatu z wynagrodzeniem minimalnym. Nie ma innego źródła przychodu, dlatego wie, że jego przychód w danym roku nie przekroczy kwoty 30 000 zł. Tym samym może złożyć pracodawcy wniosek o niepobieranie zaliczki na podatek.

Co ważne, o ile wszystkie inne oświadczenia wniosku obowiązują także w kolejnych latach, o tyle część J należy wypełniać i składać co roku na nowo, ponieważ wskazuje się konkretny rok, którego dotyczy ten wniosek.

Jeśli podatnik chce wycofać wniosek w tym zakresie, powinien złożyć PIT-2 z zaznaczonym polem 21.

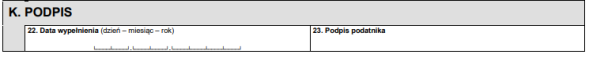

K. Podpis

W ostatnim bloku podatnik składa swój podpis z datą wypełnienia wniosku.

Co ważne, należy wiedzieć, że pełna odpowiedzialność za złożone oświadczenia i wnioski spoczywa na podatniku. Płatnik nie ponosi żadnych konsekwencji z tytułu błędnie pobranych zaliczek na podatek, jeśli wynikało to z zastosowania otrzymanych oświadczeń i wniosków.

PIT-2 po zakończeniu zatrudnienia

Kolejnym nowym przepisem obowiązującym od 2023 roku jest nieuwzględnianie oświadczeń i wniosków po ustaniu zatrudnienia. Przepisy wskazują tylko 3 wyjątki w tym zakresie, tzn. że po ustaniu zatrudnienia płatnik powinien nadal respektować wnioski o:

- obliczanie zaliczek bez stosowania zwolnienia od podatku, tzw. ulgi dla młodych;

- tzw. pracowniczych kosztów uzyskania przychodów (standardowych i podwyższonych);

- rezygnacji ze stosowania 50% kosztów uzyskania przychodów.

Podsumujmy, że od 1 stycznia 2023 roku obowiązuje nowy wzór PIT-2 (9). Podatnik może składać wnioski i oświadczenia na wzorze druku lub w inny sposób przyjęty u danego płatnika. Najważniejszą zmianą jest możliwość dzielenia ulgi podatkowej na maksymalnie 3 płatników. Z kolei zarówno składanie, jak i wycofywanie wniosków może odbywać się przez cały rok w dowolnym momencie. Raz złożone oświadczenie ma zastosowanie również w kolejnych latach – nie należy składać go co roku.

Najczęściej zadawane pytania

U ilu pracodawców można złożyć PIT-2?

Czy emeryt powinien złożyć PIT-2 u pracodawcy w zakresie ulgi podatkowej?

Kiedy należy złożyć PIT-2?