Podatnik ma obowiązek wystawienia faktury do paragonu na żądanie kontrahenta w określonym ustawowo terminie. Czy jednoczesne zaksięgowanie łącznego raportu okresowego z kasy fiskalnej oraz faktury do paragonu nie powoduje podwojenie przychodu? Jak powinna zostać zaksięgowana faktura do paragonu u podatnika VAT? Przeczytaj i sprawdź!

Kiedy podatnik ma obowiązek wystawienia faktury do paragonu?

Sprzedaż na rzecz osób fizycznych nieprowadzących działalności należy zaewidencjonować na kasie fiskalnej. Część podatników ma jednak możliwość skorzystania ze zwolnienia z kasy fiskalnej na rzecz tej grupy osób ze względu na limit obrotów ze sprzedaży nieprzekraczający 20 000 zł lub wykonywania czynności podlegających zwolnieniu (wykaz tych czynności zawiera § 10.oraz § 3 rozporządzenia w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących). Regulacje dotyczące obowiązku wystawienia faktury do paragonu znajdują się w ustawie o podatku od towarów i usług. Zgodnie z art. 106b ust. 3 wymienionej ustawy, podatnik zobowiązany jest do wystawienia faktury na żądanie klienta, jeżeli zgłoszone zostało w terminie 3 miesięcy, licząc od końca miesiąca, w którym dostarczono towary lub wykonano usługę bądź otrzymana całość lub część zapłaty. Podatnik ma również obowiązek dołączenia do faktury również oryginał paragonu.

Od 1 stycznia 2020 r. sprzedawca może wystawić fakturę do paragonu na rzecz firmy, tylko i wyłącznie wtedy gdy na paragonie zostanie wykazany NIP nabywcy, w przeciwnym razie faktura do paragonu nie może zostać wystawiona. Zmiany nie dotyczą osób prywatnych, dla których paragony wystawiane są bez numeru NIP. Szczegółowe informacje w tym temacie zostały opisane w artykule: NIP na paragonie od 1 stycznia 2020 r. – stosowanie w praktyce

Faktura do paragonu w JPK_V7 i KPIR

Faktura do paragonu może zostać wystawiona na osobę prywatną (nieprowadzącą działalności) lub na firmę. Łączny raport okresowy z kasy fiskalnej księguje się w pełnej wartości, bez względu na rodzaj wystawianej faktury, zarówno w KPIR jak i rejestrze VAT.

W nowej strukturze JPK_V7 obowiązującej od rozliczenia za październik 2020 r. czynni podatnicy VAT wykazywac będą fakturę wystawioną do paragonu wyłącznie w części ewidencyjnej pliku wraz z oznaczeniem "FP". Takie faktury nie są ujmowane wartościowo w pliku, co oznacza, że ich wartość nie jest ujmowana w łacznej wartości przychodu, zatem nie jest on wykazywany w podwójnej wartości. Z kolei raport z kasy wykazywany jest w pliku JPK_V7 z oznaczeniem RO.

Faktura do paragonu bez NIP - jakie są kary

Jak wskazał ustawodawca niezastosowanie się do przepisów i wystawienie faktury do paragonu na rzecz firmy, gdy na paragnie nie został wskazany NIP, będzie podlegało karze. Organ podatkowy za takie przewinienie ustala dodatkowe zobowiązanie podatkowe w wysokości odpowiadającej 100% kwoty podatku wykazanego na fakturze. Sankcji podlega solidarnie zarówno sprzedawca jak i nabywca. Sankcją nie sa objęte osoby, które za ten sam czyn ponoszą odpowiedzialność karno-skarbową.

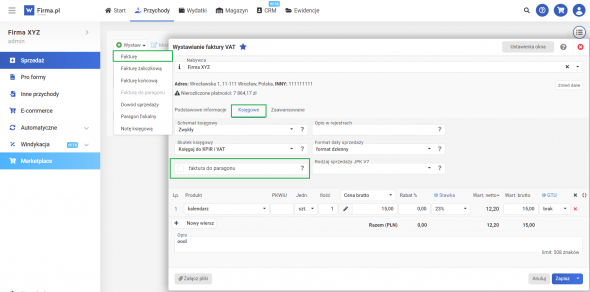

Faktura do paragonu w systemie wfirma.pl

Aby wystawić fakturę do paragonu w systemie wfirma.pl należy podczas wystawiania faktury w zakładce PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ w pod zakładce ZAAWANSOWANE zaznaczyć opcję FAKTURA DO PARAGONU.

Tak wystawiona faktura zostanie ujęta w części ewidencyjnej nowego pliku JPK_V7 generowanego z poziomu systemu. Szczegółowe informacje na temat generowania nowego JPK_V7 zostały opisane w artykule: Generowanie i wysyłka JPK V7 w systemie wfirma.pl