JPK V7 jest jednym z najbardziej kontrowersyjnych zmian podatkowych jakie w ostatnich latach wprowadziło Ministerstwo Finansów. Plik ten nadal budzi wiele wątpliwości w gronie nie tylko podatników, ale i księgowych.

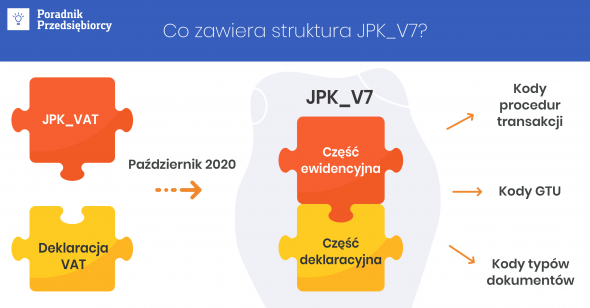

Wprowadzenie nowej struktury w teorii miało być uproszczeniem dla podatników VAT, ponieważ zastępuje ona obowiązek wysyłki deklaracji VAT i pliku JPK VAT, nowym obowiązkiem przekazywania wyłącznie pliku JPK V7. W nowej strukturze zawarte są informacje wykazywane dotychczas w pliku JPK VAT i deklaracji VAT, oraz dodatkowo szczegółowe oznaczenia określonych transakcji.

Z jakich elementów składa się nowy JPK V7 i od kiedy obowiązuje?

Nowa struktura JPK V7, to w uproszczeniu zbiór danych o transakcjach zakupu i sprzedaży, z wyszczególnieniem wartości, kwot i stawek podatku VAT, oraz danych poszczególnych kontrahentów. Plik podzielony jest na dwie struktury logiczne:

część ewidencyjną, przypominającą składane dotychczas pliki JPK VAT,

część deklaracyjną, składającą się z pozycji wykazywanych w deklaracjach VAT.

Struktura łączy więc w sobie dane dotychczas przekazywane do MF i urzędu skarbowego w postaci deklaracji VAT i pliku JPK VAT oraz uwzględnia dodatkowo oznaczenia w szczególności dla transakcji wrażliwych, narażonych na oszustwa podatkowe (m.in sprzedaży alkoholu etylowego czy wyrobów tytoniowych).

Wprowadzone dodatkowe oznaczenia, mają przyczynić się do większej efektywności aparatu kontrolnego w wykrywaniu oszustw podatkowych, a w konsekwencji wyeliminowania szarej strefy.

Plik JPK V7 obowiązuje w dwóch wariantach, zależnych od zadeklarowanej przez podatnika formy rozliczeń podatku VAT na formularzu VAT-R. W przypadku rozliczeń miesięcznych obowiązuje plik JPK V7M, natomiast podatnicy rozliczający się kwartalnie składają plik JPK V7K. Terminy ich wysyłki są takie jak dotychczas:

JPK V7M | JPK V7K |

|

|

Jakie deklaracje VAT należy wysyłać oprócz JPK V7?

Wprowadzenie od 1 października 2020 r. obowiązku wysyłania nowej struktury JPK V7, nie oznacza jednak, że podatnicy zwolnieni są z obowiązku wysyłania innych typów deklaracji VAT. Na dotychczasowych zasadach należy wysyłać deklaracje:

VAT-12 – w zakresie usług taksówek osobowych opodatkowanych ryczałtem,

VAT-8 i VAT-9M – dotyczących transakcji zagranicznych u podatników zwolnionych z VAT,

VAT-10 – w przypadku wewnątrzwspólnotowego nabycia nowych środków transportu,

VAT-14 – w zakresie wewnątrzwspólnotowego nabycia paliw silnikowych.

Likwidacja deklaracji VAT, spowodowała tym samym likwidację załączników VAT-ZZ, VAT-ZD, VAT-ZT, dotyczących wniosków o zwrot podatku VAT oraz ulgi na złe długi. W nowym pliku JPK V7 informacje o terminie zwrotu VAT oraz uldze na złe długi są wskazywane przez podatników bezpośrednio w strukturze pliku poprzez zastosowanie odpowiednich oznaczeń.

Korekty okresów wstecznych tj. przed wprowadzeniem obowiązku wysyłki JPK V7, należy dokonywać w oparciu o wcześniejsze przepisy, czyli w postaci korekty deklaracji VAT oraz pliku JPK VAT za okresy sprzed 1 października 2020 r.

Przykład 1.

W dniu 15 sierpnia 2021 r. Pan Damian otrzymał wezwanie z urzędu skarbowego, w ramach którego został zobowiązany do skorygowania deklaracji VAT za miesiąc czerwiec 2020 r. Czy w takim przypadku korekty musi dokonać w formie pliku JPK V7 czy w formie korekty deklaracji VAT?

W przypadku, gdy korekta dotyczy okresu sprzed wprowadzenia obowiązkowego pliku JPK V7, za czerwiec Pan Damian złoży do urzędu skarbowego korektę deklaracji VAT, na poprzednich zasadach, mianowicie przesyłając skorygowaną deklarację VAT i jpk ale wg wersji obowiązującej w czerwcu 2020.

Zastąpienie obowiązku przesyłania deklaracji VAT oraz pliku JPK VAT jedną strukturą czyli nowym JPK V7 nie działa “wstecz”. Oznacza to, że urząd nie może żądać od podatnika składania korekt za okres sprzed października 2020 roku w nowej rozbudowanej formie jednolitego pliku kontrolnego.

Jak wyglądają główne elementy struktury JPK V7?

Zbiór danych wykazywanych w pliku JPK V7 został odpowiednio uszeregowany. W pliku wyszczególniono zarówno część ewidencyjną jak i deklaracyjną. Struktura schematu głównego składa się z następujących pól:

- „Nagłówek” – zawiera dane dotyczące okresu, za jaki jest składany plik, cel złożenia oraz dane urzędu skarbowego, do którego jest kierowany i datę złożenia pliku,

- „Deklaracja” – zawiera dane niezbędne do wyliczenia podatku należnego i naliczonego, wartości podatku podlegającej wpłacie do US lub kwotę zwrotu wraz ze wskazaniem formy i sposobu jej dokonania,

- „Podmiot1” – zawiera dane identyfikujące podatnika składającego plik.

- „SprzedazWiersz” – dane pozwalające na rozliczenie podatku należnego,

- „SprzedazCtrl” – dane dotyczące liczby wierszy oraz wartość podatku należnego wraz ze wskazaniem okresu, którego dotyczy rozliczenie,

- „ZakupWiersz” – dane pozwalające na prawidłowe rozliczenie podatku naliczonego,

- „ZakupCtrl” – dane dotyczące liczby wierszy oraz wartość podatku naliczonego wraz ze wskazaniem okresu, którego dotyczy rozliczenie.

Grupy towarów i usług w JPK V7

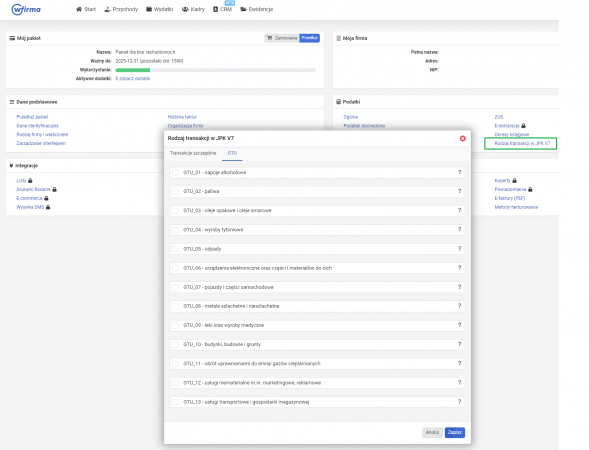

Konieczność oznaczania w nowej strukturze JPK V7 określonych towarów i usług, nadal spędza sen z powiek wielu podatników. Powyższy obowiązek wymaga skrupulatnego ewidencjonowania rodzajów świadczonych usług i dostarczanych towarów, wyłącznie po stronie sprzedawców, tak by poprawnie oznaczyć je w pliku JPK V7. W wydanej przez MF broszurze informacyjnej wyszczególniono 13 grup towarów i usług wrażliwych, wobec których należy stosować poniższe oznaczenia:

- GTU_01 – dostawy napojów alkoholowych o zawartości alkoholu powyżej 1,2%, piwa oraz napojów alkoholowych będących mieszaniną piwa i napojów bezalkoholowych, w których zawartość alkoholu przekracza 0,5% (CN od 2203 do 2208),

- GTU_02 – dostawy towarów, o których mowa w art. 103 ust. 5aa ustawy o VAT,

- GTU_03 – dostawy olejów opałowych nieujętych w lit. b, olejów smarowych i pozostałych olejów (CN od 2710 19 71 do 2710 19 83 i CN od 2710 19 87 do 2710 19 99, z wyłączeniem smarów plastycznych zaliczonych do kodu CN 2710 19 99), olejów smarowych (CN 2710 20 90) oraz preparatów smarowych (CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją),

- GTU_04 – dostawy wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich, w rozumieniu przepisów o podatku akcyzowym,

- GTU_05 – dostawy odpadów - wyłącznie określonych w poz. 79-91 załącznika nr 15 do ustawy,

- GTU_06 – dostawy urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7, 8, 59-63, 65, 66, 69 i 94-96 załącznika nr 15 do ustawy, a także folii typu stretch określonej w poz. 9 tego załącznika,

- GTU_07 – dostawy pojazdów oraz części (CN od 8701 do 8708).

- GTU_08 – dostawy metali szlachetnych oraz nieszlachetnych - wyłącznie określonych w poz. 1 załącznika nr 12 do ustawy oraz w poz. 12-25, 33-40, 45, 46, 56 i 78 załącznika nr 15 do ustawy,

- GTU_09 – dostawy produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych - wyłącznie objętych obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 ustawy z dnia 6 września 2001 r. - Prawo farmaceutyczne (Dz. U. z 2021 r. poz. 974 i 981),

- GTU_10 – dostawy budynków, budowli i gruntów oraz ich części i udziałów w prawie własności, w tym również zbycia praw, o których mowa w art. 7 ust. 1 ustawy,

- GTU_11 – świadczenia w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych (Dz. U. z 2021 r. poz. 332 i 1047),

- GTU_12 – świadczenia usług m.in. doradczych, księgowych, prawnych, zarządczych, szkoleniowych, marketingowych, reklamowych, badania rynku i opinii publicznej, w zakresie badań naukowych i prac rozwojowych,

- GTU_13 – świadczenie transportowych i gospodarki magazynowej (PKWiU 49.4, 52.1).

Oznaczenia GTU pojawiają się w części ewidencyjnej nowego pliku JPK V7, dla każdej faktury z osobna. Jeśli na fakturze wykazane są towary lub usługi z różnych grup, konieczne jest oznaczenie kilku kodów GTU. Technicznie oznaczenie kodu GTU polega na wskazaniu liczby “1” przy danym GTU w JPK V7. W przypadku, gdy faktura dokumentuje sprzedaż innego towaru lub usługi, nieobjętej obowiązkiem oznaczania GTU, nie wprowadza się żadnych oznaczeń - pola pozostają puste.

Obowiązek oznaczania kodów GTU dotyczy sprzedaży mającej miejsce po 30 września 2020 r. Dokumenty dotyczące okresów wcześniejszych nie podlegają obowiązkowemu oznaczeniu.

Przykład 2.

Pan Łukasz, który prowadzi stację benzynową w sierpniu 2021 r, dokonał sprzedaży alkoholu etylowego oraz papierosów. Czy w związku z obowiązkiem wykazywania przy fakturze w pliku JPK V7 kodów GTU, musi zastosować obydwa oznaczenia?

Tak, w przypadku sprzedaży alkoholu etylowego oraz papierosów w pliku JPK V7 konieczne jest oznaczenie przy fakturze sprzedaży dwóch kodów GTU_01 oraz GTU_04.

Jakie transakcje szczególne należy oznaczać w JPK V7?

Oprócz konieczności stosowania oznaczeń GTU wobec faktur sprzedaży, ustawodawca wprowadził dodatkowe oznaczenia dla transakcji objętych szczególną procedurą rozliczania podatku VAT. Wobec takich transakcji stosuje się poszczególne oznaczenia:

- „TT_WNT” – w przypadku wewnątrzwspólnotowego nabycia towarów dokonanego przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej, o której mowa w dziale XII rozdziale 8 ustawy o VAT,

- „TT_D” – wobec dostawy towarów poza terytorium kraju dokonanej przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej, o której mowa w dziale XII rozdziale 8 ustawy o VAT,

- „MR_T” – w odniesieniu do świadczenia usług turystyki opodatkowanego na zasadach marży zgodnie z art. 119 ustawy o VAT,

- „MR_UZ” – w odniesieniu do dostawy towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków opodatkowanych na zasadach marży zgodnie z art. 120 ustawy o VAT,

- „I_42” – w przypadku wewnątrzwspólnotowej dostawy towarów następującej po imporcie tych towarów w ramach procedury celnej 42 (import),

- „I_63” – w przypadku wewnątrzwspólnotowej dostawy towarów następującej po imporcie tych towarów w ramach procedury celnej 63 (import),

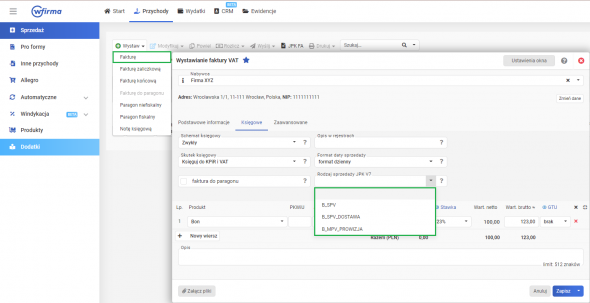

- „B_SPV” – dla transferu bonu jednego przeznaczenia dokonanego przez podatnika działającego we własnym imieniu, opodatkowanego zgodnie z art. 8a ust. 1 ustawy o VAT,

- „B_SPV_DOSTAWA” – dla dostawy towarów oraz świadczenia usług, które obejmuje bon jednego przeznaczenia na rzecz podatnika, który wyemitował bon zgodnie z art. 8a ust. 4 ustawy o VAT,

- „B_MPV_PROWIZJA” – wobec świadczenia usług pośrednictwa oraz innych usług dotyczących transferu bonu różnego przeznaczenia, opodatkowanych zgodnie z art. 8b ust. 2 ustawy o VAT.

Obowiązkowymi oznaczeniami zostały objęte także transakcje dotyczące m.in. raportu fiskalnego (jako „RO”), dokumentu wewnętrznego opodatkowania (jako „WEW”), faktury do paragonu (jako „FP”), sprzedaży wysyłkowej (jako „EE” do końca 2021 roku a później "WSTO"), sprzedaży usług telekomunikacyjnych, nadawczych i elektronicznych, o których mowa w art. 28k ustawy o VAT (jako „EE”), sprzedaży dokonanej na rzecz podmiotów powiązanych, o których mowa w art. 32 ust. 2 pkt 1 ustawy o VAT (jako „TP”).

Podatnicy występujący w transakcji jako nabywca, zobowiązani są także dokonywać oznaczeń wobec dokumentów zakupu dokumentujących:

zakup od podatnika stosującego metodę kasową VAT zgodnie z art. 21 ustawy o VAT, jako MK,

zakup produktów rolnych od rolnika ryczałtowego, zgodnie z art. 116 ustawy o VAT, jako VAT_RR,

zakup w ramach importu towarów, w tym importu towarów zgodnie z art. 33a ustawy o VAT, jako IMP.

Za błędy w JPK V7 na podatników zostaną nałożone dotkliwe sankcje

Dokonanie poprawnych oznaczeń transakcji w przesyłanym pliku JPK V7 jest obowiązkowe, a niewypełnienie tego obowiązku jest surowo karane. Ustawodawca bowiem zastrzega, że za wadliwie przesłany plik JPK V7, który uniemożliwi przeprowadzenie weryfikacji prawidłowości transakcji przez organy podatkowe grożą kary pieniężne w wysokości 500 zł.

podatnik samodzielnie wykrył błąd lub

otrzymał wezwanie z urzędu skarbowego (jeśli błąd został wykryty przez organ skarbowy).

Na podatnika, który nie zastosuje powyższego obowiązku, w drodze decyzji zostanie nałożona kara pieniężna. Z kary pieniężnej zwolnieni są jedynie podatnicy, którzy popełnili wykroczenie lub przestępstwo skarbowe za ten sam czyn, za które już zostali pociągnięci do odpowiedzialności.

Odpowiedni program do księgowości i fakturowania jako forma zabezpieczenia przed karami za błędy w JPK V7

System wFirma.pl posiada rozbudowany moduł do fakturowania i prowadzenia księgowości uproszczonej, który jest bezpłatnie dostosowywany do nowych wymogów nakładanych przez ustawodawcę. W połączeniu z dodatkiem w postaci modułu magazynowego przedsiębiorca może korzystać z wygody automatyzacji procesu nadawania kodów GTU. Aby tego dokonać należy w zakładce USTAWIENIA » PODATKI » RODZAJ TRANSAKCJI W JPK V7 » GTU, wybrać odpowiednie kody GTU dla podatnika oznaczenia i kliknąć ZAPISZ.

Program wfirma.pl pozwala także na dokonywanie oznaczeń transakcji szczególnych dla wystawianych faktur sprzedaży i faktur zakupu księgowanych w systemie. Dzięki tym rozwiązaniom użytkownik określi rodzaje towarów (także usług), tylko raz na samym na początku, podczas wprowadzania towaru na magazyn i księgowania wydatków, by w końcowym etapie odpowiednie kody pojawiały się w pliku JPK V7 automatycznie, podczas wystawiania faktur sprzedaży bez dodatkowej ingerencji. Określenie dodatkowego rodzaju sprzedaży jest możliwe podczas wystawiania faktury w zakładce PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, w podzakładce KSIĘGOWE w pozycji RODZAJ SPRZEDAŻY JPK V7.

Takie rozwiązanie jest nie tylko wygodne, ale i bezpieczne z punktu widzenia podatników, często niezorientowanych w tematyce podatkowej i strukturze pliku JPK V7, a czas zaoszczędzony w ten sposób mogą przeznaczyć na to na czym znają się najlepiej, czyli powiększaniu zasobów i rozwoju własnego przedsiębiorstwa.

JPK V7 - najważniejsze informacje

Za który miesiąc jako pierwszy sporządzana jest nowa struktura pliku JPK_V7?

Czy podatnicy korzystający ze zwolnienia podmiotowego VAT, również są zobowiązani do składnia plików JPK_V7?

Czy kody GTU muszą być widoczne na wydruku faktury?