Przedsiębiorcy często kupują paliwo do maszyn i urządzeń produkcyjnych w związku z tym tankują je do karnistów, wówczas numer rejestracyjny samochodu na fakturze nie występuje, czy w takim przypadku przedsiębiorcy przysługuje prawo do odliczenia VAT?

Błędny numer rejestracyjny samochodu na fakturze a prawo do odliczenia VAT

Obecnie przepisy ustawy o podatku od towarów i usług nie wymagają, aby ujmowany był numer rejestracyjny samochodu na fakturze. Z jednej strony okoliczność ta jest korzystna dla podatników z uwagi na mniejszy formalizm, z drugiej jednak strony obliguje to przedsiębiorców do opisywania takich faktur celem wykazania związku zakupu usługi/towaru z wykonywaniem czynności opodatkowanych. Brak obowiązku ujmowania na fakturach takich danych, jak numer rejestracyjny samochodu, którego wydatek dotyczył, nie daje jednak jeszcze odpowiedzi na pytanie, jak należy postąpić, gdy wpisany zostanie błędny numer rejestracyjny, tzn. czy podatnikowi przysługuje prawo do odliczenia podatku naliczonego z takiej faktury.

Korzyść wynikająca z tego, że podatnik nie ma obowiązku, aby umieszczać numer rejestracyjny samochodu na fakturze, jest dość oczywista. Podatnicy nie muszą bowiem za każdym razem sprawdzać, czy numer rejestracyjny samochodu na fakturze został wpisany, a w przypadku gdy okaże się on błędny lub nie zostanie w ogóle wpisany, zabiegać o wystawienie faktury korygującej czy też wystawiać noty korygującej.

Zakres prawa odliczenia VAT z faktury

Z treści art. 86a ust. 1 ustawy o podatku od towarów i usług wynika, że podatnikowi przysługuje prawo do odliczenia 50% kwoty podatku naliczonego z tytułu nabycia pojazdów samochodowych oraz towarów i usług związanych z tymi pojazdami. Jednocześnie, na podstawie art. 86a ust. 3-5, podatnik może odliczyć 100% podatku, jeżeli pojazd samochodowy jest wykorzystywany wyłącznie do działalności gospodarczej i spełnione sa ustawowe warunki.

Zgodnie z art. 106e ust. 1 ustawy o podatku od towarów i usług, faktura powinna zawierać m.in.:

- datę wystawienia;

- kolejny numer nadany w ramach jednej lub więcej serii, który w sposób jednoznaczny identyfikuje fakturę;

- imiona i nazwiska lub nazwy podatnika i nabywcy towarów lub usług oraz ich adresy;

- numer, za którego pomocą podatnik jest zidentyfikowany na potrzeby podatku, z zastrzeżeniem pkt 24 lit. a;

- numer, za którego pomocą nabywca towarów lub usług jest zidentyfikowany na potrzeby podatku lub podatku od wartości dodanej, pod którym otrzymał on towary lub usługi, z zastrzeżeniem pkt 24 lit. b;

- datę dokonania lub zakończenia dostawy towarów lub wykonania usługi lub datę otrzymania zapłaty, o której mowa w art. 106b ust. 1 pkt 4, o ile taka data jest określona i różni się od daty wystawienia faktury;

- nazwę (rodzaj) towaru lub usługi;

- miarę i ilość (liczbę) dostarczonych towarów lub zakres wykonanych usług;

- cenę jednostkową towaru lub usługi bez kwoty podatku (cenę jednostkową netto);

- kwoty wszelkich opustów lub obniżek cen, w tym w formie rabatu z tytułu wcześniejszej zapłaty, o ile nie zostały one uwzględnione w cenie jednostkowej netto;

- wartość dostarczonych towarów lub wykonanych usług, objętych transakcją, bez kwoty podatku (wartość sprzedaży netto);

- stawkę podatku.

Jak wynika z cytowanego powyżej przepisu brak jest wskazania, że faktura dokumentująca sprzedaż powinna zawierać numer rejestracyjny pojazdu.

Faktury są dokumentem o charakterze sformalizowanym. Co do zasady zatem faktury muszą być wystawione zgodnie z obowiązującymi w tym zakresie przepisami prawa. Prawidłowość materialno-prawna faktury zachodzi, jeżeli odzwierciedla ona prawdziwe zdarzenie gospodarcze. Oznacza to, że nie można uznać za prawidłową fakturę, gdy sprzecznie z jej treścią wskazuje ona zdarzenie gospodarcze, które w ogóle nie zaistniało bądź zaistniało w innych rozmiarach albo między innymi podmiotami. Faktura potwierdza zaistniałe zdarzenia gospodarcze, a jej elementy formalne wymagane przez art. 106e ust. 1 ustawy mają wyłącznie znaczenie dowodowe. Jedynie braki merytoryczne faktury mogą wywołać skutek materialny w postaci zmian w przedmiocie lub podstawie opodatkowania, a także doprowadzić do niewłaściwego określenia wysokości podatku. Z powyższego wynika, że o prawidłowości faktury VAT powinny decydować przede wszystkim ustalenia, czy dokument ten potwierdza rzeczywistą transakcję gospodarczą. Sprawą drugorzędną, z punktu widzenia poprawności faktury i prawa do odliczenia podatku naliczonego, pozostają natomiast elementy formalne faktury, tym bardziej w sytuacji, w której przepis prawa w ogóle nie obliguje do ich zamieszczania na tym dokumencie (np. numer rejestracyjny).

Brak obowiązku ujmowania numeru rejestracyjnego na fakturach

W jednej z interpretacji indywidualnych z 22 kwietnia 2015 r., nr ILPP5/4512-1-30/15-4/PG, Dyrektor Izby Skarbowej w Poznaniu wskazał, iż ograniczenie kwoty podatku naliczonego do 50% wynikające z art. 86a ust. 1 ustawy o podatku od towarów i usług nie ma zastosowania w sytuacjach, w których na fakturach nie podaje się numerów rejestracyjnych. Wynika to z faktu, że podatnicy czasami decydują się na hurtowe zakupy paliwa do posiadanych zbiorników, z których następnie paliwo jest tankowane do użytkowanych przez podatników pojazdów i urządzeń. Jeżeli w takich przypadkach, całe zakupione hurtowo paliwo wykorzystywane jest przez pojazdy i urządzenia, które umożliwiają odliczanie paliwa wykorzystywanego do ich napędu w całości, podatnicy mogą odliczać w całości kwoty podatku z faktur za hurtowo nabywane paliwo, bez względu na to, czy numery tych pojazdów zostały na fakturze uwidocznione, czy też nie. Aktualnie stanowisko to pozostaje zgodne z obowiązującymi przepisami – brak numeru rejestracyjnego na fakturze nie wpływa na prawo do odliczenia podatku, a jego zakres (50% lub 100%) zależy od faktycznego sposobu wykorzystania pojazdów zgodnie z art. 86a ustawy o VAT.

Jak się wydaje, z praktycznego punktu widzenia możliwe są dwa rozwiązania:

- Pierwsze, polega na niewpisywaniu numeru rejestracyjnego i opisywanie takich faktur celem wykazania związku zakupu z wykonywaniem czynności opodatkowanych.

- Drugie, które polega na ujmowaniu na fakturach numerów rejestracyjnych samochodów, których wydatek dotyczy. W przypadku błędnego wpisania numeru rejestracyjnego samochodu naprawienie tego błędu może (choć nie musi) polegać na wystawieniu noty korygującej albo otrzymaniu faktury korygującej od sprzedawcy.

Przykład 1.

Podatnik nabył części samochodowe do pojazdu wykorzystywanego w prowadzonej działalności gospodarczej. Na specyfikacji zamówienia jest podana marka i model samochodu w celu prawidłowego doboru części. Czy numer rejestracyjny samochodu na fakturze jest wymagany?

W tej sytuacji wystarczającym działaniem będzie podpięcie takiej specyfikacji pod fakturę. W tym przypadku nie jest nawet wymagane opisanie takiej faktury, gdyż związek zakupionych części jest bezsporny – wynika ze specyfikacji zamówienia.

Przykład 2.

Podatnik wykorzystuje w działalności samochody z 50% lub 100% prawem odliczenia VAT. Na fakturach za zakup paliwa nie znajdują się numery rejestracyjne samochodów. Czy w związku z tym podatnik traci prawo do odliczenia 50% VAT?

Nie, dla celów dowodowych informacje o numerze rejestracyjnym pojazdu z którym związany jest zakup podatnik może nanieść odręcznie tak aby na wypadek ewentualnej kontroli urząd nie miał wątpliwości z którym pojazdem wydatek ma związek a tym samym czy prawidłowo został odliczony podatek VAT - 50% lub 100%.

Obecnie obowiązujące przepisy nie wymagają, aby na fakturach dokumentujących zakup towarów/usług do pojazdów samochodowych wskazywany był numer rejestracyjny pojazdu. Oznacza to w konsekwencji, że błędny numer rejestracyjny samochodu na fakturze lub jego brak nie stanowi samo w sobie przeszkody do odliczenia podatku naliczonego z takiej faktury.

Jak zaksięgować VAT od paliwa i ująć koszt w KPiR w systemie wFirma.pl?

System wFirma.pl umożliwia poprawne rozliczenie kosztów paliwa samochodu osobowego w firmie zarówno w przypadku samochodów:

- będących środkiem trwałym,

- używanych w oparciu o umowę leasingu,

- prywatnych samochodów wykorzystywanych również na potrzeby firmy.

Informacje o tym, jak poprawnie wprowadzić pojazd do systemu, w zależności od sposobu jego użytkowania, znajdują się w artykule: Dodawanie pojazdu do systemu.

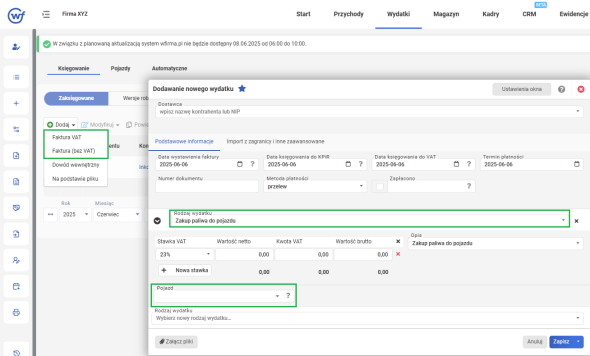

Zaksięgowanie faktury za zakup paliwa w systemie wfirma.pl następuje przez zakładkę: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/ FAKTURA (bez VAT), gdzie należy oznaczyć rodzaj wydatku jako ZAKUP PALIWA DO POJAZDU. Co ważne, wydatek należy przypisać do odpowiedniego pojazdu, wówczas system automatycznie dokona odpowiedniego księgowania zarówno na gruncie podatku PIT, jak i VAT zgodnie z obowiązującymi limitami.