Jeśli czynny podatnik zakupił towary lub usługi, a zakup ten służył wykonywanym przez niego czynnościom opodatkowanym VAT, ma on prawo do odliczenia podatku VAT – co wynika bezpośrednio z art. 86 ust. 1 ustawy o VAT. W związku z tym warto wiedzieć, w jakim okresie możliwe jest odliczenie VAT w 2025 roku. W artykule zostanie również poruszone zagadnienie dotyczące m.in. tego, jak odliczyć VAT w przypadku otrzymania faktury korygującej, stosowania metody kasowej VAT czy wystawiania faktury VAT RR.

Odliczenie VAT w 2025 roku – podstawowe informacje

Uprawnienie do obniżenia kwoty podatku należnego o kwotę podatku naliczonego powstaje w rozliczeniu za okres, w którym do nabytych lub importowanych przez podatnika towarów i usług powstał obowiązek podatkowy po stronie sprzedawcy zgodnie z art. 86 ust. 10 ustawy o VAT, jednak nie wcześniej niż za okres, w którym otrzymano fakturę. Jeśli podatnik nie dokona obniżenia kwoty podatku należnego w wyżej wymienionym terminie, co do zasady może odliczyć VAT w deklaracji podatkowej:

- za jeden z trzech kolejnych okresów rozliczeniowych – w przypadku rozliczenia miesięcznego;

- za jeden z dwóch kolejnych okresów rozliczeniowych – w przypadku rozliczenia kwartalnego.

Przykład 1.

Pani Grażyna jest czynnym podatnikiem VAT (rozliczenie miesięczne) i nabyła komputer do działalności. Otrzymała od sprzedawcy fakturę z datą wystawienia 12 lutego 2025 roku (również tego dnia ją odebrała) i datą sprzedaży 12 lutego. W jakim okresie pani Grażyna będzie mogła odliczyć podatek VAT?

Pani Grażyna będzie mogła odliczyć VAT pod datą 12 lutego 2025 roku. Jeśli nie odliczy podatku VAT w tym terminie, wówczas odliczenia będzie mogła dokonać w marcu, kwietniu lub maju.

Przykład 2.

Pan Krzysztof jest czynnym podatnikiem VAT (rozliczenie kwartalne), co miesiąc otrzymuje faktury za dostawy towarów. Ostatnio dostał fakturę z datą wystawienia 10 stycznia 2025 roku (również tego dnia ją odebrał) i datą sprzedaży 20 stycznia. W jakim okresie pan Krzysztof będzie mógł odliczyć podatek VAT?

Pan Krzysztof będzie mógł odliczyć VAT najwcześniej 10 stycznia 2025 roku. Wynika to z faktu, że tego dnia powstanie obowiązek podatkowy u sprzedawcy. Jeśli nie zrobi tego we wskazanym terminie, odliczenia będzie mógł dokonać w II lub III kwartale 2025 roku.

Faktura przed transakcją a odliczenie VAT – przepisy szczególne w 2025 roku

Jak zostało opisane w poprzednim akapicie, wystawienie faktury przed dokonaniem sprzedaży może mieć wpływ na odliczenie podatku VAT u nabywcy. Nabywca może bowiem odliczyć VAT w rozliczeniu za okres, w którym do nabytych lub importowanych przez podatnika towarów i usług powstał obowiązek podatkowy. Kluczowy jest tutaj „obowiązek podatkowy”, ponieważ w szczególnych przypadkach powstaje on w dacie wystawienia faktury. Sytuacje, w których obowiązek podatkowy powstaje w dacie wystawienia, opisuje ustawodawca w art. 19a ust. 5 pkt 3 i 4 ustawy o VAT i są nimi:

świadczenia usług budowlanych lub budowlano-montażowych;

- dostawy książek drukowanych z wyłączeniem map i ulotek – oraz gazet, czasopism i magazynów drukowanych, z wyjątkiem dostaw towarów, o których mowa w art. 7a ust. 1 i 2, dokonywanych na rzecz podatnika ułatwiającego dostawy towarów oraz przez tego podatnika;

- czynności polegające na drukowaniu książek – z wyłączeniem map i ulotek – oraz gazet, czasopism i magazynów, z wyjątkiem usług, do których stosuje się art. 28b, stanowiących import usług;

- dostawy energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego;

- świadczenia usług:

- telekomunikacyjnych;

- wymienionych w poz. 24–37, 50 i 51 załącznika nr 3 do ustawy;

- najmu, dzierżawy, leasingu lub usług o podobnym charakterze;

- ochrony osób oraz usług ochrony, dozoru i przechowywania mienia;

- stałej obsługi prawnej i biurowej;

- dystrybucji energii elektrycznej, cieplnej lub chłodniczej oraz gazu przewodowego.

W związku z powyższym, w sytuacji gdy podatnik otrzyma fakturę zakupu, która dokumentuje przyszłą sprzedaż i należy do wyżej wymienionego katalogu, obowiązek podatkowy powstaje z datą jej wystawienia. Oznacza to, że podatnik będzie mógł odliczyć VAT z datą odbioru faktury, nawet jeśli miała miejsce przed sprzedażą.

Przykład 3.

Podatnik otrzymał fakturę za leasing samochodu wystawioną 15 stycznia 2025 roku, z datą sprzedaży 25 stycznia. W jakim okresie będzie mógł odliczyć podatek VAT?

Obowiązek podatkowy po stronie sprzedawcy powstał w dniu wystawienia faktury, czyli 15 stycznia, z racji tego, że sprzedaż dotyczy usługi leasingu. Podatnik będzie miał prawo do odliczenia podatku VAT w dacie odbioru faktury lub w jednym z trzech kolejnych okresów rozliczeniowych, jeśli dokonuje rozliczeń miesięcznych, bądź dwóch, jeśli dokonuje rozliczeń kwartalnych. Data sprzedaży nie ma w tym przypadku żadnego znaczenia.

Odliczenie VAT naliczonego poprzez korektę deklaracji

Jeżeli podatnik nie odliczył VAT w przysługującym okresie, wówczas aby móc skorzystać z tego prawa, powinien złożyć korektę deklaracji (w pliku JPK_V7 trzeba skorygować część deklaracyjną i ewidencyjną) za okres, w którym otrzymał fakturę lub możliwa jest korekta w celu odliczenia VAT w jednym z okresów rozliczeniowych, w których można było odliczyć VAT. Co ważne, do korekty pliku JPK_V7 nie trzeba dołączać pisemnego uzasadnienia złożenia korekty.

Faktura korygująca a termin odliczenia VAT w 2025 roku

W przypadku gdy otrzymana faktura korygująca jest „na plus” (tzw. korekta zwiększająca), wtedy odliczenie VAT odbywa się według zasady ogólnej, czyli w rozliczeniu za okres, w którym do nabytych lub importowanych przez podatnika towarów i usług powstał obowiązek podatkowy, jednak nie wcześniej niż za okres, w którym otrzymano fakturę korygującą. Zasadniczo odliczenie VAT występuje więc w dacie odbioru faktury korygującej lub w trzech kolejnych okresach rozliczeniowych, jeśli podatnik rozlicza się miesięcznie, lub w dwóch, w sytuacji gdy rozlicza się kwartalnie.

Jeśli faktura jest „in minus” (tzw. korekta zmniejszająca), to odliczenie VAT następuje w dacie uzyskania dokumentacji potwierdzającej uzgodnienia i spełnienie warunków korekty. Wpis dokonywany jest na podstawie otrzymanej faktury korygującej. Natomiast jeśli nabywca jej nie otrzyma, to i tak w dacie uzyskania wspomnianej dokumentacji będzie musiał dokonać pomniejszenia podatku VAT. Pomniejszenie to w pliku JPK_V7 oznacza się symbolem „WEW” z racji tego, że nabywca nie posiada faktury korygującej. Co ważne, późniejsze otrzymanie korekty nie powoduje konieczności skorygowania zapisu w ewidencji – w tym przypadku podstawę stanowi dokumentacja ustalająca warunki korekty.

Przykład 5.

Pan Władysław 16 stycznia 2025 roku dokonał ustaleń korekty i tym samym w ramach mailingu uzyskał potwierdzającą ją dokumentację. Do 20 stycznia 2025 roku nie otrzymał faktury korygującej. Czy pan Władysław może dokonać zmniejszenia podatku VAT naliczonego na podstawie dowodu wewnętrznego wystawionego w związku z posiadaną dokumentacją?

Tak, ponieważ w tej sytuacji sama dokumentacja i tym samym wystawiony do niej dokument wewnętrzny upoważniają do dokonania zmniejszenia podatku VAT naliczonego. Wpis należy zrealizować z datą 16 stycznia oznaczyć go za pomocą „WEW” w pliku JPK_V7.

Przykład 6.

Pan Władysław z przykładu 5. otrzymał fakturę korygującą 25 stycznia 2025 roku. W jakiej dacie powinien dokonać pomniejszenia podatku VAT?

Mimo iż pan Władysław fakturę otrzymał 25 stycznia, pomniejszenia VAT powinien dokonać 16 października, czyli w dacie, gdy uzyskał dokumentację potwierdzającą warunki korekty.

Faktura VAT RR – odliczenie VAT przez nabywcę w 2025 roku

Faktura VAT RR wystawiana jest w przypadku, gdy sprzedawcą usług jest rolnik ryczałtowy, a nabywcą czynny podatnik VAT. Taka sprzedaż powinna być udokumentowana przez nabywcę towarów i usług. Zryczałtowany zwrot podatku może zostać odliczony przez nabywcę za okres, w którym podatnik dokonał zapłaty. Jednak musi on spełnić następujące warunki, tak jak wskazuje to art. 116 ust. 6 ustawy VAT:

- zapłata należności za produkty rolne nastąpiła na rachunek bankowy rolnika ryczałtowego lub na jego rachunek w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem;

- zakupione produkty rolne były związane z dostawą opodatkowaną;

- w dokumencie stwierdzającym dokonanie zapłaty należności za produkty rolne zostaną podane numer i data wystawienia faktury potwierdzającej nabycie tych produktów albo na fakturze potwierdzającej zakup produktów rolnych podano dane identyfikacyjne dokumentu stwierdzającego dokonanie zapłaty.

Odliczenie VAT z faktur małego podatnika (metoda kasowa) w 2025 roku

Zgodnie z art. 86 ust. 10e ustawy o VAT prawo do odliczenia podatku VAT, naliczonego przez małych podatników rozliczających się metodą kasową, powstaje nie wcześniej niż za okres, w którym podatnik dokona zapłaty za towary lub usługi. Jeśli więc podatnik rozliczający się metodą kasową otrzyma fakturę, to póki jej nie zapłaci, nie ma prawa do odliczenia podatku VAT. Jeśli podatnik nie odliczy podatku VAT w dacie płatności, standardowo może odliczyć VAT w ciągu trzech kolejnych okresów rozliczeniowych, gdy rozlicza się miesięcznie, lub dwóch, w sytuacji kiedy rozlicza się kwartalnie.

Przykład 7.

Pani Mariola otrzymała fakturę z adnotacją „metoda kasowa” 14 stycznia 2025 roku. Zapłaciła ją dopiero 22 stycznia 2025 roku. Kiedy będzie mogła odliczyć podatek VAT?

Pani Mariola będzie miała prawo do odliczenia podatku VAT w dacie opłacenia faktury, tj. 22 stycznia 2025 roku, lub w trzech kolejnych okresach rozliczeniowych, jeśli dokonuje rozliczeń miesięcznych, bądź też w dwóch, gdy dokonuje rozliczeń kwartalnych.

Odliczenie VAT w systemie wFirma.pl

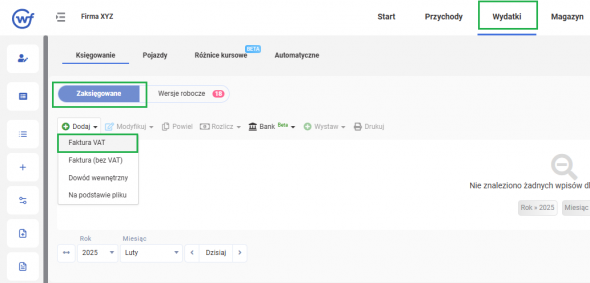

Podatnik VAT może łatwo kontrolować odliczenie podatku VAT za sprawą systemu wFirma.pl. Jest tam wprowadzone pole DATA KSIĘGOWANIA DO VAT, dzięki któremu można wskazywać dokładnie okres, w którym podatnik chce dokonać jego odliczenia. Aby dodać wydatek w systemie, należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » FAKTURA VAT.

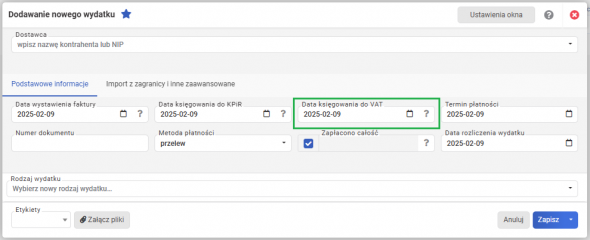

W oknie dodawania wydatku trzeba wpisać dane kontrahenta, uzupełnić wymagane daty oraz numer faktury. Kluczowa dla podatku VAT jest DATA KSIĘGOWANIA DO VAT, gdyż w niej faktura zostanie zaksięgowana do rejestru VAT zakupów. Dodatkowo należy wybrać właściwy rodzaj wydatku.

Po zapisaniu faktura zostanie automatycznie zaksięgowana do właściwej kolumny KPiR – w dacie księgowania do KPIR, a także do rejestru VAT zakupu – w dacie księgowania do VAT.