Obecnie przedsiębiorca prowadzący działalność ma dowolność w kwestii zakładania firmowego konta bankowego. Przelewy dotyczące transakcji związanych z działalnością gospodarczą może dokonywać z rachunku prywatnego, a przepisy nie nakładają na niego obowiązku zakładania konta firmowego. W wyniku zmian w zakresie podatku VAT wkrótce może się to zmienić. Czy obowiązkowy rachunek firmowy będzie dotyczył wszystkich przedsiębiorców?

Rachunek firmowy a prywatny

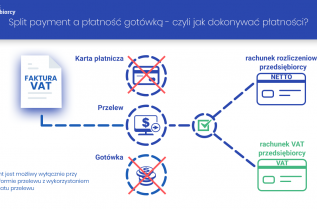

Wskazane jest, by każdy przedsiębiorca posiadał konto bankowe, ponieważ niektóre płatności z tytułu działalności gospodarczej powinny być dokonywane wyłącznie przelewem. Dotyczy to m.in. transakcji o wartości przekraczającej 15 tys. zł. Przepisy jednak nie precyzują czy przelew powinien być wykonany z rachunku bankowego założonego na firmę. W związku z tym wielu przedsiębiorców nie decyduje się na zakładanie firmowych rachunków, a płatności dotyczące działalności wykonują z prywatnego rachunku bankowego, co obecnie jest dopuszczalne.

Posiadanie rachunku firmowego, mimo podwyższonych kosztów jego prowadzenia, przysparza wiele korzyści. Oddzielenie firmowych środków od prywatnych może być przydatne m.in. w przypadku kontroli podatkowej. Wówczas organy podatkowe będą miały wgląd jedynie do firmowych środków, a przedsiębiorca nie będzie musiał udowadniać czy dany przychód był prywatny, czy firmowy. Ponadto banki niejednokrotnie proponują dużo korzystniejsze oferty przedsiębiorcom niż klientom indywidualnym w zakresie np. kredytów lub innych produktów bankowych.

Mimo korzyści płynących z posiadania konta firmowego, wielu przedsiębiorców nie decyduje się na jego założenie. Wkrótce jednak w wyniku nadchodzących zmian w ustawie o VAT obowiązkowy rachunek bankowy będzie dotyczył większej grupy przedsiębiorców.

Zniesienie odwrotnego obciążenia

Do 31 października 2019 r. przedsiębiorcy dokonujący sprzedaży towarów wymienionych w załączniku nr 11 ustawy o VAT bądź świadczący usługi znajdujące się w załączniku 14 ww. ustawy, mieli obowiązek wystawienia faktury z zastosowaniem procedury odwrotnego obciążenia. Polegała ona na przeniesieniu obowiązku opodatkowania podatkiem VAT transakcji, ze sprzedawcy na nabywcę. Od 1 listopada 2019 r. zgodnie z art. 10 Ustawy z dnia 9 sierpnia 2019 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw oba załączniki zostały zastąpione jednym – załącznikiem nr 15, a w odniesieniu do znajdujących się w nim towarów i usług przedsiębiorca zobowiązany jest dokonać płatności w modelu podzielnej płatności, jeżeli zostaną spełnione poniższe warunki:

- wartość brutto transakcji wyniesie co najmniej 15 tys. zł,

- obowiązek podatkowy, dostawa towarów lub świadczenie usług oraz data wystawienia faktury przypada po 31 października 2019 r.,

- przynajmniej jedna pozycja z faktury znajduje się w załączniku 15 ustawy o VAT,

- sprzedawca oraz odbiorca są podatnikami (niezależnie czy nabywcą jest podatnik VAT czynny czy zwolniony).

Z racji tego, że podzielona płatność może być dokonana wyłącznie na rachunek firmowy, nowe przepisy podyktowane nowelizacją ustawy o VAT zmuszą większą liczbę podatników do założenia rachunku firmowego.

Biała lista podatników

1 września 2019 r. opublikowano białą listę podatników, czyli elektroniczny wykaz przedsiębiorców prowadzony przez szefa KAS, który zawiera informacje (w tym numery rachunków firmowych) na temat podatników:

- których naczelnik urzędu skarbowego nie zarejestrował do VAT,

- którzy zostali wykreśleni z rejestru czynnych podatników VAT,

- którzy są zarejestrowani jako czynni podatnicy, w tym ci, których rejestracja została przywrócona lub odrzucona wraz z przyczyną.

Wprowadzenie białej listy podatników nakłada na przedsiębiorców obowiązek sprawdzania statusu VAT kontrahenta oraz weryfikację jego rachunku bankowego przed dokonaną płatnością, gdyż właśnie na rachunek bankowy sprzedawcy, znajdujący się na białej liście podatników, nabywca powinien dokonać zapłaty. Obowiązek zapłaty należności na rachunek znajdujący się na białej liście podatników dotyczy transakcji dokonywanych na rzecz czynnych podatników VAT, gdy wartość tej transakcji, bez względu na liczbę wynikających z niej płatności, przekracza 15 tys. zł brutto lub równowartość tej kwoty. Przy tym transakcje w walutach obcych przelicza się na złote według średniego kursu walut obcych ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień dokonania płatności.

Biała lista podatników zawiera informacje o firmowych rachunkach bankowych, co oznacza, że ze względu na obowiązek weryfikacja podatnika z białą listą grono podatników posiadających firmowe rachunki bankowe znacznie się poszerzyła.

Czy obowiązkowy rachunek firmowy będzie dotyczył wszystkich przedsiębiorców?

Ze względu na kolejne zmiany podyktowane uszczelnieniem systemu podatkowego oraz walką z nieuczciwymi przedsiębiorcami można spodziewać się, że w niedługim czasie znacznie wzrośnie liczba firmowych rachunków bankowych. Biorąc pod uwagę tempo oraz kierunek zmian w zakresie podatku VAT i podatku dochodowego, jest szansa, że w przyszłości obowiązkowy rachunek firmowy będzie dotyczył wszystkich przedsiębiorców.