Czynni podatnicy VAT niekiedy decydują się na powrót do zwolnienia z VAT, gdyż np. jest to dla nich korzystniejsze. Jednakże, co jeśli chcą przejść w ciągu trwania roku podatkowego? Czy jest to możliwe? Odpowiedź najdziesz w poniższym artykule!

Zwolnienie z VAT ze względu na obrót

Ze zwolnienia podmiotowego w myśl art. 113 ust. ustawy o VAT mogą korzystać przedsiębiorcy, u których roczny obrót nie przekracza kwoty 200 000 zł. Do wartości sprzedaży nie wlicza się kwoty podatku.

Ważne! Ulga ta przysługuje również podatnikom, którzy w danym roku rozpoczynają prowadzenie działalności, jeżeli przewidywana przez nich wartość sprzedaży nie przekroczy, w proporcji do okresu prowadzonej działalności gospodarczej w roku podatkowym, kwoty 200 000 zł (limit obowiązujący od 2017 roku). Przedsiębiorcy rozpoczynający działalność gospodarczą mogą skorzystać ze zwolnienia z VAT z mocy prawa. Oznacza to, że nie muszą składać żadnych deklaracji informujących urząd o korzystaniu ze zwolnienia. |

Powrót do zwolnienia z VAT

Inaczej wygląda sytuacja, gdy przedsiębiorcy, korzystający pierwotnie ze zwolnienia podmiotowego z VAT, byli obowiązani zarejestrować się jako czynni podatnicy VAT. Jeżeli chcieliby ponownie skorzystać z takiego zwolnienia (ze względu na limit obrotów), mogą to uczynić najwcześniej po roku, licząc od końca roku, w którym utracili to prawo. W związku z tym powinni sporządzić aktualizację VAT-R. Formularz ten należy złożyć w terminie 7 dni od daty, w której nastąpił powrót do zwolnienia z VAT.

Uwaga! Podawanie podstawy do zwolnienia z VAT na fakturze nie jest wymagane w przypadku zwolnienia na podstawie limitu obrotów. |

Powrót do zwolnienia w trakcie roku podatkowego - czy jest możliwy?

Do tej pory wątpliwości budził fakt, w jakim momencie przedsiębiorcy mogą powrócić do zwolnienia z VAT po upływie roku licząc od końca roku, w którym utracili to prawo - w trakcie roku podatkowego czy dopiero wraz z początkiem kolejnego roku. Dotychczas organy podatkowe przeważnie zajmowały stanowisko, że powrót do zwolnienia jest możliwy dopiero z początkiem kolejnego roku.

Przełom nastąpił w kwietniu 2015 roku, gdy Minister Finansów wydał interpretację ogólną, w której stwierdził, że możliwość ponownego skorzystania ze zwolnienia podmiotowego z VAT może nastąpić z początkiem dowolnego miesiąca, następującym po wyznaczonym terminie (czyli po upływie roku). Jednak przedsiębiorcy powinni pamiętać, że mogą powrócić do zwolnienia z VAT, o ile w roku poprzedzającym obrót ze sprzedaży nie przekroczył 200 000 zł.

Przykład 1.

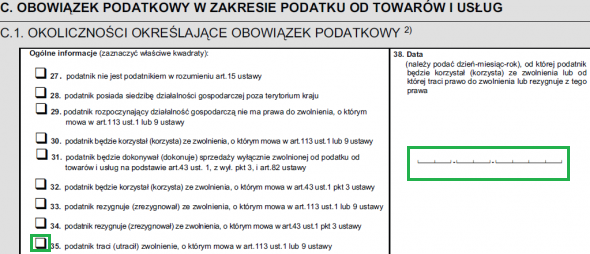

Przedsiębiorca Kowalski prowadzi działalność od października 2014 roku. W początkowym okresie prowadzonej działalności korzystał ze zwolnienia z VAT ze względu na limit obrotów. Jednak na początku maja 2015 roku musiał zarejestrować się do VAT (przekroczył limit 150 000 zł, uwaga: do końca 2016 roku obowiązywał niższy limit 150 000 zł) na formularzu VAT-R (patrz: obrazek 1)

W opisanej sytuacji przy rejestracji do VAT przedsiębiorca powinien zaznaczyć okienko 35 - podatnik traci (utracił) zwolnienie, o którym mowa w art. 113 ust. 1 lub 9 ustawy oraz wprowadzić datę w polu 38 od której utracił prawo do zwolnienia.

Obrazek 1.

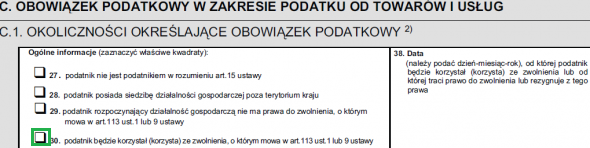

Podatnik może powrócić do zwolnienia po upływie roku, licząc od końca roku, w którym utracił to prawo (pod warunkiem, że nie przekroczył w poprzednim roku wspomnianego limitu). Przedsiębiorca Kowalski powrócił do zwolnienia z początkiem marca 2017 roku (za rok 2016 nie przekroczył limitu). Tym samym dokonał ponownej aktualizacji VAT-R (patrz: obrazek 2).

Przy ponownej aktualizacji VAT-R (gdy przedsiębiorca chce wrócić do zwolnienia, a nie przekroczył w poprzednim roku 2016 limitu obrotów) Kowalski powinien zaznaczyć okienko 30 - podatnik będzie korzystał (korzysta) ze zwolnienia, o którym mowa w art. 113 ust. 1 lub 9 ustawy oraz wskazać okres, od którego może korzystać ze zwolnienia w pozycji 38.

Obrazek 2.

Powrót do zwolnienia a korekta VAT

Przedsiębiorcy, którzy po spełnieniu określonych warunków powrócili do zwolnienia z VAT, powinni być świadomi konieczności skorygowania odliczonego wcześniej podatku VAT od zakupu m.in. środków trwałych czy towarów. Korekty odliczonego podatku należy dokonać, gdy w okresie zakupu przysługiwało podatnikowi odliczenie VAT (posiadali status czynnego płatnika VAT). Bowiem w tej sytuacji dochodzi do zmiany przeznaczenia niesprzedanych towarów / posiadanych środków trwałych.

Przedsiębiorcy przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego w zakresie w jakim towary / środki trwałe są wykorzystywane do wykonywania czynności opodatkowanych. Tym samym podatnik traci prawo do odliczenia, wykonując czynności zwolnione z VAT.