Dostawcy energii nierzadko wystawiają swoim usługobiorcom prognozowane faktury sprzedaży. Założenia te wynikają z umów zawartych pomiędzy stronami. Wśród podatników często pojawia się pytanie - czy od prognozowana faktura za energię daje prawo do odliczenia podatku VAT? Odpowiedź prezentujemy w poniższym poradniku.

Prawo do odliczenia podatku VAT - media

Obecnie w zakresie mediów, do których bez wątpliwości kwalifikuje się dostawa energii elektrycznej, odliczenie podatku VAT ma miejsce za zasadach ogólnych określonych w art. 86 ust. 10 ustawy o VAT. Zgodnie z jego treścią prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego powstaje w rozliczeniu za okres, w którym w odniesieniu do nabytych lub importowanych przez podatnika towarów i usług powstał obowiązek podatkowy. Jednak nie wcześniej niż w rozliczeniu za okres, w którym podatnik otrzymał fakturę.

| Ważne! Do końca 2013 r. w przypadku mediów prawo do odliczenia podatku VAT następowało w okresie, w którym przypadł termin płatności - lub w jednym z dwóch kolejnych. Od 2014 roku ta zasada przestała obowiązywać! |

Prawo do odliczenia podatku VAT - prognozowana faktura za energię

Podatnicy często mają wątpliwości w kwestii tego, czy przysługuje im prawo do odliczenia podatku VAT z prognozowanych faktur za energię. A z interpretacji wydawanych przez organy podatkowe jasno wynika, że nie ma ku temu żadnych przeciwwskazań.

Przykładem potwierdzenia możliwości odliczenia podatku VAT z faktur prognozowanych jest interpretacja Dyrektora Izby Skarbowej w Bydgoszczy o sygn. ITPP2/443-154/14/EK z dnia 28 kwietnia 2014 r. Organ w wydanej przez siebie interpretacji powołuje na art. 86 ust. 1 ustawy, który określa, kiedy podatnik ma prawo do odliczenia podatku VAT.

| Art. 86 ust. 1 W zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych, podatnikowi, o którym mowa w art. 15, przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego. |

Dodatkowo odwołuje się do treści art. 86 ust. 10 wskazującego okres, w którym podatnik może dokonać odliczenia. Przytacza również art. 86 ust. 10b pkt 1 oraz art. 86 ust. 10c ustawy. Zgodnie z nimi m.in. w przypadku mediów prawo do odliczenia podatku VAT powstaje w okresie, w którym podatnik otrzymał fakturę. Organ podkreśla, że faktury prognozowane nie zostały wskazane w katalogu sytuacji, w których podatnik nie ma prawa do odliczenia VAT, określonych w art. 88 ust. 3a.

| Art. 88 ust. 3a Nie stanowią podstawy do obniżenia podatku należnego oraz zwrotu różnicy podatku lub zwrotu podatku naliczonego faktury i dokumenty celne w przypadku gdy:

|

W interpretacji Dyrektor Izby Skarbowej w Bydgoszczy powołuje się też na art. 19a ust. 1, który definiuje ogólną zasadę powstawania obowiązku podatkowego na gruncie VAT. Według jego treści obowiązek podatkowy powstaje z chwilą dokonania dostawy towarów lub wykonania usługi. Przy czym ust. 5 pkt 4 lit. a ustawy wskazuje, że obowiązek podatkowy w przypadku dostawy energii elektrycznej pojawia się w momencie wystawienia faktury. Natomiast jeżeli dostawca energii nie wystawił faktury lub wystawił ją z opóźnieniem, obowiązek podatkowy powstaje z chwilą upływu terminów wystawienia faktury określonych w art. 106i ust. 3 i 4, a w przypadku gdy nie określono takiego terminu - z chwilą upływu terminu płatności.

| Ważne! Fakturę za dostawę energii wystawia się nie później niż z upływem terminu płatności. |

Na podstawie przytoczonych regulacji prawnych organ stwierdza, że podatnikowi przysługuje prawo do odliczenia podatku VAT z faktury prognozowanej za energię elektryczną, bowiem służy ona działalności opodatkowanej, a jej wystawienie świadczy o tym, iż u sprzedawcy powstał obowiązek podatkowy z tytułu sprzedaży, co jest jednym z warunków koniecznych w celu odliczenia VAT.

Prognozowana faktura za energię - księgowanie w wfirma

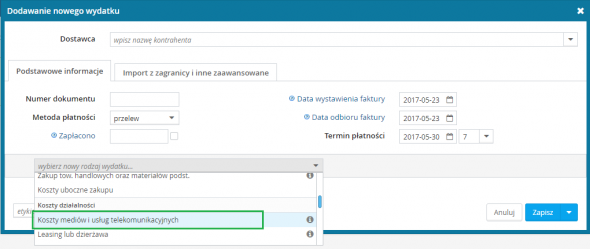

Fakturę za energię elektryczną w systemie wfirma.pl księguje się przy użyciu specjalnie w tym celu utworzonej kategorii wydatku "Koszty mediów i usług telekomunikacyjnych".

Fakturę do systemu wprowadza się według schematu WYDATKI » DODAJ WYDATEK » FAKTURA VAT » KOSZTY MEDIÓW I USŁUG TELEKOMUNIKACYJNYCH. Zaksięgowana w ten sposób faktura w kwocie netto trafi do kolumny 13 KPIR oraz do Rejestru VAT zakupów.