Trudno w dzisiejszych czasach wyobrazić sobie prowadzenie firmy bez komputera. Często jest to pierwszy zakup młodego przedsiębiorcy. Jak wprowadzić komputer do firmy? Jak go zaksięgować a później amortyzować? Komputer w firmie - wszystko co należy wiedzieć!

Komputer w firmie

Komputery należą do grupy urządzeń najczęściej wykorzystywanych przy prowadzeniu działalności gospodarczej.

Wydatki na zakup komputerów stanowią koszty uzyskania przychodów podatników. Wydatki te mogą stanowić koszty uzyskania przychodów bezpośrednio lub pośrednio - przez odpisy amortyzacyjne dokonywane od wartości początkowej. Poprzez odpisy amortyzacyjne może być również uwzględniana wartość początkowa komputerów otrzymanych nieodpłatnie oraz wprowadzonych do działalności gospodarczej z majątku prywatnego.

Jeżeli zatem wydatek na zakup komputera przyczynia się do powstania przychodu podatnika prowadzącego działalność gospodarczą, to wydatek ten w całości może być zaliczony do kosztów uzyskania przychodów, z wyjątkiem sytuacji, gdy komputer w firmie zostanie wprowadzony do środków trwałych podatnika. Wydatki na nabycie środków trwałych nie są bowiem kosztem uzyskania przychodów bezpośrednio. Mogą być zaliczone do kosztów w formie odpisów amortyzacyjnych.

Zdarza się, że podatnicy otrzymują komputery nieodpłatnie - w drodze spadku, darowizny czy w inny nieodpłatny sposób. W przypadku podatników podatku dochodowego od osób prawnych nieodpłatne otrzymanie komputera wiąże się z powstaniem przychodu podlegającego opodatkowaniu podatkiem dochodowym.

Nieodpłatnie otrzymane przez podatników komputery mogą być zaliczone do środków trwałych, ale nie podlegają amortyzacji (z pewnymi wyjątkami).

- nabycie to nie stanowi przychodu z tytułu nieodpłatnego otrzymania rzeczy lub praw lub

- dochód z tego tytułu jest zwolniony od podatku dochodowego, lub

- nabycie to korzysta ze zwolnienia od podatku od spadków i darowizn, lub

- nabycie to stanowi dochód, od którego na podstawie odrębnych przepisów zaniechano poboru podatku.

Przedsiębiorcy będący osobami fizycznymi mogą korzystać w prowadzonej działalności gospodarczej z prywatnego komputera bez jego wprowadzania do działalności gospodarczej. Mogą jednak również wprowadzić prywatny komputer do prowadzonej działalności. W tym celu podatnik powinien sporządzić oświadczenie o przekazaniu komputera kupionego na cele prywatne do wykorzystania w działalności gospodarczej.

Wówczas kosztem mogą być tylko odpisy amortyzacyjne od wprowadzonego do działalności komputera uznanego za środek trwały. Wydatków na prywatny komputer wprowadzony do działalności gospodarczej nie można bezpośrednio zaliczyć do kosztów uzyskania przychodów, bez względu na jego wartość.

Razem z komputerami często kupowane są urządzenia peryferyjne. Zależnie od okoliczności zakupu takich urządzeń mogą one stanowić element składowy zespołu komputerowego (wówczas ich wartość powiększa wartość początkową tego zespołu) lub odrębne składniki majątku. Jeśli urządzenia te mają współpracować tylko z jednym komputerem, stanowić będą element zespołu komputerowego jako środka trwałego.

Wartość początkowa komputerów

Wartością początkową komputera będącego środkiem trwałym stanowi jego cena nabycia czyli kwota należna zbywcy (plus) koszty związane z zakupem, naliczone do dnia przekazania środka trwałego do używania. Wartość początkową środków trwałych otrzymanych w drodze spadku, darowizny lub inny sposób ustala się w oparciu o wartość rynkową z dnia nabycia, chyba że umowa darowizny albo umowa o nieodpłatnym przekazaniu określa tę wartość w niższej wysokości.

Amortyzacja komputerów

Jeśli wartość początkowa komputera nie przekracza 10 000 zł, podatnicy mogą albo dokonywać odpisów amortyzacyjnych na zasadach ogólnych albo dokonać amortyzacji jednorazowej w miesiącu oddania komputera do używania.

W przypadku komputerów, których wartość początkowa przekracza 10 000 zł, dopuszczalne jest dokonanie jednorazowej amortyzacji. Jednak mogą to zrobić tylko:

- mali podatnicy oraz

- podatnicy, którzy w danym roku rozpoczęli działalność gospodarczą.

Z kolei amortyzacja metodą liniową polega na dokonywaniu odpisów amortyzacyjnych z zastosowaniem stawek amortyzacyjnych określonych w Wykazie stawek amortyzacyjnych. Stawka ta w przypadku komputerów wynosi 30% (rocznie).

Stawka roczna 30% może być w przypadku komputerów podwyższona z zastosowaniem współczynnika nie wyższego niż 2,0. W konsekwencji możliwe jest podwyższenie stawki 30% do wysokości 60%.

Komputery mogą być również amortyzowane metodą degresywną. Polega ona na amortyzacji z zastosowaniem stawek amortyzacji podwyższonych o współczynnik 2,0. Stawkę tą w drugim roku i w kolejnych latach podatkowych, należy stosować do wartości początkowej pomniejszonej o dotychczasowe odpisy amortyzacyjne aż do roku podatkowego, w którym określona w ten sposób roczna kwota amortyzacji miałaby być niższa od rocznej kwoty amortyzacji obliczonej z zastosowaniem metody liniowej.

W przypadku używanych lub ulepszonych komputerów w grę wchodzi również amortyzacja metodą indywidualnych stawek amortyzacji. Komputery uznaje się za używane, jeżeli podatnik udowodni, że przed ich nabyciem były wykorzystywane co najmniej przez okres 6 miesięcy, a za ulepszone, jeśli nastąpiła przebudowa, rozbudowa, rekonstrukcja, adaptacja lub modernizacja środka trwałego, suma wydatków przekroczyła kwotę 10 000 zł i wydatki spowodowały wzrost wartości użytkowej.

Komputer w firmie a oprogramowanie

Nabywane przez podatników programy komputerowe stanowią podlegające amortyzacji wartości niematerialne i prawne. Są jednak pewne wyjątki. Pierwszy dotyczy programów komputerowych o przewidywanym okresie użytkowania nie dłuższym niż rok. Licencje na użytkowanie takich programów (nabyte prawa autorskie) nie stanowią wartości niematerialnych i prawnych, a wydatki na ich nabycie stanowią koszty uzyskania przychodów bezpośrednio.

Drugi wyjątek dotyczy programów komputerowych, których wartość początkowa nie przekracza 10 000 zł. Podatnicy mogą bowiem nie dokonywać odpisów amortyzacyjnych od składników majątku (w tym od wartości niematerialnych i prawnych), których wartość początkowa nie przekracza 10 000 zł. W takich przypadkach wydatki poniesione na nabycie tych składników majątku stanowią koszty uzyskania przychodów w całości w miesiącu oddania ich do używania.

Trzeci wyjątek dotyczy niektórych przypadków zakupu oprogramowania wraz z komputerem.

Wartość początkowa programów komputerowych

Wartością początkową praw majątkowych, w tym licencji i autorskich praw majątkowych, stanowi cena nabycia tych praw. Do wydatków podwyższających wartość początkową programu komputerowego należy zaliczyć wszelkie wydatki związane z wdrożeniem i uruchomieniem programu lub systemu komputerowego, umożliwiające jego użytkowanie. Mogą to być np.:

- wydatki na konfigurację systemu na potrzeby podatnika, wpisanie lub przeniesienie danych, prace testowe sprawdzające poprawność działania poszczególnych funkcji systemu;

- wydatki na dostosowanie istniejących w jednostce procedur działania, podróże służbowe związane z wdrożeniem programu.

Wartości początkowej programów komputerowych nie powiększają natomiast m.in. szkolenia pracowników z zakresu obsługi tych programów.

Rozszerzanie licencji

Zdarza się, że podatnicy decydują się na zakup rozszerzenia posiadanej licencji na użytkowanie programu komputerowego. Zakup ten nie zwiększa wartości początkowej pierwotnie nabytej licencji. W przeciwieństwie do środków trwałych wartości niematerialne i prawne nie ulegają bowiem ulepszaniu.

Wydatki na aktualizację oprogramowania

Do kosztów uzyskania przychodów mogą być zaliczane również ponoszone przez podatników wydatki na aktualizację oprogramowania. Jeżeli wydatki te są ponoszone przy zakupie programu komputerowego, powiększają jego wartość początkową jako wydatki związane z zakupem programu, ponoszone przed dniem przekazania go do używania.

Przedsiębiorcy korzystający z programów komputerowych powinni mieć licencje na ich użytkowanie oraz powinni je użytkować wyłącznie w zakresie posiadanej licencji.

Zakup oprogramowania a VAT

Zakup przez polskiego podatnika programu komputerowego na nośniku danych od kontrahenta zza granicy stanowi dla niego wewnątrzwspólnotowe nabycie towarów lub import towarów zaś zakup przez polskiego podatnika programu komputerowego bez wykorzystania nośnika stanowi dla niego import usług.

Sieci komputerowe

Jeśli podatnik ma dwa komputery lub ma ich więcej, mogą one być połączone w sieć. Poszczególne elementy sieci nie mogą stanowią środków trwałych. Środkiem trwałym może być bowiem tylko taka rzecz, która jest kompletna i zdatna do używania.

Jeśli podatnik poniesie w ciągu roku wydatki na modernizację lub rozbudowę komputera będącego środkiem trwałym w kwocie przekraczającej 1licencjawyposażenie

0 000 zł, to musi je doliczyć do wartości początkowej komputera. Nie może ich zaliczyć bezpośrednio do kosztów uzyskania przychodów ale może je zaliczyć pośrednio - poprzez powiększone odpisy amortyzacyjne od komputera jako środka trwałego. Wydatki na modernizację lub rozbudowę komputera mogą być zaliczane do kosztów uzyskania przychodów bezpośrednio tylko wówczas, gdy ich wysokość w ciągu roku nie przekroczy 10 000 zł. Jeżeli kwota wydatków na ulepszenie przekroczy w roku podatkowym kwotę 10 000 zł, podatnik będzie musiał skorygować wcześniej poniesione koszty, a poniesione wydatki w całości doliczyć do wartości początkowej komputera.

Zakup komputerów i części do komputerów czy urządzeń peryferyjnych uprawnia do odliczenia podatku naliczonego. Uprawnienie to przysługuje w zakresie, w jakim komputery mają być wykorzystywane do wykonywania czynności opodatkowanych:

- w całości podatnicy mogą odliczać podatek naliczony przy zakupie komputerów wykorzystywanych wyłącznie do wykonywania czynności opodatkowanych;

- w części podatnicy mogę odliczać podatek naliczony przy zakupie komputerów wykorzystywanych do wykonywania czynności zarówno opodatkowanych, jak i zwolnionych od podatku;

- podatnicy nie mogą odliczać podatku naliczonego przy zakupie komputerów wykorzystywanych wyłącznie do wykonywania czynności zwolnionych od podatku lub niepodlegających opodatkowaniu.

Podatnik nie ma możliwości odliczyć podatku naliczonego w przypadku zakupu prywatnego oraz w przypadku:

- nieodpłatnego otrzymania komputerów;

- zakupu komputerów, do których dostawy została zastosowana procedura marży (gdy faktura dokumentująca dostawę komputera jest fakturę VAT MARŻA).

Dotacja na komputer w firmie

Dotacje na zakup komputerów można podzielić na trzy rodzaje ze względu na skutki podatkowe wynikające z ich otrzymania:

- dotacje niestanowiące przychodów podlegających opodatkowaniu podatkiem dochodowym - do nich należą dotacje dla podatników podatku dochodowego od osób fizycznych, z których finansowane są zakupy komputerów będących środkami trwałymi;

- dotacje stanowiące przychody zwolnione od podatku dochodowego - są to wszelkie dotacje otrzymywane przez podatników podatku dochodowego od osób prawnych, z których finansowane są komputery będące środkami trwałymi;

- dotacje stanowiące przychody opodatkowane podatników - do grupy tej zalicza się dotacje nienależące do dwóch poprzednich grup. W tym zakresie wydatki na zakup komputerów sfinansowanych z dotacji stanowią koszty uzyskania przychodów podatników.

Dotacje na zakup składników majątku, jako dotacje na zakup środków trwałych, nie powiększają obrotu podatników na gruncie VAT.

Podatnicy dokonujący zakupów towarów i usług wykorzystywanych do wykonywania czynności zarówno opodatkowanych, jak i zwolnionych od podatku nie muszą uwzględniać otrzymywanych dotacji w obrocie przy ustalaniu proporcji dla celów odliczeń częściowych.

Skutki sprzedaży firmowych komputerów na gruncie podatku dochodowego

W przypadku podatników podatku dochodowego od osób prawnych kwota uzyskana ze sprzedaży zawsze stanowi przychód podlegający opodatkowaniu podatkiem dochodowym. Podlegający opodatkowaniu podatkiem dochodowym przychód może powstać również w wyniku sprzedaży komputerów otrzymanych nieodpłatnie (w tym w drodze spadku i darowizny). Jeśli nieodpłatnemu otrzymaniu komputera towarzyszyło powstanie przychodu, przychód ten, pomniejszony o sumę odpisów amortyzacyjnych (jeśli mogły być zastosowane), stanowi koszt uzyskania przychodów.

Wycofanie komputera z działalności gospodarczej

Komputer wykorzystywany na potrzeby prowadzonej działalności gospodarczej może być przez przedsiębiorców wycofany z działalności gospodarczej i przekazany na cele osobiste. Czynność taka nie wywołuje żadnych skutków w podatku dochodowym.

Darowizna komputera na cele charytatywne

Komputer wykorzystywany przez podatnika w prowadzonej działalności gospodarczej może być przez niego oddany na cele charytatywne. Czynność taka nie wywołuje, żadnych skutków w podatku dochodowym. Konieczne jest wówczas wyłącznie:

- wykreślenie komputera z ewidencji środków trwałych, jeśli był zaliczony do środków trwałych, oraz

- zaprzestanie amortyzacji, jeżeli nie został wcześniej całkowicie zamortyzowany.

Skutki w VAT darowizny komputera na cele charytatywne zależą od tego, czy przy jego zakupie przysługiwało przedsiębiorcy prawo do odliczenia VAT. Jeśli tak, darowizna komputera będzie stanowiła nieodpłatną dostawę towarów opodatkowaną VAT. Darowizna komputera nie będzie opodatkowana VAT, jeżeli przy jego zakupie przedsiębiorcy nie przysługiwało prawo do odliczenia podatku naliczonego. W takim przypadku darowizna komputera nie wywoła żadnych skutków w VAT.

Komputer i Internet w mieszkaniu/domu

Wydatki poniesione w związku z zakupem komputera lub korzystaniem z Internetu można zaliczać do kosztów uzyskania przychodów (i odliczać podatek naliczony) tylko wówczas, gdy: adres mieszkania/domu jest zgłoszony jako adres, pod którym jest wykonywana działalność gospodarcza, oraz została wydzielona część mieszkania/domu na prowadzenie tej działalności.

W takich przypadkach organy podatkowe raczej nie zakwestionują uwzględnionych w kosztach uzyskania przychodów wydatków na zakupy komputerów (odpisów amortyzacyjnych od komputerów) użytkowanych wyłącznie dla celów firmowych w wydzielonej części mieszkania/domu oraz wydatków na dostęp do Internetu przez te komputery (jak również odliczanego w tym zakresie podatku naliczonego).

Wydatki związane z posiadaniem komputerów

Do kosztów uzyskania przychodów podatnicy mogą zaliczać także wszelkie inne wydatki związane z posiadaniem komputerów. Nie zawsze osoby prowadzące działalność gospodarczą posiadają odpowiednie umiejętności w zakresie obsługi komputera. W takich przypadkach zasadne jest wzięcie przez przedsiębiorcę udziału w szkoleniu w tym zakresie. Wydatki takie mogą być przez przedsiębiorcę zaliczone do kosztów uzyskania przychodów. Oczywiście przy założeniu, że umiejętności nabyte na szkoleniu podatnik wykorzysta, używając komputera w prowadzonej działalności.

Wydatki na tworzenie i utrzymywanie firmowych stron internetowych

Wydatki związane z tworzeniem i utrzymywaniem stron internetowych stanowią koszty uzyskania przychodów podatników. Od zakupów z tym związanych można również odliczać VAT naliczony. Wydatki na tworzenie i utrzymanie stron internetowych nie podlegają jednak amortyzacji i stanowią koszty uzyskania przychodów bezpośrednio. Amortyzacji nie podlegają również kupowane przez podatników domeny internetowe.

Likwidacja komputerów

W przypadku komputerów będących środkami trwałymi likwidacja powinna nastąpić na podstawie udokumentowanego stwierdzenia niecelowości dalszej eksploatacji obiektu z podaniem przyczyny oraz sposobu likwidacji środka trwałego. Likwidacja zużytego komputera nie wywołuje żadnych skutków w podatku dochodowym i VAT.

Jak zaksięgować w systemie wFirma.pl zakup komputera o wartości przekraczającej 10 000 zł?

System wFirma.pl pozwala w prosty sposób zaksięgować zakup środka trwałego do firmy na podstawie dokumentu zakupu (np. faktury VAT, faktury VAT marża, bądź umowy sprzedaży) lub jego nabycie np. w drodze przekazania składnika majątku do działalności z majątku prywatnego.

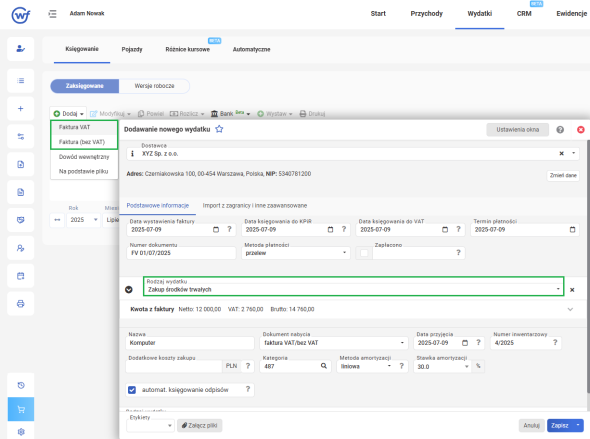

Przy zakupie środka trwałego do działalności należy dokonać jego księgowania przez zakładkę WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » FAKTURA VAT/ FAKTURA (BEZ VAT), gdzie należy wprowadzić dane zgodnie z dokumentem zakupu i wybrać rodzaj wydatku MAJĄTEK TRWAŁY » ZAKUP ŚRODKÓW TRWAŁYCH i uzupełnić wymagane dane dotyczące środka trwałego.

Po wprowadzeniu środka trwałego trafi on do Ewidencji środków trwałych w zakładce EWIDENCJE » ŚRODKI TRWAŁE.