Wraz z nowym rokiem 2018 weszły zmiany na gruncie JPK, a mianowicie obowiązuje on również mikroprzedsiębiorców. W związku z tym pojawiło się wiele wątpliwości, a wśród nich, w jaki sposób powinno się odbywać przekazywanie jednolitych plików kontrolnych do urzędów oraz które pliki powinny być przekazywane co miesiąc, a które należy przechowywać w razie kontroli. Wątpliwości rozwiejemy w poniższym artykule.

Czym jest jednolity plik kontrolny i czemu ma służyć?

Zgodnie z definicją podaną przez Ministerstwo Finansów jednolity plik kontrolny, czyli inaczej JPK jest zbiorem danych, tworzonym z systemów informatycznych podmiotu gospodarczego poprzez bezpośredni eksport danych, zawierającym informacje o operacjach gospodarczych za dany okres, posiadającym ustandaryzowany układ i format (schemat XML) umożliwiający jego łatwe przetwarzanie.

Aktualnie zostało wprowadzonych siedem struktur JPK, a mianowicie:

-

struktura 1 – księgi rachunkowe – JPK_KR

-

struktura 2 – wyciąg bankowy – JPK_WB

-

struktura 3 – magazyn – JPK_MAG

-

struktura 4 – ewidencje zakupu i sprzedaży VAT – JPK_VAT

-

struktura 5 – faktury VAT – JPK_FA

-

struktura 6 – podatkowa księga przychodów i rozchodów – JPK_PKPIR

-

struktura 7 – ewidencja przychodów – JPK_EWP

| Ważne! Przekazywane jednolite pliki kontrolne mają być skompresowane i zaszyfrowane oraz dzielone na części o wielkości nieprzekraczającej 60 MB. |

Skoro już znamy definicję jednolitego pliku kontrolnego, warto się zastanowić, czemu on ma służyć. Otóż według organów podatkowych przekazywanie plików JPK pomoże w walce z oszustwami i nadużyciami związanymi z VAT i nie tylko. Dodatkowo wykorzystywane przez urzędy specjalistyczne narzędzia analityczne przekalkulowują otrzymane dane przez przedsiębiorców w formie JPK i odpowiednio reagują na nieprawidłowości, a w szczególności gdy zachodzą one na gruncie JPK_VAT. Ma to wpłynąć pozytywnie na sytuację gospodarczą przedsiębiorców rzetelnie wypełniających swoje obowiązki podatkowe.

| Ważne! W sytuacji gdy zostaną wykazane nieprawidłowości w przekazanym JPK, zostaną podjęte odpowiednie środki przez organy podatkowe, m.in. poprzez:

Warto dodać, że podczas ustalania zakresu działań będzie brana pod uwagę waga stwierdzonych nieprawidłowości. |

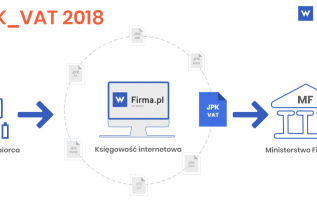

Przekazywanie JPK_VAT - w jaki sposób?

Aktualnie został wprowadzony obowiązek comiesięcznego przekazywania JPK w strukturze ewidencje zakupu i sprzedaży VAT dla małych, średnich i dużych przedsiębiorców. Natomiast od stycznia 2018 roku obowiązek ten dotyczy również mikroprzedsiębiorców.

| Uwaga! Przedsiębiorcy, którzy posiadają status mikroprzedsiębiorcy, zgodnie z art. 7 ust. 1 ustawy Prawo przedsiębiorców, w co najmniej jednym z dwóch ostatnich lat obrotowych spełnili łącznie dwa warunki:

|

JPK należy przekazywać do urzędu skarbowego wyłącznie drogą elektroniczną, za pomocą oprogramowania interfejsowego Klient JPK 2.0 dostępnego na stronie Ministerstwa Finansów lub np. dzięki programom do księgowości online, które umożliwiają wysyłanie JPK_VAT. Należy mieć tu na uwadze, że poprzez przekazywanie drogą elektroniczną nie można brać pod uwagę przekazywania jednolitych plików kontrolnych przez wysyłkę pocztą elektroniczną, zwaną inaczej e-mailem.

Przekazywanie pozostałych struktur JPK

Natomiast jeśli chodzi o pozostałe struktury JPK, należy je przechowywać, zgodnie z art. 193a §1 Ordynacji podatkowej pliki te mają bowiem zostać przekazane na żądanie organów podatkowych w ramach czynności sprawdzających, kontroli podatkowej lub postępowania podatkowego.

| Ważne! Aktualnie przechowywanie pozostałych struktur JPK dotyczy małych, średnich i dużych przedsiębiorstw. Natomiast od lipca 2018 roku obowiązek przechowywania pozostałych struktur JPK obowiązywać będzie również mikroprzedsiębiorców. |

Należy je przechowywać zgodnie z rozporządzeniem w sprawie sposobu przesyłania za pomocą środków komunikacji elektronicznej ksiąg podatkowych oraz wymagań technicznych dla informatycznych nośników danych, na których te księgi mogą być zapisane i przekazywane, przekazywanie jednolitych plików kontrolnych powinno się odbyć na informatycznym nośniku danych, które zgodnie z §3 wspomnianego rozporządzenia są:

-

oznakowane w sposób pozwalający na jednoznaczną identyfikację nośnika,

-

przystosowane do przenoszenia pomiędzy powszechnie dostępnymi urządzeniami odczytującymi,

-

dostosowane do przechowywania w temperaturze 18–22oC przy wilgotności względnej 40–50%

oraz dodatkowo powinny zapewniać możliwość wiernego odczytywania danych w urządzeniach produkowanych przez różnych producentów, właściwych dla danego typu nośnika.

W związku z tym takim nośnikiem danych może być np. dysk wymienny, pendrive, płyta DVD itd. Oczywiście, jeśli spełniają wymogi uznania ich za informatyczne nośniki danych, wszystko zależy bowiem od specyfiki danego urządzenia.