Deklaracja VAT-R jest składana w celu rejestracji lub aktualizacji danych w zakresie podatku od towarów i usług (VAT). Złożenie formularza VAT-R umożliwia przedsiębiorcy zarejestrowanie się jako czynny podatnik VAT, ale także jako podatnik VAT zwolniony. W artykule omawiamy, jak wypełnić VAT-R.

Rozpoczęcie działalności - jak wypełnić VAT-R?

Formularz VAT-R służy do rejestracji lub aktualizacji danych w zakresie podatku od towarów i usług (VAT). Za jego pośrednictwem przedsiębiorca posiada możliwość rejestracji jako czynny podatnik VAT, a także jako podatnik zwolniony - na mocy przepisów ustawy o VAT. Druk zawiera również pola niezbędne do rejestracji bądź aktualizacji danych z zakresu VAT-UE.

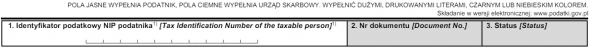

Zgodnie z opisem zawartym na formularzu podatnik wypełnia jasne pola, natomiast pola ciemne wypełniane są przez pracownika właściwego urzędu skarbowego.

Wypełnianie formularza w pierwszej kolejności należy zacząć od podania NIP. W przypadku jednoosobowych działalności gospodarczych należy podać numer NIP właściciela firmy, natomiast już w przypadku spółki cywilnej - numer NIP spółki, ponieważ to ona będzie podatnikiem VAT, a nie jej wspólnicy.

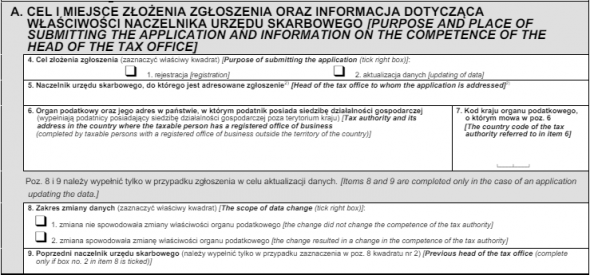

Część A. Cel i miejsce złożenia zgłoszenia oraz informacja dotycząca właściwości naczelnika urzędu skarbowego

Pole 4: celem złożenia zgłoszenia dla przedsiębiorcy rozpoczynającego działalność będzie rejestracja, tak więc należy zaznaczyć poz. 1 rejestracja.

Pole 5: należy podać dane właściwego urzędu skarbowego.

Pole 6 i 7: wypełnia się tylko wtedy, gdy podatnik posiada adres zamieszkania poza terytorium Polski.

Pola 8 i 9: pozostają puste, jeśli w polu 4. wybrano jako cel rejestrację.

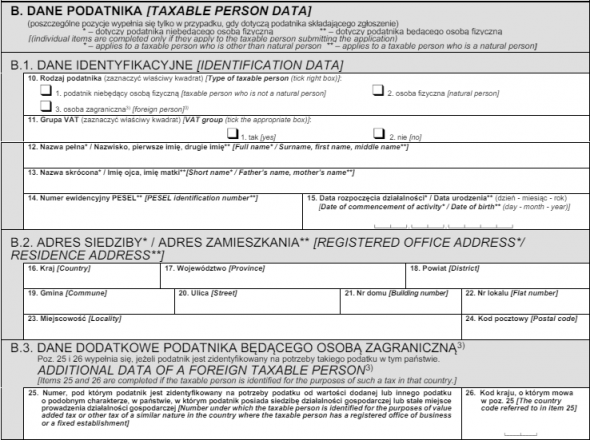

Część B. Dane podatnika

W tej części należy podać dane identyfikacyjne podatnika. Pola oznaczone:

- "*" dotyczą podatnika niebędącego osobą fizyczną,

- "**" dotyczą podatnika będącego osobą fizyczną, czyli również podmiotu prowadzącego jednoosobową działalność gospodarczą.

W części B.1. należy wskazać podstawowe dane identyfikacyjne podatnika.

W części B.2. w przypadku osób fizycznych wskazuje się adres zamieszkania, a w przypadku osób niebędących osobą fizyczną adres siedziby.

Część B.3. wypełnia się wyłącznie w przypadku podatników będących osobą zagraniczną. Przez osobę zagraniczną należy rozumieć podatnika nieposiadającego siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności gospodarczej na terenie kraju.

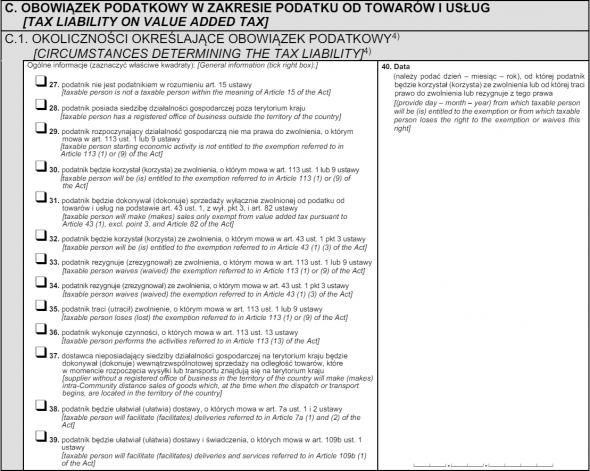

Cześć C. Obowiązek podatkowy w zakresie podatku od towarów i usług

Część C. formularza VAT-R podzielona jest na trzy części, odpowiednio związane z:

- okolicznościami określającymi obowiązek podatkowy,

- informacjami związanymi ze składaniem deklaracji,

- informacjami związanymi z dokonywaniem transakcji wewnątrzwspólnotowych.

W polach C.1., C.2. i C.3. zaznacza się właściwe dla podatnika kwadraty.

C.1 Okoliczności określające obowiązek podatkowy

Ta część formularza zwykle stwarza najwięcej trudności wnioskodawcom, bowiem należy tutaj rozróżnić okoliczności, które określają obowiązek podatkowy w zakresie rejestracji do VAT.

Pole 27: zakreśla podmiot, który nie jest podatnikiem w rozumieniu art. 15 ustawy o VAT, czyli nie jest osobą prawną, jednostką organizacyjną niemającą osobowości prawnej lub osobą fizyczną wykonującą samodzielnie działalność gospodarczą.

Pole 28: zakreśla podatnik, który posiada siedzibę działalności gospodarczej poza terytorium kraju.

Pole 29: zakreśla podatnik, który w trakcie rozpoczynania działalności gospodarczej nie posiada prawa do zwolnienia z VAT, o którym mowa w art. 113 ust. 1 i 9 ustawy o VAT, z uwagi na przewidywaną wysokość obrotów już od pierwszej transakcji, która przekracza limit zwolnienia z VAT.

Pole 30: zakreśla podatnik korzystający ze zwolnienia przysługującego na mocy art. 113 ust. 1 lub 9 ustawy o VAT (zwolnienie podmiotowe). Warto pamiętać, że podatnik ten nie ma obowiązku rejestrować się jako podatnik VAT, ale składając zgłoszenie rejestracyjne może zostać zarejestrowany jako „podatnik VAT zwolniony” i widnieć w wykazie podatników VAT na białej liście.

Pole 31: zakreśla podatnik dokonujący sprzedaży wyłącznie zwolnionej od podatku od towarów i usług na podstawie art. 43 ust. 1 (zwolnienie przedmiotowe), z wyłączeniem pkt 3 i art. 82, który nie ma obowiązku rejestrowania się jako podatnik VAT, ale może zostać zarejestrowany jako „podatnik VAT zwolniony”.

Pole 32: zakreśla podatnik korzystający ze zwolnienia wymienionego w art. 43 ust. 1 pkt 3 ustawy, czyli rolnik ryczałtowy wykonujący dostawę produktów rolnych pochodzących z własnej działalności rolniczej lub świadczący usługi rolnicze.

Pole 33: zakreśla podatnik rezygnujący ze zwolnienia określonego w art. 113 ust. 1 lub 9, czyli podatnik, któremu przysługiwało zwolnienie ze względu na wysokość obrotów i który z tego zwolnienia rezygnuje.

Pole 34: zakreśla podatnik rezygnujący ze zwolnienia, o którym mowa w art. 43 ust. 1 pkt 3 ustawy, czyli rolnik ryczałtowy.

Pole 35: zakreśla podatnik, który traci lub stracił prawo do zwolnienia określonego w art. 113 ust. 1 lub 9 (zwolnienie ze względu na wysokość obrotów).

Pole 36: zakreśla podatnik, który wykonuje czynności, o których mowa w art. 113 ust. 13 ustawy, tj. czynności, których wykonywanie nie daje prawa do zastosowania zwolnienia podmiotowego z VAT.

Pole 37: zakreśla dostawca nieposiadający siedziby działalności gospodarczej na terytorium kraju, który będzie dokonywał (dokonuje) wewnątrzwspólnotowej sprzedaży na odległość towarów, które w momencie rozpoczęcia wysyłki lub transportu znajdują się na terytorium kraju.

Pole 38: zakreśla podatnik, który będzie ułatwiał (ułatwia) dostawy, o których mowa w art. 7a ust. 1 i 2 ustawy.

Pole 39: zakreśla podatnik, który będzie ułatwiał (ułatwia) dostawy i świadczenia, o których mowa w art. 109b ust. 1 ustawy

Pole 40: podaje się datę, od której podatnik będzie korzystał lub już korzysta ze zwolnienia lub, od której traci prawo do zwolnienia lub rezygnuje z tego prawa.

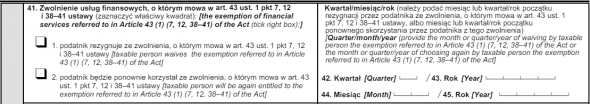

Pole 41: zakreśla podatnik, który (1.) rezygnuje ze zwolnienia przedmiotowego w zakresie usług finansowych lub (2.) po rezygnacji ze zwolnienia po odpowiednim okresie chce ponownie powrócić do zwolnienia.

Pola 42, 43, 44, 45: wskazuje się miesiąc odpowiadający zaznaczonej opcji w polu 41 (1. lub 2.) wypełniając pola 42-43 (jeśli podatnik rozlicza się kwartalnie) lub pola 44-45 (jeśli podatnik rozlicza się miesięcznie).

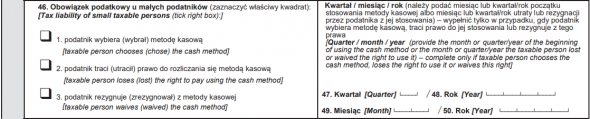

Pole 46: obejmuje dane dotyczące obowiązku podatkowego u małych podatników:

- poz. 1 zaznacza podmiot wybierający metodę kasową, polegającą na tym, że obowiązek podatkowy powstaje z dniem uregulowania całości lub części należności (wyjątek stanowi sytuacja, gdy sprzedaż dokonywana jest na rzecz podatników zwolnionych z VAT, jeżeli należność nie zostanie uregulowana, wówczas obowiązek podatkowy powstaje w terminie 180 dni od daty sprzedaży towaru lub wykonania usługi),

- poz. 2 zaznacza podatnik, który traci lub utracił prawo do rozliczania się metodą kasową, czyli podatnik, który stracił status „małego podatnika” z powodu przekroczenia limitu obrotów,

- pole 3 zaznacza podatnik rezygnujący z metody kasowej.

Pola 47, 48, 49, 50: wypełniane są tylko przez tych podatników, którzy wybrali metodę kasową, tracą prawo do jej stosowania lub rezygnują z tego prawa (czyli tych, którzy zaznaczyli jeden z kwadratów w polu 46). W polach należy wpisać kwartał i rok początku stosowania metody kasowej lub miesiąc/kwartał i rok utraty prawa/rezygnacji z jej stosowania.

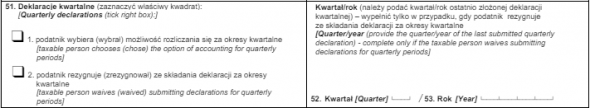

Pole 51: dotyczy podatników, którzy:

- wybierają możliwość składania plików JPK w trybie kwartalnym

lub

- rezygnują ze składania plików JPK w trybie kwartalnym

- wówczas, jeśli rezygnują ze składania plików JPK w trybie kwartalnym to w polach 52 i 53 należy wprowadzić kwartał, od którego podatnik rezygnuje z tej formy rozliczenia.

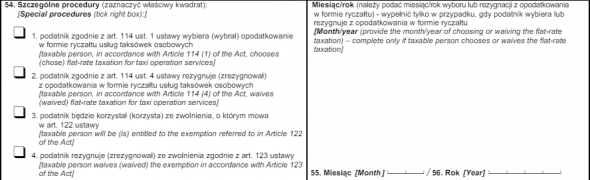

Pole 54:

- poz. 1 zaznacza podatnik, który wybrał opodatkowanie w formie ryczałtu dla usług taksówkarskich,

- poz. 2 zaznacza podatnik, który rezygnuje z opodatkowania w formie ryczałtu dla usług taksówkarskich,

- poz. 3 zaznacza podatnik korzystający ze zwolnienia, o którym mowa w art. 122 ustawy, czyli podatnik wykonujący czynności dostawy, wewnątrzwspólnotowego nabycia i importu złota inwestycyjnego,

- poz. 4 zaznacza podatnik rezygnujący ze zwolnienia, zgodnie z art. 123 ustawy.

Pola 55 i 56: wypełnia tylko ten podatnik, który świadcząc usługi taksówkarskie, wybiera lub rezygnuje z opodatkowania w formie ryczałtu, wpisując miesiąc i rok wyboru lub rezygnacji z opodatkowania w formie ryczałtu.

C.2 Informacje dotyczące składania deklaracji

W tej części podatnik wybiera, jakie deklaracje winny będzie składać oraz wskazuje okres, za który zobowiązany będzie złożyć pierwszą deklarację.

Pole 57: dotyczy podatników składających lub planujących składać JPK_V7 miesięcznie (rozliczenie VAT w okresach miesięcznych).

Pole 58: dotyczy podatników składających JPK_V7 kwartalnie, którzy zgłosili do urzędu wybór formy kwartalnego rozliczania podatku VAT.

Pole 59: dotyczy podatników składających deklaracje VAT-8, czyli podatników zwolnionych z VAT, którzy dokonują nabycia towarów od kontrahentów z krajów należących do Unii Europejskiej.

Pole 60: dotyczy podatników składających deklaracje VAT-12 w przypadkach, o których mowa w art. 114 ust. 3 ustawy (podatnicy świadczący usługi taksówek osobowych opodatkowane w formie ryczałtu, składający skróconą deklarację podatkową).

Pola 61, 62, 63, 64: w polach tych podatnik podaje kwartał/miesiąc oraz rok, za który złoży pierwszą deklarację wymienioną w polach od 57 do 60.

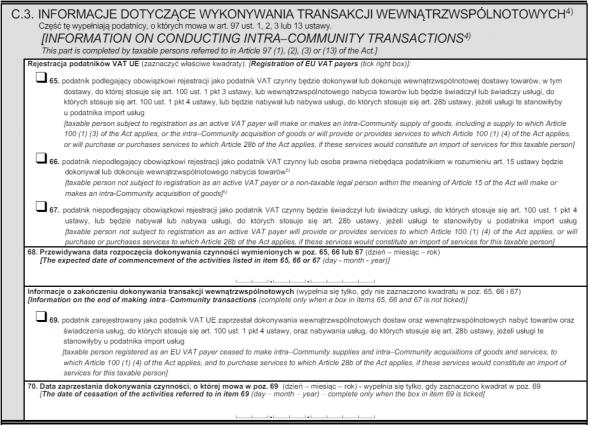

C.3 Informacje dotyczące wykonywania transakcji wewnątrzwspólnotowych

Część tę wypełniają podatnicy, o których mowa w art. 97 ust. 1, 2, 3 lub 13 ustawy (czyli dokonujący transakcji wewnątrzwspólnotowych, mający obowiązek rejestracji jako podatnicy VAT-UE).

Pole 65: dotyczy podatników VAT czynnych dokonujących transakcji wewnątrzwspólnotowych, w tym:

- WDT, czyli wewnątrzwspólnotowej dostawy towarów,

- WNT, czyli wewnątrzwspólnotowego nabycia towarów,

- importu usług,

- świadczenia usług dla zagranicznych kontrahentów.

Pole 66: dotyczy podatników korzystających ze zwolnienia z VAT, dokonujących wewnątrzwspólnotowego nabycia towarów (rejestracja do WNT w przypadku podatników VAT zwolnionych jest obowiązkowa, jeśli wartość wewnątrzwspólnotowych nabyć towarów przekroczy 50 000 zł).

Pole 67: dotyczy podatników korzystających ze zwolnienia z VAT dokonujących świadczenia usług dla kontrahentów z krajów UE lub dokonujących nabycia usług, dla których podatnikiem jest nabywca, czyli ma zastosowanie art. 28b ustawy o VAT.

Pole 68: w polu tym podatnik podaje przewidywaną datę rozpoczęcia realizowania transakcji wewnątrzwspólnotowych, z tytułu których dokonuje rejestracji w polu 65, 66 lub 67.

Pole 69: wypełnia podatnik VAT-UE, w przypadku, gdy zaprzestanie dokonywania transakcji wewnątrzwspólnotowych, co skutkuje wyrejestrowaniem z VAT-UE.

Pole 70: wypełnia podatnik VAT-UE, w przypadku, gdy zaprzestanie dokonywania transakcji wewnątrzwspólnotowych (oznaczy pole 69).

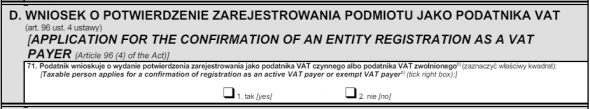

Część D. Wniosek o potwierdzenie zarejestrowania podmiotu jako podatnika VAT

W tej części przedsiębiorca może wnioskować o wydanie potwierdzenia rejestracji do VAT. Wiąże się to z uiszczeniem przez podatnika opłaty w wysokości 170 zł.

Część E. Podpis podatnika lub osoby reprezentującej podatnika

W części E. należy wprowadzić dane podatnika lub osoby go reprezentującej, uzupełnić datę wypełnienia oraz złożyć podpis.

Na końcu formularza VAT-R dodano pouczenie, na podstawie którego za podanie nieprawdy lub zatajenie prawdy i przez to narażenie podatku na uszczuplenie grozi odpowiedzialność przewidziana w Kodeksie karnym skarbowym.

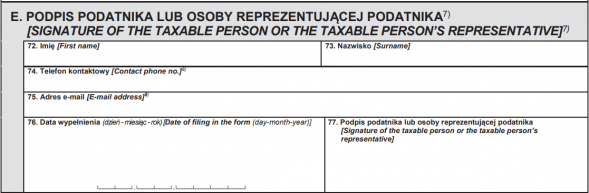

Jak wygenerować VAT-R w systemie wFirma.pl?

Podatnik nie musi ręcznie wypełniać druku VAT-R, może sporządzić go w systemie wFirma.pl. W celu przygotowania formularza VAT-R należy przejść do zakładki START » PODATKI » PODATEK VAT i skorzystać z opcji DODAJ DEKLARACJĘ » ZGŁOSZENIE VAT R. Wówczas w oknie, które się pojawi należy odpowiednio uzupełnić dane. Wysyłka druku VAT-R może się odbyć bezpośrednio z systemu za pomocą własnego podpisu kwalifikowanego lub druk ten można wydrukować, podpisać i złożyć bezpośrednio w urzędzie skarbowym.