Przedsiębiorcy prowadzący działalność gospodarczą opartą na świadczeniu usług medycznych, edukacyjnych lub finansowych korzystają z tego tytułu ze zwolnienia z opodatkowania podatkiem VAT. W artykule zostały omówione szczegółowe informacje przedstawiające zwolnienie przedmiotowe z VAT.

Zwolnienia z VAT

Przedsiębiorcy mają prawo do skorzystania ze zwolnienia z opodatkowania podatkiem VAT przychodów ze sprzedaży. Przepisy wyróżniają dwa rodzaje zwolnień: zwolnienie przedmiotowe i podmiotowe. Aby jednak móc z nich skorzystać, należy spełnić pewne warunki. Zwolnienie podmiotowe z VAT przysługuje przedsiębiorcom ze względu na limit sprzedaży 200 000 zł. Natomiast zwolnienia przedmiotowe dotyczą rodzaju wykonywanej działalności i są możliwe wyłącznie, gdy świadczone usługi należą do usług zwolnionych z VAT.

Usługi medyczne - zwolnienie przedmiotowe z VAT

W myśl przepisów art. 43 ust.1 ustawy o VAT zwalnia się od podatku m.in. usługi w zakresie opieki medycznej, służące profilaktyce, zachowaniu, ratowaniu, przywracaniu i poprawie zdrowia, oraz dostawę towarów i świadczenie usług ściśle z tymi usługami związane, wykonywane w ramach działalności leczniczej przez podmioty lecznicze.

Zwolnienie dotyczy również usług, które świadczone są na rzecz podmiotów leczniczych i na terenie ich zakładów, gdzie wykonywana jest działalność lecznicza.

Zwolnione z VAT są usługi w zakresie opieki medycznej świadczone, co do zasady, przez:

- lekarza i lekarza dentystę,

- pielęgniarkę i położną,

- psychologa,

- osoby wykonujące zawód medyczny.

Na podstawie przepisów ustawy o działalności leczniczej osoba wykonująca zawód medyczny to osoba, która posiada odpowiednie uprawnienia, klasyfikacje i pozwolenia do udzielania świadczeń zdrowotnych w danym obszarze medycyny.

Przykład 1.

Pan Jan założył działalność, w ramach której świadczy usługi terapeutyczne. Jest on uprawniony do wykonywania zawodu na podstawie przepisów o działalności leczniczej. Posiada odpowiednie kwalifikacje do udzielania świadczeń zdrowotnych z zakresu fizjoterapii. Usługi, które świadczy, mają na celu zachowanie, ratowanie, przywracanie i poprawę zdrowia. Czy może skorzystać ze zwolnienia z VAT?

Działalność w tym zakresie jest zwolniona przedmiotowo z podatku VAT.

Usługi edukacyjne

Jednostki świadczące usługi w zakresie kształcenia i wychowania objęte systemem oświaty w rozumieniu przepisów o systemie oświaty są zwolnione z opodatkowania VAT.

Co ważne, osoby prawne oraz osoby fizyczne zakładające niepubliczne placówki i szkoły po wpisaniu do ewidencji prowadzonej przez jednostkę samorządu terytorialnego obowiązaną do prowadzenia odpowiedniego typu publicznych szkół i placówek, świadczące usługi edukacyjne, również objęte są zwolnieniem z VAT. Tak dzieję się też w przypadku usług szkoleniowych, gdzie mamy do czynienia ze świadczeniem usług nauczania prywatnego świadczonych przez nauczycieli.

Potwierdzeniem stanowiska w tej kwestii jest art. 43 ust.1 ustawy o VAT, który mówi, że zwalnia się z opodatkowania podatkiem VAT:

26) usługi świadczone przez:

a) jednostki objęte systemem oświaty w rozumieniu przepisów ustawy z dnia 14 grudnia 2016 r. - Prawo oświatowe, w zakresie kształcenia i wychowania,

b) uczelnie, jednostki naukowe Polskiej Akademii Nauk oraz instytuty badawcze, w zakresie kształcenia

- oraz dostawę towarów i świadczenie usług ściśle z tymi usługami związane;

27) usługi prywatnego nauczania na poziomie przedszkolnym, podstawowym, ponadpodstawowym i wyższym, świadczone przez nauczycieli;

28) usługi nauczania języków obcych oraz dostawę towarów i świadczenie usług ściśle z tymi usługami związane, inne niż wymienione w pkt 26, pkt 27 i pkt 29;

Z usługami szkoleniowymi związane jest też kształcenie zawodowe oraz przekwalifikowanie zawodowe. W związku z tym nauczanie związane z przygotowaniem do wykonywania pracy zarobkowej na danym stanowisku bądź poszerzanie wiedzy z tego zakresu w celu wykonywania pracy zarobkowej również objęte jest zwolnieniem z VAT, gdy usługi te są świadczone przez podmioty, które uzyskały akredytację w rozumieniu przepisów o systemie oświaty i wyłącznie w zakresie usług objętych akredytacją oraz gdy są finansowane w całości ze środków publicznych, o czym mówi art. 43 ust. 1 pkt 29 ustawy o VAT.

Usługi finansowe - zwolnienie przedmiotowe z VAT

Zgodnie z art. 43 ust. 1 ustawy o VAT usługi finansowe to usługi, w których skład wchodzą:

- transakcje, w tym związane z pośrednictwem, dotyczące walut, banknotów używanych jako środek płatniczy,

- usługi zarządzania funduszami inwestycyjnymi,

- udzielanie m.in. kredytów i pożyczek, których przedmiotem są instrumenty finansowe,

- usługi ubezpieczeniowe,

- usługi w zakresie udzielania poręczeń, gwarancji oraz innych zabezpieczeń transakcji.

Od lipca 2017 roku ze zwolnienia zostały wyłączone usługi stanowiące element usługi finansowej i ubezpieczeniowej, który stanowił odrębną całość i był właściwy oraz niezbędny do świadczenia usługi zwolnionej. W związku z tym usługi pomocnicze, do których należą m.in.: usługa likwidacji szkód, szacowania wysokości szkód czy wynajem pojazdu zastępczego nie podlegają zwolnieniu z VAT.

W związku z wejściem polskiego ładu ustawodawca po spełnieniu odpowiednich warunków umożliwił opodatkowanie usług finansowych - czyli podatnik może zrezygnować ze zwolnienia od podatku usług finansowych świadczonych na rzecz podatników i wybrać ich opodatkowanie, pod warunkiem że:

- jest zarejestrowany jako podatnik VAT czynny;

- złoży naczelnikowi urzędu skarbowego pisemne zawiadomienie o wyborze opodatkowania tych usług przed początkiem okresu rozliczeniowego, od którego rezygnuje ze zwolnienia.

Przy czym warto mieć na względzie, że w sytuacji gdy podatnik skorzysta z tej możliwości to wówczas z opodatkowania usług finansowych będzie mógł zrezygnować wcześniej niż po upływie 2 lat, licząc od początku okresu rozliczeniowego, od którego wybrał opodatkowanie objętych przepisem usług. Wówczas w celu rezygnacji podatnik zobowiązany jest złożyć do naczelnika urzędu skarbowego pisemnego zawiadomienia o rezygnacji z opodatkowania, przed początkiem okresu rozliczeniowego, od którego ponownie będzie się korzystać ze zwolnienia.

Usługi zwolnione z VAT - ustawienia w systemie wFirma.pl

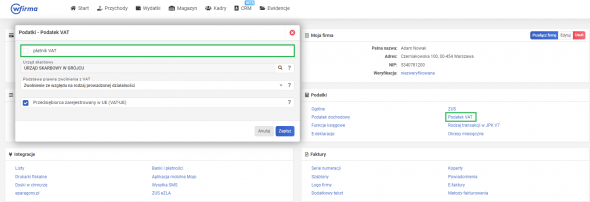

Przedsiębiorcy, którzy korzystają ze zwolnienia przedmiotowego, powinni dokonać odpowiednich ustawień w systemie. W tym celu należy przejść do zakładki: USTAWIENIA » PODATKI » PODATEK VAT, gdzie konieczne jest odznaczenie okna PŁATNIK VAT. Następnie należy wskazać podstawę zwolnienia. W tym przypadku będzie to ZWOLNIENIE ZE WZGLĘDU NA RODZAJ WYKONYWANEJ DZIAŁALNOŚCI (art. 43 ust. 1 ustawy o VAT).

Usługi zwolnione z VAT a wystawienie faktury w systemie wFirma.pl

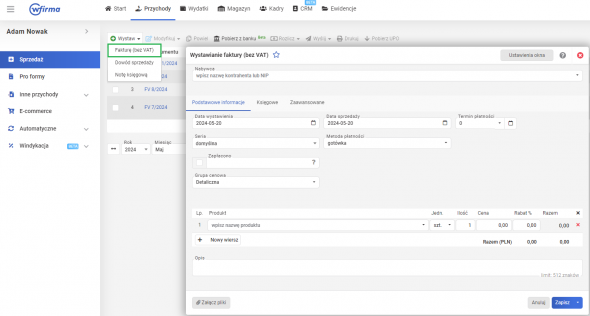

Aby wystawić fakturę sprzedaży związaną ze świadczeniem usług zwolnionych z VAT w systemie wFirma.pl, należy skorzystać z zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ (bez VAT). Następnie w pojawiającym się oknie należy uzupełnić wymagane pola i zapisać. Dokument trafi do KPiR w kolumnie 7 - sprzedaż towarów i usług.

Usługi zwolnione i opodatkowane, czyli sprzedaż mieszana

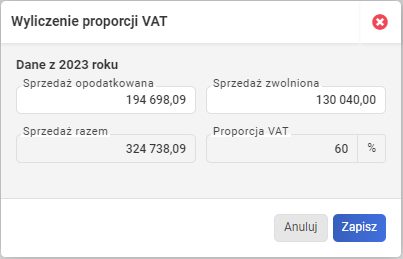

Niejednokrotnie przedsiębiorcy oprócz świadczenia usług zwolnionych z VAT dodatkowo świadczą również usługi opodatkowane. W takiej sytuacji dokonuje się odpowiedniej selekcji wydatków na te związane z działalnością zwolnioną i opodatkowaną. Natomiast jeżeli nie jest możliwe jednoznaczne przypisanie danego wydatku do rodzaju prowadzonej działalności (np. gdy wydatek związany jest zarówno z działalnością zwolnioną, jak i opodatkowaną), konieczne jest zastosowanie odpowiedniej proporcji. W tym celu należy wyliczyć stosunek czynności opodatkowanych do czynności zwolnionych (zgodnie z obrotem osiągniętym w roku poprzedzającym rok podatkowy w odniesieniu do roku, dla którego ustalana jest proporcja) i na podstawie wyliczonego wskaźnika obliczać kwotę opodatkowania przy sprzedaży mieszanej.

Sprzedaż mieszana a system wFirma.pl

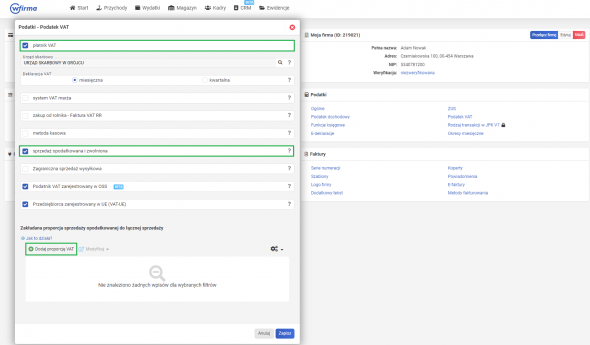

Aby w systemie włączyć sprzedaż mieszaną, należy skorzystać z zakładki: USTAWIENIA » PODATKI » PODATEK VAT, gdzie należy zaznaczyć opcję PŁATNIK VAT oraz SPRZEDAŻ ZWOLNIONA I OPODATKOWANA.

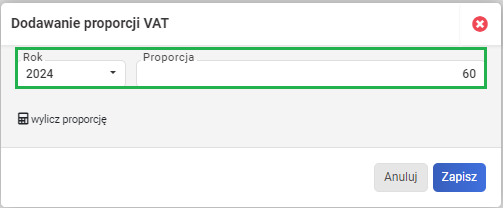

Następnie należy dodać proporcję VAT, klikając w opcję DODAJ PROPORCJĘ. Można dodać proporcję ręcznie poprzez procentowy wpis

lub skorzystać z opcji WYLICZ PROPORCJĘ, przy czym funkcja ta zadziała w sytuacji, gdy księgowość przez cały poprzedni rok prowadzona była w systemie wFirma.