Prowadząc działalność gospodarczą polegającą na sprzedaży towarów, przedsiębiorcy nie muszą ograniczać się wyłącznie do sprzedaży na rynku krajowym. Mogą sprzedawać swoje towary również na rzecz osób prywatnych z innych krajów UE i spoza UE w ramach tzw. sprzedaży wysyłkowej. Od 1 lipca 2021 roku sprzedaż ta określana jest jako wewnątrzwspólnotowa sprzedaż towarów na odległość, tzw. WSTO. Jakie warunki muszą być spełnione, aby transakcja mogła być określana jako WSTO oraz jak na gruncie podatku VAT należy rozliczyć taką sprzedaż?

Czym jest WSTO?

WSTO, czyli wewnątrzwspólnotowa sprzedaż towarów na odległość, to nic innego, jak sprzedaż wysyłkowa towarów na rzecz osób prywatnych z innych krajów UE. Od 1 lipca 2021 roku pojęcie to zastąpiło dotychczas obowiązujące definicje sprzedaży wysyłkowej z terytorium i na terytorium kraju. Zgodnie z art. 2 pkt 22a ustawy o VAT, aby można było mówić o WSTO, muszą być spełnione 4 warunki:

sprzedawane towary są wysyłane lub transportowane przez dostawcę lub na jego rzecz przez osobę trzecią (również gdy dostawca pośrednio uczestniczy w ich wysyłce lub transporcie),

wysyłka bądź transport rozpoczyna się z terytorium jednego kraju UE i kończy na terytorium innego państwa UE,

przedmiotem sprzedaży nie są:

nowe środki transportu lub

towary wymagające instalowania albo montażu z próbnym uruchomieniem bądź bez niego,

nabywcą jest:

podatnik podatku od towarów i usług lub osoba prawna niebędąca podatnikiem podatku od towarów i usług, który nie ma obowiązku rozliczania wewnątrzwspólnotowego nabycia towarów, tj. WNT (w tym również nietransakcyjnego WNT) – czyli firma, która nie ma obowiązku rozliczania WNT lub

podmiot niebędący podatnikiem, np. osoba prywatna nieprowadząca działalności.

Przykład 1.

Pan Jan prowadzi sprzedaż towarów na rzecz osób prywatnych i firm z Polski i Niemiec. Podpisał umowę z firmą kurierską, która dostarcza zamówiony towar do nabywców. Czy każda dokonana sprzedaż wysyłkowa będzie traktowana jako WSTO?

Nie, ponieważ nie każda transakcja spełnia warunki do wewnątrzwspólnotowej sprzedaży towarów na odległość:

- Sprzedaż wysyłkowa na rzecz firm i osób prywatnych z Polski nie spełnia warunku zakończenia dostawy na terytorium innego kraju UE niż Polska.

- Sprzedaż wysyłkowa na rzecz firmy z innego kraju UE jest co prawda transakcją wewnątrzwspólnotową, ale nabywca w tym przypadku ma obowiązek rozpoznania WNT.

- Sprzedaż wysyłkowa na rzecz osób prywatnych z innych krajów UE spełnia warunki WSTO, ponieważ nabywca nie ma obowiązku rozliczenia WNT, a sprzedawane towary są transportowane pomiędzy różnymi krajami UE.

Przykład 2.

Pani Danuta prowadzi sprzedaż maszyn wraz z montażem na rzecz osób prywatnych z Czech. W celu transportu maszyn do klienta pani Danuta korzysta z usług firmy transportowej. Czy taka transakcja będzie traktowana jako WSTO?

Nie, pomimo tego, że nabywcą jest osoba prywatna, a towar transportowany jest na terytorium innego kraju UE, sprzedawana maszyna wymaga montażu i instalacji, co wyklucza możliwość do potraktowania sprzedaży jako WSTO.

Kiedy warunek transportu towarów w ramach WSTO jest spełniony?

Nie każdy transport lub dostawa spełnia warunki umożliwiające rozpoznanie WSTO. Aby było to możliwe, sprzedawca musi bezpośrednio lub pośrednio uczestniczyć w takim transporcie. Sprzedawcę uznaje się za uczestniczącego pośrednio w dostawie gdy:

- zleca osobie trzeciej dostawę lub transport sprzedawanych towarów,

- ponosi całkowitą lub częściową odpowiedzialność za dostarczenie towarów do nabywcy przez osobę trzecią,

- nie organizuje transportu bezpośrednio, ale wystawia nabywcy fakturę i pobiera od niego opłatę za wysyłkę lub transport, który organizowany jest przez osobę trzecią,

- reklamuje nabywcy usługi osoby trzeciej odpowiedzialnej za transport lub dostawę towarów bądź umożliwia nabywcy kontakt z takim podmiotem.

„Towarów nie uważa się jednak za wysłane lub przetransportowane przez dostawcę lub na jego rzecz, w przypadku gdy nabywca transportuje te towary samodzielnie lub z udziałem osoby trzeciej organizuje dostarczanie tych towarów, a dostawca nie bierze udziału bezpośrednio ani pośrednio w organizacji lub pomocy w organizacji wysyłki lub transportu tych towarów”.

Przykład 3.

Pan Łukasz sprzedaje towary na rzecz konsumentów z innych krajów UE. Do każdej dostawy doliczany jest koszt transportu. Czy taka sprzedaż będzie traktowana jako wewnątrzwspólnotowa sprzedaż towarów na odległość?

Tak, ponieważ pan Łukasz uczestniczy w dostawie towarów, pobierając opłatę za transport od nabywcy. Pan Łukasz nie ma obowiązku dostarczania sprzedawanych towarów własnymi środkami transportu. Może zlecić taką wysyłkę firmie transportowej bądź kurierskiej.

Przykład 4.

Pan Aleksander sprzedaje towary poprzez stronę internetową. Klienci mogą odebrać towar osobiście w siedzibie jego firmy, aby nie został doliczony dodatkowy koszt transportu. Czy sprzedając towar osobie prywatnej z UE, która odbierze towar osobiście, ma miejsce WSTO?

Nie, warunkiem do uznania transakcji za WSTO jest to, aby sprzedawca pośrednio lub bezpośrednio uczestniczył w dostawie bądź transporcie sprzedawanych towarów.

Dowody potwierdzające dokonanie dostawy w ramach WSTO na terytorium innego kraju UE

Aby dostawa była uznana za dokonaną w ramach WSTO, to przed upływem terminu do złożenia deklaracji podatkowej za okres, w którym sprzedaż miała miejsce, sprzedawca musi posiadać dowody potwierdzające dostarczenie towarów do nabywcy na terytorium innego kraju UE. W art. 22a ust. 8 i 9 ustawy o VAT znajduje się otwarty katalog, który potwierdza dostarczenie towarów, m.in.:

- dokumenty przewozowe otrzymane od przewoźnika (spedytora) odpowiedzialnego za wywóz towarów z terytorium kraju – w przypadku gdy przewóz towarów jest zlecany przez sprzedawcę przewoźnikowi (spedytorowi),

- dokumenty potwierdzające odbiór towarów poza terytorium kraju – jeżeli dokumenty te łącznie potwierdzają dostarczenie towarów do nabywcy na terytorium państwa członkowskiego zakończenia wysyłki lub transportu towarów,

- korespondencja handlowa z nabywcą, w tym jego zamówienie,

- dokument potwierdzający zapłatę za towar, a w przypadku gdy dostawa ma charakter nieodpłatny lub zobowiązanie jest realizowane w innej formie – inny dokument stwierdzający wygaśnięcie zobowiązania.

Jeżeli z posiadanych dokumentów nie wynika jednoznacznie, że towar został dostarczony na terytorium innego kraju UE do nabywcy, to transakcja taka nie jest wykazywana w rejestrze VAT OSS w okresie rozliczeniowym, w którym miała miejsce sprzedaż, lecz w okresie kolejnym. Jeżeli w tym kolejnym okresie sprzedawca również nie będzie posiadał wymaganych dokumentów, to transakcję wykazuje się jako sprzedaż krajową, a więc należy opodatkować ją polską stawką podatku VAT i ująć w zwykłym rejestrze VAT sprzedaży.

Jak ustalić miejsce opodatkowania przy WSTO?

Aby ustalić właściwy sposób opodatkowania wewnątrzwspólnotowej dostawy towarów na odległość, należy zweryfikować miejsce dostawy. Według zasady ogólnej miejscem dostawy towarów w ramach WSTO jest to, w którym towary znajdują się w momencie zakończenia wysyłki lub transportu do nabywcy. Od tej zasady ustawodawca wprowadził wyjątek, który jest udogodnieniem dla sprzedawców. Mianowicie obowiązuje limit sprzedaży, do momentu przekroczenia którego sprzedaż traktowana jest jak transakcja krajowa, a więc opodatkowana w Polsce, a po przekroczeniu limitu jako WSTO opodatkowane w kraju, w którym zakończył się transport.

Z wyżej wspomnianego udogodnienia może skorzystać sprzedawca, który zgodnie z art. 22a ust. 1 ustawy o VAT:

- posiada siedzibę działalności gospodarczej, a w razie jej braku – stałe miejsce zamieszkania lub zwykłe miejsce pobytu, tylko na terytorium jednego kraju UE,

- towary są wysyłane lub transportowane na terytorium kraju UE innego niż kraj siedziby lub miejsca zamieszkania,

- suma całkowitej wartości dostaw towarów wysyłanych lub transportowanych do innych krajów UE oraz całkowitej wartości usług telekomunikacyjnych, nadawczych i elektronicznych nie przekroczyła w trakcie roku podatkowego ani w poprzednim roku podatkowym kwoty 10 000 euro.

Przykład 5.

Pani Emilia posiada siedzibę swojej firmy w Polsce i prowadzi sprzedaż wysyłkową towarów na rzecz osób prywatnych z innych krajów UE. Całkowita wartość sprzedaży w 2023 roku na rzecz osób prywatnych z innych krajów UE to 20 000 zł, a w pierwszym kwartale 2024 roku 15 000 zł. Jak pani Emilia powinna opodatkować sprzedaż wysyłkową towarów?

Z racji tego, że pani Emilia posiada siedzibę działalności w Polsce, wysyła towary do nabywców na terytorium innych państw UE, a wartość tej sprzedaży ani w 2023 roku, ani w 2024 nie przekroczyła limitu 42 000 zł, transakcje podlegają opodatkowaniu w Polsce, czyli są traktowane jak sprzedaż krajowa opodatkowana polskim podatkiem VAT.

Jak wystawiać faktury dokonując WSTO w ramach VAT OSS?

W systemie wFirma.pl możliwe jest dokonanie zgłoszenia rejestracyjnego do VAT OSS, jak również wystawianie faktur w ramach tej procedury i prowadzenie rejestru VAT OSS, a po zakończonym kwartale wysyłka deklaracji VIU-D. Użytkownicy systemu mogą również nie decydować się na rejestrację do VAT OSS i w momencie przekroczenia limitu dokonać rejestracji do VAT w danym kraju UE oraz wystawiać faktury z zagraniczną stawką VAT, prowadząc rejestr VAT sprzedaży wysyłkowej.

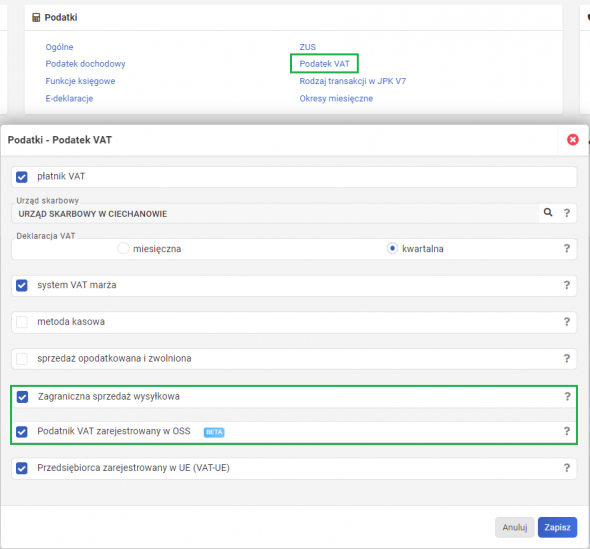

W obu przypadkach należy przejść do zakładki: USTAWIENIA » PODATKI » PODATEK VAT i zaznaczyć opcję:

- PODATNIK VAT ZAREJESTROWANY W OSS i ZAGRANICZNA SPRZEDAŻ WYSYŁKOWA – jeżeli podatnik dokonuje WSTO w ramach procedury VAT OSS.

- ZAGRANICZNA SPRZEDAŻ WYSYŁKOWA – jeżeli podatnik dokonał rejestracji do VAT w innym kraju UE i rezygnuje z procedury VAT OSS.

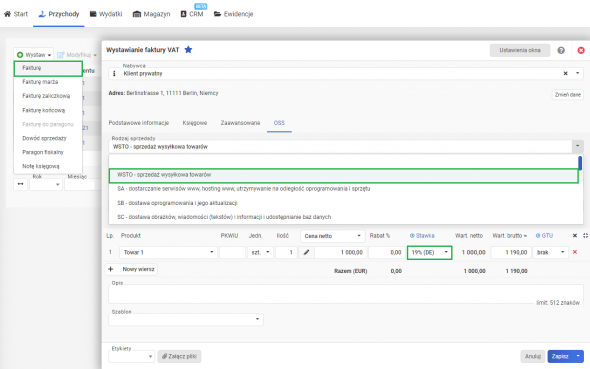

W celu wystawienia faktury w ramach procedury VAT OSS należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, wybrać nabywcę, czyli osobę prywatną z innego kraju UE, a następnie zastosować zagraniczną stawkę VAT właściwą dla kraju nabywcy. Dzięki temu pojawi się dodatkowa podzakładka OSS, w której należy wybrać rodzaj sprzedaży – WSTO – sprzedaż wysyłkowa towarów.

Tak wystawiona faktura zostanie ujęta w rejestrze VAT OSS w zakładce: EWIDENCJE » REJ. SPRZEDAŻY OSS. Na podstawie danych, które znajdują się w rejestrze sprzedaży, VAT OSS zostanie wygenerowana deklaracja VIU-DO.