Coraz częściej na rynku można spotkać oferty dotyczące sprzedaży miejsc postojowych. W związku z tym pojawia się pytanie, czy zakup miejsca postojowego przez firmę może podlegać amortyzacji. Jaka część wydatku może stanowić koszt uzyskania przychodu oraz jaka część podatku VAT podlega odliczeniu w świetle nowych przepisów dotyczących samochodów osobowych?

Na czym polega amortyzacja i kiedy może być stosowana?

Amortyzacja to stopniowe zużywanie się składnika majątku, które polega na rozłożeniu w czasie kosztów związanych z jego nabyciem na kolejne miesiące użytkowania w działalności. Amortyzacja dotyczy wyłącznie środków trwałych. Na mocy art. 22a ust. 1 ustawy o PIT środkami trwałymi są:

- budowle, budynki oraz lokale będące odrębną własnością;

- maszyny, urządzenia i środki transportu;

- inne przedmioty.

Jednocześnie powinny one spełniać dodatkowe warunki:

- stanowić własność lub współwłasność podatnika,

- być nabyte lub wytworzone we własnym zakresie,

- być kompletne i zdatne do użytku w dniu przyjęcia do używania,

- przewidywany okres ich używania powinien wynosić powyżej roku,

- być wykorzystywane przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddane do używania na podstawie umowy najmu, dzierżawy lub umowy określonej w art. 23a pkt 1.

Dodatkowo każdy środek trwały powinien zostać przypisany do konkretnego numeru Klasyfikacji Środków Trwałych (KŚT), na którego podstawie ustalana jest m.in. stawka odpisu amortyzacyjnego danego składnika majątku.

Środek trwały można amortyzować, stosując jedną z trzech metod amortyzacji:

- liniową,

- degresywną,

- naturalną.

Wybór odpowiedniej metody amortyzacji uzależniony jest jednak od rodzaju środka trwałego, na którego podstawie określane jest odpowiednie KŚT (Klasyfikacja Środków Trwałych).

Miejsce postojowe jako odrębny środek trwały

W przypadku, gdy przedsiębiorca dokona zakupu miejsca postojowego w garażu podziemnym, finalnie nabywa on udział w lokalu niemieszkalnym (hali garażowej). Co do zasady miejsce postojowe posiadające własną księgę wieczystą uznawane jest za odrębny środek trwały. Takie stanowisko potwierdza interpretacja indywidualna z 29 lipca 2019 r., sygn. 0111-KDIB2-2.4014.107.2019.2.SK

„[…] Wnioskodawca kupił udział w ½ miejsca parkingowego – odrębnej nieruchomości niemieszkalnej do parkowania samochodu osobowego znajdującego się w środkach trwałych jego firmy. Odnosząc powyższe do przepisów prawa podatkowego, należy stwierdzić, że miejsce postojowe, stanowiące odrębny od lokalu mieszkalnego przedmiot nabycia, którego Wnioskodawca jest właścicielem w ½ części, wykorzystywane w działalności gospodarczej może stanowić środek trwały. Zatem kosztami uzyskania przychodów będą odpisy amortyzacyjne dokonywane od wartości początkowej tego miejsca parkingowego. Przy czym – odpisy amortyzacyjne stanowić będą koszty uzyskania przychodów prowadzonej działalności gospodarczej w części, w jakiej Wnioskodawca jest jego właścicielem”.

Dla tego typu środków trwałych, tj. podziemnych garaży i zadaszonych parkingów, właściwą stawką KŚT jest 102, natomiast maksymalna stawka amortyzacji wynosi 4,5%. Zakup miejsca postojowego w hali stanowiącej odrębny lokal wolnostojący może wiązać się z koniecznością zastosowania stawki amortyzacji przewidzianej dla lokali niemieszkalnych, tj. 2,5%.

Miejsce postojowe jako integralna część budynku

Jeżeli zakupione miejsce postojowe stanowi integralną część budynku, co oznacza, że jest ono pomieszczeniem przynależnym do lokalu mieszkalnego lub niemieszkalnego i w związku z tym nie posiada osobnej księgi wieczystej, wówczas miejsce postojowe amortyzowane jest łącznie z zakupionym budynkiem jako jego integralna część. Zatem odpowiednią stawką amortyzacji będzie właściwa stawka przeznaczona dla lokalu mieszkalnego lub lokalu niemieszkalnego zgodnie z jego rodzajem.

Zakup miejsca postojowego w świetle nowych przepisów dotyczących samochodów osobowych

Od stycznia 2019 r. zostały wprowadzone zmiany w sposobie rozliczania samochodów osobowych, które dotyczą m.in.:

- podwyższenia limitu amortyzacji samochodów osobowych do 150 tys. zł;

- ograniczenia możliwości księgowania wydatków eksploatacyjnych związanych z pojazdami stanowiącymi firmowe środki trwałe w kosztach do 75% (użytek prywatno-firmowy).

Nowe zasady amortyzacji samochodów osobowych obowiązują z uwagi na zmianę art. 23 ust. 1 pkt 4 ustawy o PIT, w myśl którego:

„Nie uważa się za koszt uzyskania przychodu odpisów z tytułu zużycia samochodu osobowego, dokonywanych według zasad określonych w art. 22a–22o, w części ustalonej od wartości samochodu przewyższającej kwotę:

- 225 000 zł – w przypadku samochodu osobowego będącego pojazdem elektrycznym w rozumieniu art. 2 pkt 12 ustawy z dnia 11 stycznia 2018 r. o elektromobilności i paliwach alternatywnych (Dz. U. poz. 317 i 1356),

- 150 000 zł – w przypadku pozostałych samochodów osobowych”.

Powyższy przepis odnosi się jedynie do amortyzacji samego samochodu, co oznacza, że amortyzacja miejsca postojowego może odbywać się bez ograniczeń.

Na gruncie VAT wysokość odliczenia podatku naliczonego przy zakupie miejsca postojowego uzależniona jest od sposobu wykorzystywania pojazdu, dla którego to miejsce zostało zakupione. Dla firmowych samochodów osobowych użytkowanych:

- prywatnie i służbowo – przysługuje 50% odliczenia VAT,

- wyłącznie w działalności – przysługuje 100% odliczenia VAT.

W związku z powyższym, przy dokonaniu nabycia miejsca postojowego dla samochodu wykorzystywanego prywatnie i służbowo, podatnikowi będzie przysługiwało odliczenie 50% VAT z faktury zakupu. Takie stanowisko potwierdza Interpretacja indywidualna Dyrektora Izby Skarbowej w Warszawie z 14 grudnia 2016 r., sygn. 1462-IPPP3.4512.768.2016.1.JF:

„Odnosząc się do powyższego należy stwierdzić, że skoro Wnioskodawca nabywa miejsce postojowe dla samochodu osobowego będącego w leasingu operacyjnym, od którego odlicza 50% kwoty podatku naliczonego (tym samym stosuje art. 86a ust. 2 pkt 2 ustawy), to dla odliczenia podatku naliczonego przy nabyciu miejsca postojowego związanego z używaniem tego samego samochodu posiada prawo do zastosowania art. 86a ust. 2 pkt 3 ustawy i odliczenia wyłącznie 50% kwoty podatku naliczonego”.

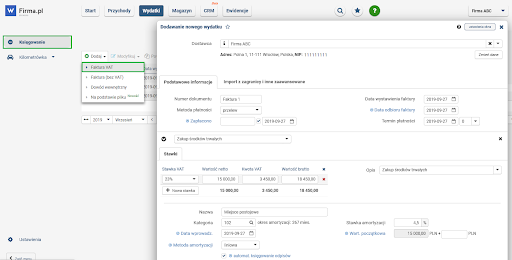

Księgowanie zakupu miejsca postojowego w systemie wFirma.pl

Zakup miejsca postojowego, które stanowi odrębny środek trwały, w systemie wfirma.pl należy zaksięgować poprzez zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT / FAKTURA (BEZ VAT) » MAJĄTEK TRWAŁY » ZAKUP ŚRODKÓW TRWAŁYCH. W wyświetlonym oknie należy uzupełnić wymagane dane.

Po zapisaniu wydatku plan amortyzacji będzie dostępny w zakładce EWIDENCJE » ŚRODKI TRWAŁE, po kliknięciu na nazwę danego środka trwałego i wybraniu w nowo otwartym oknie zakładki PLAN AMORTYZACJI. Szczegółowe informacje na temat księgowania wyjaśnia artykuł: Zakup środków trwałych