Minimalne wynagrodzenie za pracę w 2026 roku wynosi 4806 zł brutto. Oznacza to, że jest to najniższe możliwe wynagrodzenie, jakie pracodawca może wypłacić pracownikowi zatrudnionemu na umowę o pracę na cały etat. Ile “na rękę” dostanie pracownik? Okazuje się, że dla wielu odpowiedź nie będzie łatwa. Bowiem wielu Polaków nie potrafi wyjaśnić, czym różni się wynagrodzenie brutto od wynagrodzenia netto. Dlatego postanowiliśmy to wyjaśnić w niniejszym artykule. Wypłata brutto oraz netto - poznaj różnice.

Co składa się na wynagrodzenie brutto?

Całkowity koszt zatrudnienia pracownika, jaki ponosi pracodawca, to wynagrodzenie brutto oraz składki ZUS obciążające pracodawcę. Oba rodzaje należności są kosztem uzyskania przychodu przedsiębiorstwa. Składki ZUS są potrącane z wynagrodzenia pracownika jak również z kieszeni przedsiębiorcy. W praktyce musi pokrywać je przedsiębiorca, to on jest odpowiedzialny za uregulowanie należności, pracownik nie może uniknąć płacenia podatków, składek, czy wpłat na PPK. Na umowie o pracę pracownik ma podane zarobki brutto a kwota, którą dostaje na konto jest dużo niższa. Gdzie znikają nasze pieniądze? Pracodawca zobowiązany jest odprowadzać od naszej pensji składki na:

- ubezpieczenie społeczne,

- ubezpieczenie zdrowotne,

- podatek dochodowy,

- wpłaty na PPK.

Wartość potrącanych składek określa poniższa tabela:

Rodzaj składki | Stopy procentowe | Pokrywa pracownik | Pokrywa pracodawca |

na ubezpieczenie wypadkowe | 1,67% | - | 1,67% |

na ubezpieczenie chorobowe | 2,45% | 2,45% | - |

na ubezpieczenie rentowe | 8,00% | 1,5% | 6,5% |

na ubezpieczenie emerytalne | 19,52% | 9,76% | 9,76% |

na Fundusz Pracy | 2,45% | - | 2,45% |

na FGŚP | 0,1% | - | 0,1% |

Zróżnicowanie stóp procentowych regulują przepisy o ubezpieczeniu społecznym z tytułu wypadków przy pracy i chorób zawodowych.

Jak obliczyć składkę zdrowotną?

Aby odpowiedzieć sobie na pytanie jak obliczyć pensję netto, należy od wynagrodzenia brutto należy odjąć także składkę na ubezpieczenie zdrowotne. Składka zdrowotna wynosi 9%, oblicza się ją od pensji pomniejszonej o składki na ubezpieczenia społeczne.

Od tej zasady jest wyjątek. Jeśli obliczona składka byłaby większa od zaliczki na podatek dochodowy, należy ją obniżyć do wysokości zaliczki. Zgodnie z art. 83 ust. 1 ustawy o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych, w momencie gdy składka zdrowotna obliczona przez płatnika jest wyższa od obliczonego podatku, składkę obliczoną obniża się do wysokości zaliczki na podatek odliczonej wg zasad obowiązujących na dzień 31.12.2021 roku. Dzieje się tak w przypadku pracowników o niewielkich dochodach.

Wynagrodzenie pracownika zatrudnionego na część etatu wynosi 900,00 zł brutto, ile wyniesie składka zdrowotna?

- zaliczka na podatek dochodowy wg. przepisów z 31.12.2021 r. wyniosła 45,83 zł,

- obliczamy składkę zdrowotną dla 9% - 69,89 zł - składka przekroczyła zaliczkę na podatek dochodowy, zmniejszamy do wartości zaliczki, czyli 45,83 zł,

Obliczanie wpłat na PPK

W przypadku PPK wpłaty są finansowane również przez pracownika i pracodawcę. Wpłaty na PPK można dokonywać w stawce podstawowej, ale obie strony mogą zadeklarować również chęć dokonywania wpłat dodatkowych. Wysokość wpłat przedstawia poniższa tabela.

Obowiązkowe | Dobrowolne | Razem | |

Pracownik | 2% | maks. 2% | maks. 4% |

Pracodawca | 1,5% | maks. 2,5% | maks. 4% |

Przy czym osoby, których wynagrodzenie nie przekracza 1,2-krotności minimalnego wynagrodzenia, mają możliwość obniżenia wpłaty podstawowej do 0,5% wynagrodzenia.

Przykład 2.

Pan Mirosław otrzymuje wynagrodzenie brutto w wysokości 5 000,00 zł. Pracodawca zgłosił go do PPK - pracownik chce oprócz wpłat podstawowych uiszczać również składkę dobrowolnie w wysokości 1%. Ile wyniosą składki na PPK Pana Mirosława?

- podstawowa składka finansowana przez pracownika (2%): 100,00 zł

- dodatkowa składka finansowana przez pracownika (1%): 50,00 zł

- podstawowa składka finansowana przez pracodawcę (1,5%): 75,00 zł.

Z wynagrodzenia pracownika powinno zostać potrącone 150,00 zł oraz podatek wynikający ze wpłat pracodawcy. Dodatkowym kosztem zwiększającym całkowity koszt zatrudnienia jest 75 zł.

Jak obliczyć zaliczkę na podatek dochodowy w 2026 roku?

Od 1 stycznia 2023 r. znacznie zmieniły się przepisy dotyczące obliczania zaliczki na podatek za pracowników. Pracownicy mogą podzielić kwotę zmieniającą podatek maksymalnie miedzy 3 płatników:

- 300,00 zł (1 płatnik),

- 150,00 zł (2 płatników),

- 100,00 zł (3 płatników).

Dodatkowo pracownik zatrudniony na podstawie umowy o pracę może złożyć wniosek o niepobieranie zaliczki na podatek, jeśli jego przychody w ciągu roku nie przekroczą 30 tys. zł.

Aby obliczyć ile wyniesie zaliczka na podatek dochodowy, należy:

Od wynagrodzenia brutto odjąć składki na ubezpieczenia społeczne,

następnie od uzyskanej kwoty odjąć koszt uzyskania przychodów:

- jeśli pracownik mieszka w miejscowości zakładu pracy - wynoszą one 250,00 zł,

- jeśli pracownik mieszka poza miejscowością zakładu pracy - wynosi one 300,00 zł,kwotę zaokrągla się do pełnych złotych - jest to podstawa do obliczenia podatku dochodowego,

podstawę do obliczenia podatku dochodowego należy przemnożyć przez 12% lub 32% w zależności od progu podatkowego,

następnie odjąć kwotę wolną od podatku - tylko, gdy pracownik podpisał oświadczenie PIT-2 i zaokrąglić wynik do pełnych złotych.

- którzy nie ukończyli 26 roku życia

- są rodzicami co najmniej czworga dzieci

- którzy osiągnęli wiek emerytalny, jednak zdecydowali się na rezygnację z emerytury i kontynuację zatrudnienia

- powracający na stałe do Polski po co najmniej 3 letnim zamieszaniu i pracy za granicą.

Schemat wyliczenia wynagrodzenia w 2026 roku

Aby lepiej wytłumaczyć sposób wyliczania wynagrodzeń, warto przeanalizować poniższy schemat.

Przykład 3.

W umowie pracownika podane jest wynagrodzenie 7 000,00 zł brutto. Ile naprawdę dostanie na rękę jeśli nie jest uczestnikiem PPK i nie korzysta ze zwolnienia z PIT, natomiast korzysta z pełnej kwoty zmniejszającej podatek (300 zł)?

Wynagrodzenie brutto 7000 zł będzie dzielić się następująco:

Podstawa ubezpieczenia zdrowotnego | 6040,30 zł |

Koszty uzyskania przychodu | 250 zł |

Podstawa opodatkowania | 5790 zł |

Podatek | 394,80 zł ∼ 395 zł |

Ubezpieczenie Emerytalne (pracownik) | 683,20 zł |

Ubezpieczenie Rentowe (pracownik) | 105 zł |

Ubezpieczenie Chorobowe (pracownik) | 171,50 zł |

Ubezpieczenie Zdrowotne | 543,63 zł |

Ubezpieczenie Emerytalne (pracodawca) | 683,20 zł |

Ubezpieczenie Rentowe (pracodawca) | 455 zł |

Ubezpieczenie Wypadkowe (pracodawca) | 116,90 zł |

Ubezpieczenie na Fundusz Pracy (pracodawca) | 171,50 zł |

Ubezpieczenie na FGŚP (pracodawca) | 7,20 zł |

Oznacza to, że całkowity koszt jaki ponosi pracodawca zatrudniający tego pracownika, wynosi 8433,60 zł. Wypłata netto, czyli wynagrodzenie które wpłynie na konto pracownika, wyniesie 5101,67 zł.

Powyższy schemat wyliczeń pozwala na ustalenie:

- brutto ile to netto, oraz

- netto ile to brutto

Warto zaznaczyć, że w skład wynagrodzenia brutto wchodzą także wszystkie:

- premie,

- dodatki,

- nadgodziny,

- wynagrodzenie chorobowe,

- ekwiwalent za urlop.

Jednocześnie trzeba pamiętać, iż:

- odprawy rentowe i emerytalne,

- diety i zwrot kosztów podróży służbowej,

- nagrody jubileuszowe,

- odprawy

nie podlegają oskładkowaniu.

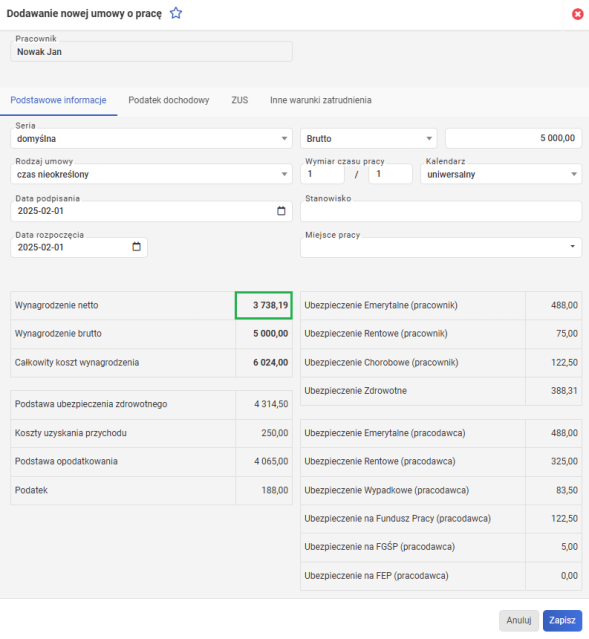

Wyliczanie wynagrodzeń w systemie wFirma

System wFirma podczas tworzenia listy płac kontroluje czy pracownicy, dla których naliczone zostanie wynagrodzenie, mają odpowiednio zaznaczone ustawienia dotyczące naliczania składek na Fundusz Pracy i Fundusz Gwarantowanych Świadczeń Pracowniczych, w odniesieniu do wieku pracownika. Jeżeli zostaną wykryte nieprawidłowości system, przed wygenerowaniem listy płac, poinformuje użytkownika następującym komunikatem o zaistniałej sytuacji. Podczas dodawania umowy system podpowiada jaka będzie kwota na rękę dla pracownika oraz koszt całkowity.

W systemie istnieje możliwość także możliwość ręcznej edycji poszczególnych pozycji listy płac oraz możliwe jest automatyczne księgowanie wypłacanych wynagrodzeń.