Aktualnie pełna nazwa formularza PIT-2 to „Oświadczenia/Wnioski podatnika dla celów obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych”. W tym dokumencie jest znacznie rozszerzony zakres informacji podawanych przez podatnika. Poniżej szczegółowo omawiamy, kiedy i kto może złożyć PIT-2 płatnikowi podatku.

PIT 2 (9) w 2026 r. – wzór do pobrania

Zaliczka na podatek dochodowy

Każdy pracodawca zobowiązany jest do pobierania z wynagrodzenia pracownika zaliczki na podatek dochodowy od osób fizycznych. Pobierana jest ona od osób, które uzyskują przychody:

- ze stosunku pracy;

- ze spółdzielczego stosunku pracy;

- ze stosunku służbowego;

- z pracy nakładczej;

- z wypłaty z tytułu udziału w nadwyżce bilansowej;

- z zasiłków pieniężnych z ubezpieczenia społecznego wypłacanych przez zakłady pracy;

ale także:

- z umów cywilnoprawnych (umowa zlecenie, umowa o dzieło);

- z kontraktów menedżerskich;

- z umów o zarządzanie (członkowie zarządu).

Zaliczka na podatek dochodowy wynosi:

- 12% dochodu uzyskanego w danym miesiącu – w przypadku dochodów, które od początku roku nie przekroczyły pierwszego progu podatkowego (120 000 zł);

- 32% dochodu uzyskanego w danym miesiącu – za miesiące następujące po miesiącu, w którym dochód od początku roku przekroczył górną granicę pierwszego progu podatkowego (art. 32 ust. 2 ustawy o PIT).

Kwota zmniejszająca podatek

Płatnik podatku (pracodawca) podczas ustalania wysokości zaliczki na podatek dochodowy może zastosować kwotę zmniejszającą podatek. Z kolei jej wysokość zależy od kwoty wolnej od podatku:

- kwota wolna od podatku wynosi: 30 000 zł;

- roczna kwota zmniejszająca podatek wynosi: 30 000 zł × 12% (skala podatkowa) = 3600 zł;

- miesięczna kwota zmniejszająca podatek wynosi: 3600 zł / 12 miesięcy = 300 zł miesięcznie.

Tym samym płatnik, ustalając kwotę zaliczki na podatek za pracownika, pomniejsza kwotę podatku o 1/12 kwoty zmniejszającej podatek, czyli o 300 zł.

PIT-2 w 2026 roku

PIT-2 nie bez powodu nosi nazwę „Oświadczenia/Wnioski podatnika dla celów obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych”. Na dokumencie tym podatnik może podać wszystkie informacje, które wpływają na prawidłowość ustalenia zaliczki na podatek dochodowy. A zatem przyjrzyjmy się bliżej wszystkim oświadczeniom i wnioskom zawartym w tym formularzu.

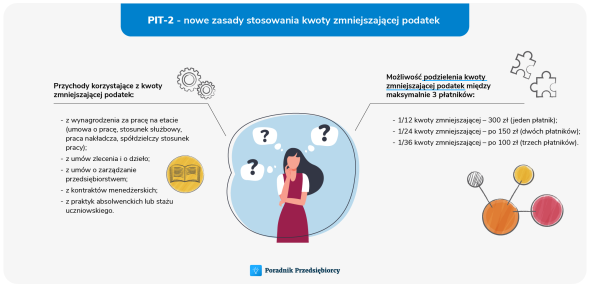

Zasady stosowania kwoty zmniejszająca podatek

Z kwoty zmniejszającej podatek mogą obecnie skorzystać podatnicy osiągający przychody np. z:

- wynagrodzenia za pracę na etacie (umowa o pracę, stosunek służbowy, praca nakładcza, spółdzielczy stosunek pracy);

- umów zlecenia i o dzieło;

- umów o zarządzanie przedsiębiorstwem;

- kontraktów menedżerskich;

- praw majątkowych;

- emerytury i renty z zagranicy (PIT-2A);

- praktyk absolwenckich lub stażu uczniowskiego (PIT-2A).

Kwota zmniejszająca podatek może być podzielona i wykorzystana u maksymalnie 3 płatników, czyli w maksymalnie 3 częściach:

- 1/12 kwoty zmniejszającej podatek – 300 zł (jeden płatnik);

- 1/24 kwoty zmniejszającej podatek – po 150 zł (dwóch płatników);

- 1/36 kwoty zmniejszającej podatek – po 100 zł (trzech płatników).

Przykład 1.

Ile wyniesie wynagrodzenie netto pracownika zatrudnionego w ramach umowy o pracę przy założeniu, że ta osoba:

- ukończyła 26. rok życia,

- nie jest uczestnikiem PPK,

- pracuje w miejscu zamieszkania,

- jej wynagrodzenie brutto wynosi: 6000 zł brutto,

- złożyła PIT-2 o stosowanie 1/24 ulgi podatkowej (150 zł)?

Zarobek: 6000,00 zł brutto

Suma składek społecznych: 6000,00 zł × 13,71% = 822,60 zł

Podstawa składki zdrowotnej: 6000,00 zł - (6000,00 zł × 13,71%) = 5177,40 zł

Składka zdrowotna: 5177,40 zł × 9% = 465,97 zł

Podstawa do opodatkowania: 6000 zł - (6000,00 zł × 13,71%) - 250,00 zł = 5177,40 zł - 250,00 zł (KUP) = 4927,40 zł, w zaokrągleniu 4927,00 zł

Zaliczka na podatek: 4927,00 zł × 12% - 150,00 zł (ulga podatkowa) = 441,24 zł, w zaokrągleniu 441,00 zł

Wynagrodzenie netto: 6000 zł – 822,60 zł (składki społeczne) - 465,97 zł (składka zdrowotna 9%) - 441,00 zł (zaliczka na podatek) = 4270,43 zł

Co ważne, płatnika składek należy rozumieć osobno dla każdego źródła przychodu.

Jeśli zatem pracownik posiada np. umowę o pracę i umowę zlecenie z tym samym pracodawcą i chce, aby od każdej umowy była stosowana ulga opodatkowania, pracownik powinien złożyć dwa oświadczenia PIT-2 (dla każdej umowy oddzielnie) z wybraną opcją stosowania kwoty zmniejszającej podatek w wymiarze 1/24 (150 zł).

Pozostałe oświadczenia i wnioski składane przez podatnika w PIT-2

Jak zostało wspomniane na początku, wzór PIT-2 (w wersji 9) zawiera wszystkie wnioski i oświadczenia podatnika, które mają wpływ na sposób ustalenia zaliczki na podatek dochodowy. Dane zawarte we wzorze dotyczą:

Blok C – Oświadczenia podatnika składanego płatnikowi w sprawie pomniejszenia o kwotę zmniejszającą podatek;

Blok D – Oświadczenia podatnika składanego płatnikowi w sprawie pomniejszenia o kwotę zmniejszającą podatek – dotyczy podatników, którzy mają przyznane prawo do emerytury lub renty;

Blok E – Oświadczenia podatnika składanego płatnikowi o zamiarze preferencyjnego opodatkowania dochodów (z małżonkiem / jako osoba samotnie wychowująca dziecko);

Blok F – Oświadczenia podatnika składanego zakładowi pracy w sprawie korzystania z podwyższonych pracowniczych kosztów uzyskania przychodów;

Blok G – Oświadczenia podatnika składanego płatnikowi w sprawie zwolnień, o których mowa w art. 21 ust. 1 pkt 152–154 ustawy, czyli:

ulga na powrót (art. 21 ust. 1 pkt 152) – zaznaczając tę opcję, należy podać lata, w których ulga może być stosowana (ulga ograniczona jest do 4 lat),

ulga dla rodzin 4+ (art. 21 ust. 1 pkt 153),

ulga dla pracujących seniorów (art. 21 ust. 1 pkt 154);

Blok H – Wniosku podatnika składanego płatnikowi o niestosowanie ulgi dla młodych lub pracowniczych kosztów uzyskania przychodów;

Blok I – Wniosku podatnika składanego płatnikowi o rezygnację ze stosowania 50-procentowych kosztów uzyskania przychodu;

Blok J – Wniosku podatnika składanego płatnikowi w sprawie niepobierania zaliczek w roku podatkowym.

PIT-2 w 2026 r. do kiedy należy złożyć?

PIT-2 jest składany najczęściej przed rozpoczęciem pracy u danego pracodawcy. Natomiast obecnie można złożyć ten formularz również w trakcie roku. Tym samym podatnik może go złożyć lub wycofać w dowolnym momencie roku. Po złożeniu wniosku pracodawcy (płatnikowi podatku) ma on obowiązek uwzględnić go najpóźniej w miesiącu kolejnym po miesiącu, w którym PIT-2 został złożony.

PIT- 2 obowiązuje do odwołania, co oznacza, że pracownik nie musi składać go ponownie. Żadne przepisy nie wymagają składania PIT-2 co roku. Oświadczenie złożone raz w danym zakładzie pracy obowiązuje nie tylko w aktualnym rok podatkowym, lecz także w następnych latach. Wyjątkiem jest oświadczenie w sprawie niepobierania zaliczek na podatek w danym roku – ten wniosek należy składać co roku.

Wystarczy w danej firmie raz złożyć PIT-2, aby obowiązywał on w danym roku podatkowym, a także w kolejnych. W przypadku zmiany stanu faktycznego zawartego w PIT-2 pracownik ma obowiązek poinformować o tym pracodawcę.

W jakiej formie złożyć PIT-2?

Omawiany wzór PIT-2 jest tylko przykładowym formularzem do składania oświadczeń i wniosków, który może być stosowany, ale nie musi. Oświadczenia mogą być składane przez podatnika w formie pisemnej lub elektronicznej, w zależności od sposobu przyjętego w danym zakładzie pracy.

Podatnik składa płatnikowi na piśmie albo w inny sposób przyjęty u danego płatnika oświadczenia i wnioski mające wpływ na obliczenie zaliczki – zapis ten oznacza, że oświadczenia pracownika mogą być składane np. w formie elektronicznej poprzez system kadrowo-płacowy.

Na kim ciąży odpowiedzialność za prawidłowość składania oświadczeń?

Wszystkie oświadczenia i wnioski zawarte w nowym formularzu PIT-2 dotyczą indywidualnej sytuacji podatnika. Płatnik, czyli pracodawca nie ma żadnych podstaw ani umocowań prawnych, aby weryfikować, czy składane przez podatnika informacje są prawdziwe. Tym samym powinien on ustalać zaliczki zgodnie z przyjętym od pracownika PIT-2.

Cała odpowiedzialność za prawidłowość składanych oświadczeń ciąży na podatniku. Jeśli ulegnie zmianie jego sytuacja, to na nim ciąży obowiązek zaktualizowania złożonych wcześniej wniosków/oświadczeń. Ewentualne błędy (świadomie popełnione lub nie) zostaną zweryfikowane przez urząd skarbowy przy rozliczeniu zeznania rocznego podatnika.

Działalność a PIT-2

Pracownik, który poza zatrudnieniem na etat zakłada własną działalność, co do zasady nie ma obowiązku informacyjnego względem pracodawcy. Czasami jednak powinien zastanowić się, czy wycofać złożony wcześniej PIT-2, to właśnie działalność gospodarcza ma bowiem pierwszeństwo pod względem rozliczenia kwoty wolnej od podatku (rozliczanie według skali). Pracownik zatrudniony wyłącznie w niektórych branżach powinien otrzymać zgodę na założenie firmy od swojego pracodawcy. Dotyczy to głównie urzędników państwowych.

Od 1 stycznia 2023 roku nie ma już oświadczenia o tym, że podatnik nie osiąga przychodów z tytułu działalności gospodarczej, co oznacza, że nawet podatnik przedsiębiorca może złożyć pracodawcy PIT-2. Jednak należy wiedzieć, że w przypadku, kiedy pracownik będzie pomniejszał zobowiązania podatkowe zarówno z etatu, jak i z działalności, musi liczyć się z tym, że w zeznaniu rocznym zostanie wykryta niedopłata, którą będzie musiał uregulować.

Warto wspomnieć, że obowiązek zawiadomienia pracodawcy o osiąganiu dochodów z działalności gospodarczej nie dotyczy jednak wszystkich pracowników decydujących się na otwarcie własnej firmy. Odnosi się tylko do tych, którzy jako formę opodatkowania przychodów z działalności gospodarczej wybrali opłacanie podatku na zasadach ogólnych (według skali podatkowej). Kwota zmniejszająca podatek odliczana jest bowiem wyłącznie od dochodów opodatkowanych według skali podatkowej.

Przykład 2.

Pan Adam jest zatrudniony na umowę o pracę i otrzymał emeryturę, którą pobiera od marca 2025 roku. Nie wycofał jednak oświadczenia PIT-2 u pracodawcy, więc ten nadal odlicza ulgę. Czy pracodawca w jakiś sposób powinien to zweryfikować?

To na pracowniku, u którego nastąpiły zmiany w stosunku do stanu faktycznego podanego w złożonym wcześniej oświadczeniu dla celów obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych (PIT-2), ciąży obowiązek złożenia stosownej informacji. Pracodawca odlicza ulgę na podstawie oświadczenia.

Przykład 3.

Pani Ilona prowadzi działalność gospodarczą opodatkowaną na zasadach ogólnych. Od 1 lutego 2025 roku rozpoczęła pracę na etat. Wśród dokumentów, jakie otrzymała do wypełnienia od swojego nowego pracodawcy, był PIT-2. Czy powinna wypełnić sekcję C w tej deklaracji?

Pani Ilona nie wypełniła bloku C, to z działalności stosuje bowiem ulgę podatkową. Pracodawca nie ma więc prawa stosować jej u tej pracownicy.

Czy PIT-2 to obowiązek?

Formularz PIT-2 w każdym zakresie jest prawem pracownika, a nie jego obowiązkiem. Podatnik może w ogóle nie składać tego dokumentu. Wtedy płatnik podatku będzie naliczał zaliczkę na podatek na zasadach ogólnych. Pracownik może także złożyć tylko część oświadczeń/wniosków. Zakład pracy stosuje ulgę do momentu, kiedy zatrudniona osoba nie poinformuje go o zmianach i nie wycofa tego oświadczenia. Wycofanie PIT-2 może nastąpić w dowolnym momencie roku kalendarzowego.

Czy firma musi złożyć PIT-2?

Jak wiemy, pracodawca jest zobligowany do przekazania deklaracji PIT rocznych do urzędu skarbowego. Nie wszystkie deklaracje podatkowe należy tam jednak wysyłać – należy do nich PIT-2. Na ich podstawie płatnik dokonuje stosownych rozliczeń, nie ma jednak obowiązku przekazania deklaracji bezpośrednio do urzędu. Co więcej, pracodawca jako płatnik nie ponosi odpowiedzialności. Nie jest uprawniony do ich weryfikacji, a także nie odpowiada za niezgłoszenie przez pracownika okoliczności powodujących zaprzestanie stosowania 1/12 kwoty zmniejszającej podatek.

PIT-2 po zakończeniu zatrudnienia

Z nowym formularzem PIT-2 wiąże się jeszcze jedna zmiana przepisów, a mianowicie zasady stosowania składanych oświadczeń po zakończeniu zatrudnienia. Podczas wyliczania wynagrodzenia pracownika po zakończeniu zatrudnienia pracodawca nie powinien stosować wcześniej składanych wniosków i oświadczeń z wyjątkiem 3 wniosków o:

- obliczanie zaliczek bez stosowania zwolnienia od podatku, tzw. ulgi dla młodych;

- stosowanie tzw. pracowniczych kosztów uzyskania przychodów (standardowych i podwyższonych);

- rezygnacji ze stosowania 50-procentowych kosztów uzyskania przychodów.

Podsumowując, obecnie obowiązuje nowy wzór PIT-2 (9), w którym znajdują się wszystkie wnioski i oświadczenia wpływające na ustalenie zaliczki na podatek dochodowy. Najważniejszą zmianą jest możliwość dzielenia kwoty zmniejszającej podatek między maksymalnie 3 płatników. Z kolei zarówno składanie, jak i wycofywanie wniosków może odbywać się przez cały rok w dowolnym momencie. Natomiast cała odpowiedzialność za prawidłowość składanych oświadczeń spoczywa na podatniku.

Uwzględnianie PIT-2 podczas wyliczania wynagrodzeń w wFirma.pl

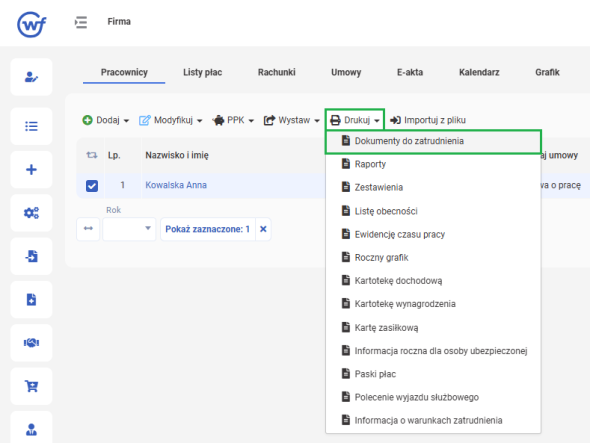

W systemie wFirma w zakładce KADRY » PRACOWNICY zaznaczyć pracownika DRUKUJ » DOKUMENTY DO ZATRUDNIENIA. W nowo otwartym oknie zaznaczyć PIT-2 i kliknąć GENERUJ.

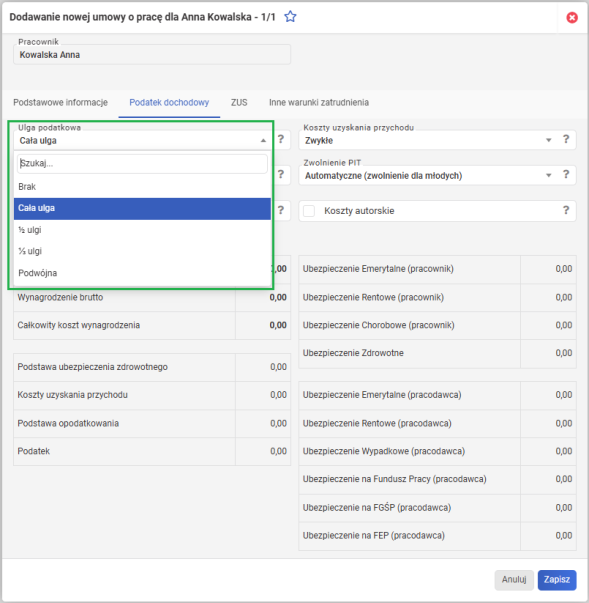

Oświadczenia, jakie pracownik złożył w PIT-2 maja wpływ na wyliczanie wynagrodzeń i należy uwzględnić je podczas wprowadzania umowy (KADRY » UMOWY » DODAJ).

Dzięki czemu na liście płac wyliczony podatek będzie zgodny z tym co jest zawarte w PIT-2.

Najczęściej zadawane pytania

Kiedy można złożyć PIT-2?

Czy mogę zmienić dane na PIT-2?