Dokonując zakupu towaru w sklepie, bądź korzystając z usług np. transportowych, podatnicy otrzymują potwierdzenie w formie paragonu lub faktury. Na tych dokumentach znajdują się zazwyczaj dwie wartości – cena netto i cena brutto. Kiedy przedsiębiorcy powinni ująć w Księdze Przychodów i Rozchodów cenę brutto, a kiedy nie? Odpowiedź na to pytanie znajdziesz w artykule.

Cena brutto - co to jest?

Cena brutto jest ceną za zakupiony towar lub usługę z już doliczoną kwotą należnego podatku VAT. Stawka podatku, którą dolicza się do ceny netto, zależy od rodzaju towaru lub świadczonej usługi lub usługi którą kupujemy. Zgodnie z art. 3 ustawy o informowaniu o cenach towarów i usług, cena brutto jest ceną całkowitą jaką nabywca powinien zapłacić sprzedawcy towarów lub usług.

1. „Cena - wartość wyrażoną w jednostkach pieniężnych, którą kupujący jest obowiązany zapłacić przedsiębiorcy za towar lub usługę;

2. W cenie uwzględnia się podatek od towarów i usług oraz podatek akcyzowy, jeżeli na podstawie odrębnych przepisów sprzedaż towaru (usługi) podlega obciążeniu podatkiem od towarów i usług lub podatkiem akcyzowym”.

Przykład 1.

Towar kosztuje netto 100 zł. Stawka podatku VAT dla tego towaru wynosi 23%. Aby obliczyć wartość brutto należy :

-

Kwotę netto pomnożyć przez podatek VAT 100 zł x 23% = 23 zł – jest to kwota podatku VAT

-

Następnie otrzymaną wartość podatku VAT, należy dodać do kwoty netto 23 zł + 100 zł = 123 zł – jest to kwota brutto

Cena brutto jaką klient musi zapłacić za towar wynosi 123 zł.

Cena brutto u nievatowca

Przedsiębiorca, który korzysta ze zwolnienia z podatku VAT w ramach prowadzonej działalności, może dokonać zakupu towarów lub usług oraz wliczyć taki zakup w koszty uzyskania przychodów w kwocie brutto, wskazanej na dokumencie zakupu. Po otrzymaniu faktury za zakupiony towar lub usługę, należy zaksięgować ją w Księdze Przychodów i Rozchodów w kwocie brutto.

Jednocześnie przedsiębiorca, który jest zwolniony z podatku VAT, osiągając przychód poprzez sprzedaż towarów, wystawia fakturę kontrahentowi w kwocie brutto bez naliczonego podatku VAT. Zatem w ewidencji księgowej przedsiębiorców, którzy są zwolnieni z podatku VAT, funkcjonuje wartość w cenach brutto zarówno w ewidencji sprzedaży, jak i ewidencji zakupów.

Cena brutto a czynni podatnicy VAT

Przedsiębiorca będący czynnym podatnikiem VAT lub korzystający ze zwolnienia z VAT, dokonując zakupu towaru, bądź usługi realizuje płatność w cenie brutto. Po otrzymaniu faktury przedsiębiorca odlicza podatek VAT co powoduje, że kosztem podatkowym jaki ponosi jest cena netto z faktury.

Zdarzają się jednak sytuacje, gdy odliczenie VAT nie jest możliwe pomimo, że zakup jest związany z działalnością opodatkowaną i potwierdzony fakturą. Odliczenie podatku od towarów i usług zgodnie z art. 88 ust. 1 pkt 4 ustawy o VAT, nie obowiązuje w przypadku faktur za hotel i gastronomię.

„Obniżenia kwoty lub zwrotu różnicy podatku należnego nie stosuje się do nabywanych przez podatnika: (...)

4) usług noclegowych i gastronomicznych, z wyjątkiem:

a) (uchylony)

b) nabycia gotowych posiłków przeznaczonych dla pasażerów przez podatników świadczących usługi przewozu osób”.

Przykład 2.

Przedsiębiorca wyjeżdżając w delegację, wykupił nocleg w hotelu. Faktura którą otrzymał za hotel, powinna być zaksięgowana w kwocie brutto, ponieważ w takiej sytuacji nie przysługuje mu odliczenie podatku VAT.

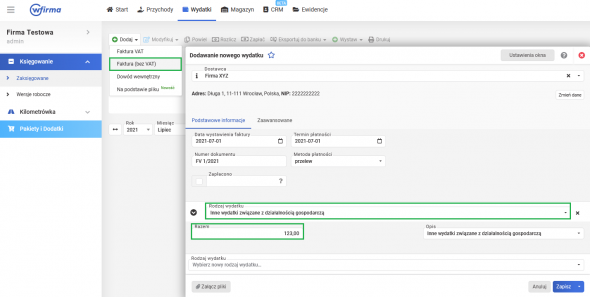

Faktura za usługę hotelową lub gastronomiczną – księgowanie w wFirma.pl

Aby poprawnie zaksięgować fakturę za hotel lub usługę gastronomiczną w systemie wfirma.pl, w sytuacji, gdy nie przysługuje odliczenie podatku VAT, należy przejść do zakładki: WYDATKI » DODAJ » FAKTURA (BEZ VAT) » INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ. Wartość brutto z faktury należy wprowadzić w polu RAZEM. W przypadku podatników prowadzących KPiR, wydatek zostanie wykazany w kolumnie 13 - Pozostałe wydatki.