Dokonując zawarcia wielu umów lub czynności cywilnoprawnych w życiu codziennym nie tylko przedsiębiorca, lecz także osoba fizyczna nieprowadząca działalności gospodarczej będzie zobowiązana do rozliczenia z tego tytułu podatku od czynności cywilnoprawnych. W związku z tym warto wiedzieć, przy jakich rodzajach transakcji obowiązuje ich zgłoszenie do urzędu skarbowego oraz zapłata podatku – aby w przyszłości uniknąć negatywnych konsekwencji ze strony fiskusa. Łatwo jest bowiem ograniczyć ten podatek do minimum lub skorzystać z obowiązujących zwolnień podatkowych. W poniższym artykule wyjaśniamy, jakie czynności cywilnoprawne podlegają podatkowi oraz jak wypełnić PCC-3.

Kiedy rozliczyć podatek od czynności cywilnoprawnych?

Podatek od czynności cywilnoprawnych należy rozliczyć przy wielu transakcjach zawieranych w codziennym życiu, jeżeli przedmiotem tych czynności są:

- rzeczy znajdujące się na terytorium RP albo prawa majątkowe wykonywane na terytorium RP;

- rzeczy znajdujące się za granicą lub prawa majątkowe wykonywane za granicą, gdy nabywca ma miejsce zamieszkania lub siedzibę na terytorium RP, a czynność cywilnoprawna została dokonana na terytorium RP.

Zazwyczaj spotykamy się chociażby z zakupem pojazdów na podstawie umowy sprzedaży, również dokonanie takiej czynności należy zgłosić do urzędu skarbowego i zapłacić z tego tytułu podatek. Jeżeli jednak przedmiot zakupu nie przekracza 1.000 zł, to podatnik z tytułu nabycia rzeczy ruchomych do wskazanej wartości jest zwolniony z zapłaty podatku.

Wykaz czynności cywilnoprawnych podlegających podatkowi został wymieniony w art. 1 ust. 1 ustawy o podatku od czynności cywilnoprawnych. Należą do nich:

- umowy sprzedaży oraz zamiany rzeczy i praw majątkowych;

- umowy pożyczki pieniędzy lub rzeczy oznaczonych tylko co do gatunku;

- umowy darowizny – w części dotyczącej przejęcia przez obdarowanego długów i ciężarów albo zobowiązań darczyńcy;

- umowy dożywocia;

- umowy o dział spadku oraz umowy o zniesienie współwłasności – w części dotyczącej spłat lub dopłat;

- ustanowienie hipoteki;

- ustanowienie odpłatnego użytkowania, w tym nieprawidłowego, oraz odpłatnej służebności;

- umowy depozytu nieprawidłowego;

- umowy spółki.

Dodatkowo katalog czynności podlegających opodatkowaniu obejmuje zmiany wymienionych umów, jeżeli powodują one podwyższenie podstawy opodatkowania, a także orzeczenia sądów, w tym również polubownych, oraz ugody, jeżeli wywołują one takie same skutki prawne, jak wymienione czynności cywilnoprawne.

- imię (pierwsze),

- nazwisko,

- numer PESEL (jeśli podatnik posiada ten numer),

- data urodzenia,

- kwota przychodu wskazanej w zeznaniu lub rocznym obliczeniu podatku za rok podatkowy o dwa lata wcześniejszy niż rok, w którym są składane deklaracje lub podania albo wartości „0” (zero), w przypadku gdy za rok o dwa lata wcześniejszy niż rok podatkowy, w którym są składane deklaracje lub podania nie zostało złożone żadne z zeznań lub rocznych obliczeń podatku.

Do czego służy PCC-3 i jaki jest termin jego złożenia?

Do rozliczania podatku od czynności cywilnoprawnych, które wskazuje ustawa o podatku od czynności cywilnoprawnych, służy formularz PCC-3. Termin jego złożenia wraz z zapłatą podatku do urzędu skarbowego wynosi 14 dni od dnia powstania obowiązku podatkowego.

Formularz PCC-3 należy złożyć do właściwego urzędu skarbowego osobiście lub za pośrednictwem poczty tradycyjnej bądź elektronicznie bez e-podpisu za potwierdzeniem danymi autoryzującymi.

Wykaz stawek podatku PCC

W zależności od charakteru oraz przedmiotu zawartej umowy dla poszczególnych czynności obowiązują określone stawki podatku PCC. Przykładowo dla umowy sprzedaży w większości przypadków obowiązuje stawka 2% od podstawy opodatkowania.

Wykaz stawek podatku od czynności cywilnoprawnych z art. 7 ust. 1 ustawy przedstawia poniższa tabela.

Rodzaj umowy | Podstawa opodatkowania | Stawka |

umowa sprzedaży | nieruchomości, rzeczy ruchomych, prawa użytkowania wieczystego, własnościowego spółdzielczego prawa do lokalu mieszkalnego, spółdzielczego prawa do lokalu użytkowego oraz wynikających z przepisów prawa spółdzielczego: prawa do domu jednorodzinnego oraz prawa do lokalu w małym domu mieszkalnym | 2% |

innych praw majątkowych | 1% | |

umowa zamiany, dożywocia, o dział spadku, o zniesienie współwłasności oraz darowizny | przy przeniesieniu własności nieruchomości, rzeczy ruchomych, prawa użytkowania wieczystego, własnościowego spółdzielczego prawa do lokalu mieszkalnego, spółdzielczego prawa do lokalu użytkowego oraz wynikających z przepisów prawa spółdzielczego: prawa do domu jednorodzinnego oraz prawa do lokalu w małym domu mieszkalnym | 2% |

przy przeniesieniu własności innych praw majątkowych | 1% | |

umowy ustanowienia odpłatnego użytkowania, w tym nieprawidłowego, oraz odpłatnej służebności, z zastrzeżeniem art. 7 ust. 5 ustawy | 1% | |

umowy pożyczki oraz depozytu nieprawidłowego, z zastrzeżeniem art. 7 ust. 5 ustawy | 0,5% | |

ustanowienia hipoteki | na zabezpieczenie wierzytelności istniejących - od kwoty zabezpieczonej wierzytelności | 0,1% |

na zabezpieczenie wierzytelności o wysokości nieustalonej | 19 zł | |

umowy spółki | 0,5% | |

Wyjątkowo, jeżeli podatnik nie wykaże nabytych rzeczy lub praw majątkowych objętych podatkiem od czynności cywilnoprawnych, obejmuje go stawka sankcyjna wynosząca 20% podstawy opodatkowania. Do jej zapłaty dochodzi w momencie, gdy podczas czynności sprawdzających, kontroli podatkowej, postępowania podatkowego czy kontroli celno-skarbowej, podatnik powołuje się na zawarcie umowy, której przedmiotu zawarcia wcześniej nie wykazał.

Jak wypełnić PCC-3?

W odpowiedzi na pytanie, jak wypełnić PCC-3, wyjaśniamy, jakie informacje należy zawrzeć w kolejnych polach deklaracji.

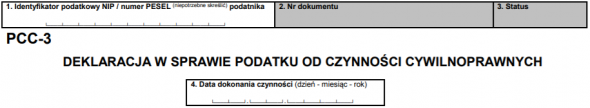

W polu nr 1 podatnik wpisuje swój identyfikator podatkowy NIP lub numer PESEL. Następnie w polu 4 należy wpisać datę dokonania czynności – jest to data widniejąca na dokumencie umowy jako dzień jej zawarcia (nie dzień wypełnienia deklaracji).

Część A. Miejsce i cel składania deklaracji

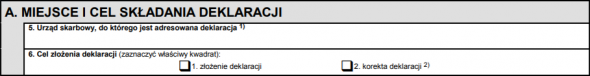

W części A podatnik wskazuje urząd skarbowy właściwy dla jego miejsca zamieszkania lub siedziby firmy (w zależności od rodzaju podatnika) oraz cel składania deklaracji: złożenie lub korekta.

Część B. Dane podatnika

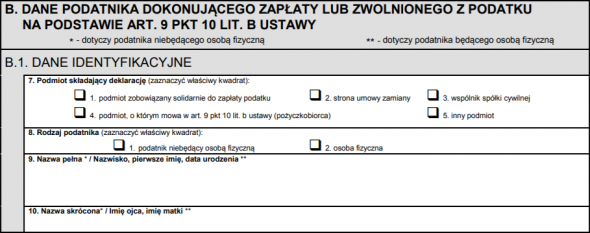

W części B.1. podatnik wprowadza swoje dane identyfikacyjne. W zależności od rodzaju podmiotu składającego deklarację należy w polu 7 zaznaczyć właściwy kwadrat. Jeżeli kupujący jest osobą fizyczną lub nie jest osobą fizyczną, zaznacza właściwy kwadrat w polu nr 8. Osoba fizyczna w polu nr 9 wpisuje swoje imię, nazwisko i datę urodzenia, a w kolejnym polu nr 10 podaje imię matki i ojca. W przypadku osoby prawnej należy wpisać pełną i skróconą nazwę firmy, odpowiednio w polu nr 9 i nr 10.

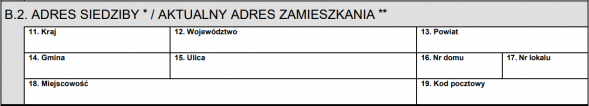

W części B.2 osoba fizyczna wprowadza aktualny adres swojego zamieszkania, natomiast osoba prawna adres siedziby firmy.

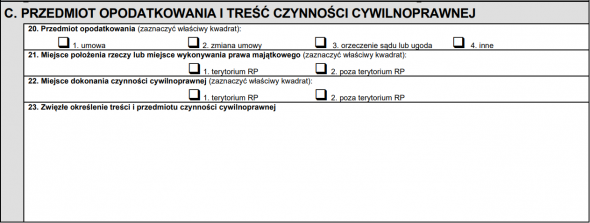

Część C. Przedmiot opodatkowania i treść czynności cywilnoprawnej

W części tej podatnik wykazuje przedmiot zawartej umowy lub innej dokonanej czynności wraz ze wskazaniem miejsca położenia rzeczy lub wykonania prawa majątkowego (miejsce korzystania z przedmiotu) oraz miejsca zawarcia czynności cywilnoprawnej (w przypadku zakupu rzeczy jest to miejsce zakupu). W polu nr 24 należy zawrzeć opis nabytego przedmiotu, zawierając jego specyfikację. Przykładowo dla zakupu pojazdu należy wskazać: markę, model, rok produkcji, pojemność silnika, przebieg, numer rejestracyjny, wyposażenie oraz ewentualne uszkodzenia, które obniżają wartość rynkową pojazdu (jeżeli takie występują).

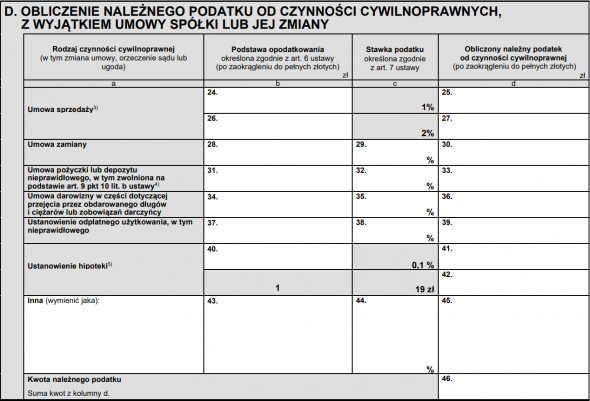

Część D. Obliczenie należnego podatku od czynności cywilnoprawnych, z wyjątkiem umowy spółki

Najważniejsze pola do wypełnienia na formularzu PCC-3, na których zarazem pojawia się najwięcej błędów, znajdują się w części D. Do obliczenia podatku przykładowo przy umowie sprzedaży często brana jest bowiem pod uwagę wartość przedmiotu z umowy jako podstawa opodatkowania, co jest błędem. W art. 6 ust. 1 pkt 1 ustawy o PCC zostało wskazane, że podstawą opodatkowania przy umowie sprzedaży jest wartość rynkowa rzeczy lub prawa majątkowego. Zatem wypełniając część D, w kolumnie b podatnik musi zwrócić szczególną uwagę, aby wskazać właściwą podstawę opodatkowania, która w większości nie jest uzależniona od uzyskanej ceny na umowie. W ustaleniu wartości podstawy opodatkowania w zależności od zawartej umowy należy odnieść się do art. 6 ust. 1 ustawy o PCC.

Kolumna c „Stawka podatku” służy do określenia stawki podatku obowiązującej dla danego przedmiotu opodatkowania, zgodnie z art. 7 ust. 1 ustawy o PCC. W kolejnej kolumnie d należy wpisać obliczoną wartość podatku w zaokrągleniu do pełnych złotych, wynikającą z przemnożenia podstawy opodatkowania przez stawkę podatku. W polu nr 47 należy wprowadzić zsumowaną wartość obliczonego podatku należnego z kolumny d.

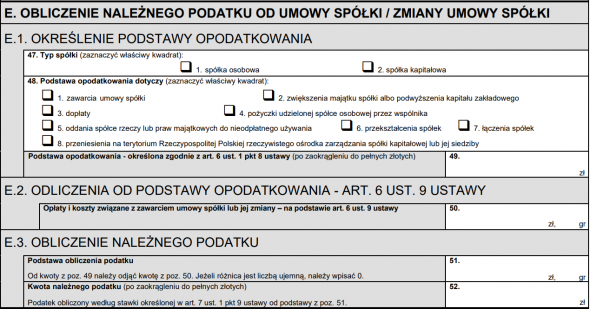

Część E. Obliczenie należnego podatku od umowy spółki / zmiany umowy spółki

W przypadku zawarcia umowy spółki lub zmiany tej umowy należy pominąć część D i przejść do wypełnienia odpowiedniej części E, w której określa się typ spółki, podstawę opodatkowania oraz wykazuje obliczenia podatku należnego. Dodatkowo w części E.2. w polu nr 51 należy wprowadzić opłaty i koszty związane z zawarciem umowy spółki lub jej zmiany.

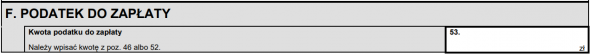

Część F. Podatek do zapłaty

Wynik przeliczonego podatku (z pola nr 47 lub 53, w zależności od rodzaju umowy), podlegającego wpłacie do urzędu należy przenieść do pola nr 54.

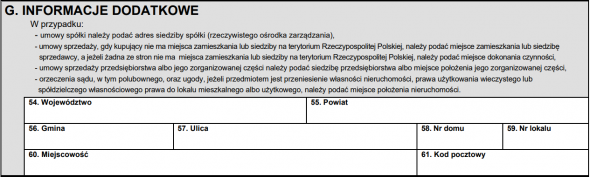

Część G. Informacje dodatkowe

Część G formularza PCC-3 służy do wprowadzenia informacji dodatkowych dotyczących wskazanych umów w określonych przypadkach.

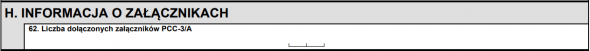

Część H. Informacja o załącznikach

Pole nr 64 podaje informacje o liczbie załączników dołączanych do deklaracji, które są wypełniane, jeżeli w zawarciu umowy są zaangażowane więcej niż dwie strony (osoby/firmy). Sytuacja ta pojawia się np., gdy nabyty pojazd posiadał współwłaściciela. Każda kolejna strona zawierająca umowę wypełnia bowiem jeden załącznik. Liczbę załączników sumuje się i wprowadza w pozycji 64.

Część I. Podpis

W ostatniej części I podatnik podpisuje deklarację, podając swoje imię, nazwisko oraz datę jej wypełnienia. W przypadku wystąpienia osoby reprezentującej należy zawrzeć jej dane wraz z podpisem.

Opłacony podatek PCC jako koszt podatkowy

W przypadku, gdy zawarcie czynności cywilnoprawnej miało związek z prowadzoną działalnością gospodarczą możliwe jest ujęcie zapłaconego podatku PCC w kosztach uzyskania przychodów. Jeżeli podatek PCC dotyczy zakupionego towaru lub wyposażenia można go ująć w dacie jego poniesienia bezpośrednio w kosztach w kolumnie 13 KPiR - Pozostałe wydatki.

Jeżeli podatek od czynności cywilnoprawnych zostanie opłacony w związku z nabyciem środka trwałego do firmy a jego poniesienie zostanie dokonane do dnia przyjęcia środka trwałego do użytkowania, będzie on zwiększał wartość początkową środka trwałego. Jednak gdy podatek zostanie opłacony po przyjęciu środka trwałego do użytkowania w działalności, należy jego wartość ująć bezpośrednio w kosztach.

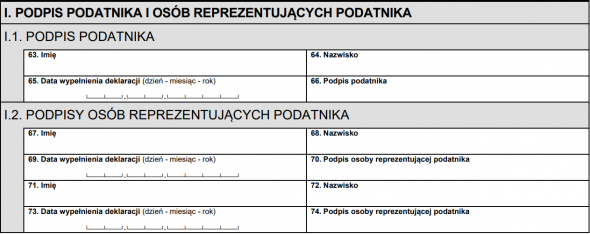

Księgowanie podatku PCC w systemie wFirma.pl

Opłacony podatek PCC związany z zakupem towaru lub wyposażenia do działalności powinien być zaksięgowany w systemie poprzez kosztowy dowód wewnętrzny w zakładce WYDATKI » KSIĘGOWANIE » DODAJ » DOWÓD WEWNĘTRZNY.W oknie dodawania DW należy określić datę jako moment dokonania zapłaty, jak również wprowadzić nazwę wydatku oraz kwotę. Schemat księgowy należy wybrać jako KOSZT PROWADZENIA DZIAŁALNOŚCI.

Pod wygenerowane DW w celu potwierdzenia poniesionego wydatku należy podpiąć potwierdzenie płatności.

Powyższy schemat księgowania zapłaconego PCC należy zastosować również, gdy PCC dotyczy nabytego środka trwałego, lecz podatek ten został opłacony pod dniu wprowadzenia środka trwałego do ewidencji.

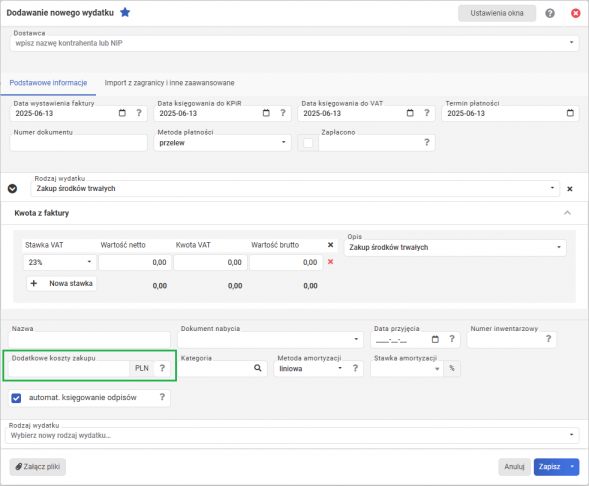

Natomiast jeżeli opłata PCC dotyczy zakupu środka trwałego, który nie został jeszcze wprowadzony do środków trwałych to wartość podatku będzie powiększała wartość początkową środka trwałego. Wówczas wartość podatku należy wprowadzić w polu DODATKOWE KOSZTY ZAKUPU podczas wprowadzania do systemu wydatku związanego z zakupem środka trwałego przez zakładkę WYDATKI » KSIĘGOWANE » DODAJ » FAKTURA VAT/FAKTURA (BEZ VAT)/WYDATEK.