Zmiany wprowadzone w ostatnich latach w przepisach spowodowały, że spora grupa przedsiębiorców zdecydowała się na zmianę formy opodatkowania na ryczałt ewidencjonowany. Ciekawym zagadnieniem z tym związanym jest sposób potraktowania ewentualnej straty podatkowej wygenerowanej w poprzednich latach podatkowych. Dlatego też w niniejszej analizie zastanowimy się, czy możliwe jest odliczenie straty podatkowej po przejściu na rozliczenie w formie ryczałtu ewidencjonowanego.

Zasady odliczania straty podatkowej

Rozpoczynając analizę od kwestii podstawowych, wskażmy, że na gruncie podatku PIT opodatkowaniu podlega dochód będący różnicą pomiędzy przychodem a kosztem. Natomiast w sytuacji, gdy koszt przewyższa przychód, pojawia się strata podatkowa.

W myśl art. 9 ust. 3 ustawy PIT o wysokość straty ze źródła przychodów poniesionej w roku podatkowym podatnik może:

- obniżyć dochód uzyskany z tego źródła w najbliższych kolejno po sobie następujących 5 latach podatkowych, z tym że kwota obniżenia w którymkolwiek z tych lat nie może przekroczyć 50% wysokości tej straty, albo

- obniżyć jednorazowo dochód uzyskany z tego źródła w jednym z najbliższych kolejno po sobie następujących 5 lat podatkowych o kwotę nieprzekraczającą 5 000 000 zł; nieodliczona kwota podlega rozliczeniu w pozostałych latach tego 5-letniego okresu, z tym że kwota obniżenia w którymkolwiek z tych lat nie może przekroczyć 50% wysokości tej straty.

Aktualna treść przepisów dopuszcza zatem możliwość jednorazowego pomniejszenia dochodu o całą stratę podatkową, jeżeli nie został przekroczony ww. limit. Podkreślenia wymaga, że strata pomniejsza dochód z danego źródła przychodów.

Przykładowo zatem strata z działalności gospodarczej nie może pomniejszać dochodów z najmu prywatnego, ponieważ są to dwa różne źródła przychodów określone w art. 10 ust. 1 ustawy PIT.

Trzeba także zaznaczyć, że istnieje grupa dochodów, które nie mogą być pomniejszane o wygenerowane straty. W myśl art. 9 ust. 3a ustawy PIT przepis dotyczący odliczania strat nie ma zastosowania do dochodów:

- z odpłatnego zbycia rzeczy i praw majątkowych, o których mowa w art. 10 ust. 1 pkt 8;

- z odpłatnego zbycia walut wirtualnych;

- z niezrealizowanych zysków,

- ze źródeł przychodów, z których dochody są wolne od podatku dochodowego (z wyjątkiem strat z odpłatnego zbycia akcji, o którym mowa w art. 21 ust. 1 pkt 105a oraz związanych z przychodami, o których mowa w art. 21 ust. 1 pkt 152 lit. c, pkt 153 lit. c i pkt 154 w zakresie przychodów z pozarolniczej działalności gospodarczej).

Co jednak istotne, w powyższym przepisie nie wymieniono dochodów z działalności gospodarczej, a to oznacza, że przedsiębiorca, który w jednym roku osiągnął stratę podatkową, może ją odjąć od dochodu powstałego w kolejnym roku.

Zgodnie z przepisami ustawy o podatku dochodowym od osób fizycznych dochód z działalności gospodarczej może zostać pomniejszony o stratę podatkową.

Zmiana formy opodatkowania działalności gospodarczej

Zarówno podatnicy prowadzący działalność gospodarczą w formie podatku liniowego, jak i na zasadach ogólnych mogą zmienić formę opodatkowania na ryczałt ewidencjonowany.

Przypomnijmy, że w przypadku ryczałtu ewidencjonowanego podatek jest płatny od przychodu. Podatnicy nie mogą w rozliczeniu uwzględnić żadnych kosztów podatkowych. Prowadzi to do wniosku, że w przypadku tej formy opodatkowania nie może powstać strata podatkowa. Skoro bowiem nie występują w ogóle koszty, to nie mogą one przewyższać przychodów podatkowych.

Zmiana formy opodatkowania na ryczałt a odliczenie straty podatkowej

Pojawia się zatem pytanie, co w przypadku, gdy podatnik z początkiem roku podatkowego zmienił formę opodatkowania na ryczałt ewidencjonowany, jednak posiada stratę podatkową wygenerowaną w poprzednich latach. Czy taka strata w związku ze zmianą formy opodatkowania przepada?

W celu udzielenia odpowiedzi na tak postawione pytanie należy przede wszystkim wskazać na treść art. 11 ust. 1 ustawy o zryczałtowanym podatku, który podaje, że podatnik uzyskujący przychody wymienione w art. 6 ust. 1, 1a i 1d, opłacający ryczałt od przychodów ewidencjonowanych, może odliczyć od przychodów stratę, o której mowa w art. 9 ust. 3-3b ustawy o podatku dochodowym, oraz wydatki określone w art. 26 ust. 1 pkt 2, 2a, 2b, 2c, 5-6a i 9, art. 26h ust. 1 oraz art. 26hb ust. 1 ustawy o podatku dochodowym, jeżeli nie zostały odliczone od dochodu lub nie zostały zaliczone do kosztów uzyskania przychodów na podstawie przepisów ustawy o podatku dochodowym.

Powyższy przepis wprost zatem wskazuje, że w przypadku ryczałtu ewidencjonowanego jest możliwość odliczenia straty podatkowej powstałej w poprzednich latach, kiedy podatnik prowadził działalność na zasadach ogólnych lub w ramach podatku liniowego.

Przykład 1.

Podatnik prowadził w 2023 roku jednoosobową działalność gospodarczą opodatkowaną na zasadach ogólnych. Na zakończenie roku wygenerował stratę podatkową. W 2024 roku zmienił formę opodatkowania na ryczałt ewidencjonowany. Podatnik może w deklaracji PIT-28 składanej za 2024 rok odliczyć stratę podatkową powstałą w 2023 roku. Będzie ona odliczona od przychodu z pozarolniczej działalności gospodarczej.

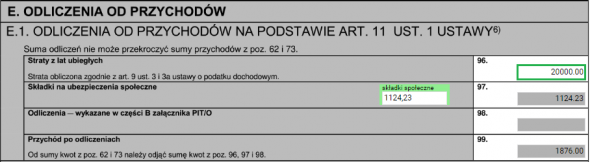

Odliczenie straty podatkowej w PIT-28 odbywa się poprzez wpisanie wielkości straty w części E1. „Odliczenia od przychodów na podstawie art. 11 ust. 1 ustawy” w poz. 96 „Straty z lat ubiegłych”.

Ryczałt od przychodów ewidencjonowanych jest obecnie obligatoryjną formą opodatkowania najmu prywatnego, co wynika z treści art. 9a ust. 6 ustawy PIT.

Zasada stanowiąca o możliwości odliczenia straty podatkowej dotyczy również strat powstałych w poprzednich latach z tytułu najmu prywatnego opodatkowanego na zasadach ogólnych. Podkreślenia przy tym wymaga, że strata podatkowa może być rozliczona wyłącznie w ramach tego samego źródła przychodów.

Przykład 2.

Podatnik prowadzi działalność gospodarczą na zasadach ogólnych. Dodatkowo w 2023 roku wynajmował prywatną nieruchomość, co również było opodatkowane na zasadach ogólnych. W ramach działalności gospodarczej wygenerował stratę podatkową. W 2024 roku zmienił formę opodatkowania najmu prywatnego na ryczałt ewidencjonowany. Dokonując rozliczenia przychodów z najmu prywatnego w PIT-28, podatnik nie może odliczyć straty podatkowej powstałej w ramach pozarolniczej działalności gospodarczej.

Podsumowując, podatnicy dokonujący zmiany formy opodatkowania na ryczałt ewidencjonowany mogą być spokojni, ponieważ przepisy podatkowe dopuszczają odliczenie straty podatkowej wygenerowanej w poprzednich latach.

Jak wykazać stratę w PIT-28 w systemie wFirma.pl?

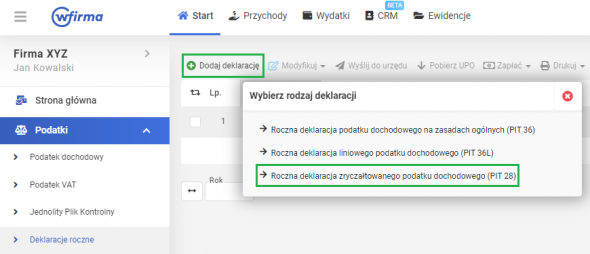

W systemie wFirma.pl zeznanie roczne generowane jest poprzez zakładkę: START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ gdzie należy wybrać z listy opcję "Roczna deklaracja zryczałtowanego podatku dochodowego (PIT 28)".

Wysokość straty z lat ubiegłych należy wpisać w poz. 96 "Straty z lat ubiegłych".

Polecamy: