10 czerwca 2024 roku została opublikowana w Dzienniku Ustaw nowelizacja ustawy o VAT, która przesuwa termin obowiązkowego wdrożenia Krajowego Systemu e-Faktur na 1 lutego 2026 roku. Przepisy wprowadzone ustawą nowelizującą z dnia 16 czerwca 2023 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (Dz. U. poz. 1598) wprowadzające obowiązek wystawiania tzw. faktur ustrukturyzowanych i stosowania KSeF odnoszą się również do przypadku gdy występuje tryb awaryjny KSeF. Poniżej prezentujemy, w jaki sposób w tym zakresie będą kształtować się nowe przepisy i co zrobić gdy wystąpi tryb awaryjny KSeF.

Obowiązkowy system KSeF

Przypomnijmy, że KSeF to system informatyczny służący do wysyłania, otrzymywania i przechowywania faktur ustrukturyzowanych. Jest prowadzony i administrowany przez Szefa KAS.

Zgodnie z przywołaną ustawą nowelizującą z dnia 10 czerwca 2024 roku system będzie obowiązkowy od 1 lutego 2026 dla przedsiębiorców, których wartość sprzedaży (wraz z kwotą podatku) przekroczyła w 2024 r. 200 mln zł, a od 1 kwietnia dla pozostałych przedsiębiorców.

Obecnie regulacje dotyczące KSeF oraz e-faktur funkcjonują w ustawie VAT na zasadzie dobrowolności ich stosowania (od początku 2022 roku). W aktualnym stanie prawnym jest to zatem jedynie opcja i wciąż podatnicy mogą stosować faktury papierowe oraz faktury w wersji elektronicznej.

Tryb awaryjny KSeF

Ustawa nowelizująca wprowadza do ustawy VAT nowe regulacje, tj. art. 106ne oraz art. 106nf, które w swojej treści opisują zasady wystawiania faktur w okresie awarii systemu KSeF.

Art. 106ne ustawy VAT wskazuje, że minister właściwy do spraw finansów publicznych zamieszcza w Biuletynie Informacji Publicznej na stronie podmiotowej urzędu obsługującego tego ministra komunikaty o wystąpieniu i zakończeniu awarii Krajowego Systemu e-Faktur, które wyznaczają okres trwania tej awarii. Komunikaty te są zamieszczane również za pośrednictwem oprogramowania interfejsowego.

W konsekwencji o awarii systemu podatnik powinien dowiedzieć się albo poprzez Biuletyn, albo poprzez komunikat, który pojawi się w jego oprogramowaniu. Jeżeli nie jest możliwe zamieszczenie informacji w ww. sposób, to minister właściwy do spraw finansów publicznych zamieszcza w środkach społecznego przekazu komunikat o wystąpieniu awarii Krajowego Systemu e-Faktur.

Sposób postępowania podatników w przypadku gdy występuje tryb awaryjny KSeF określa natomiast art. 106nf ustawy VAT. W przepisie tym czytamy, że w okresie trwania awarii Krajowego Systemu e-Faktur podatnik wystawia faktury w postaci elektronicznej. Takie faktury udostępnia się nabywcy w sposób z nim uzgodniony.

Ponadto podatnik jest obowiązany do oznaczenia faktury, o której mowa powyżej, kodem umożliwiającym dostęp do niej w Krajowym Systemie e-Faktur, umożliwiającym weryfikację danych na niej zawartych oraz umożliwiającym zapewnienie autentyczności pochodzenia i integralności treści tej faktury w przypadku udostępnienia jej nabywcy w sposób inny niż przy użyciu Krajowego Systemu e-Faktur.

To oznacza, że podatnik, który w okresie awarii systemu wystawi fakturę elektroniczną, musi ją oznaczyć odpowiednim kodem.

Dalej w przepisie czytamy, że w terminie 7 dni roboczych od dnia zakończenia awarii Krajowego Systemu e-Faktur wskazanego w komunikacie o zakończeniu tej awarii podatnik jest obowiązany do przesłania do Krajowego Systemu e-Faktur faktur elektronicznych w celu przydzielenia numerów identyfikujących je w Krajowym Systemie e-Faktur.

Dla podatników, którzy mają uruchomiony tryb awaryjny KSeF istotne znaczenie będzie również miało określenie daty wystawienia oraz daty otrzymania faktury.

Zgodnie z art. 106nf ust. 9 ustaw VAT za datę wystawienia faktury elektronicznej w trybie awaryjnym uznaje się datę wskazaną przez podatnika na tej fakturze.

Natomiast w świetle art. 106nf ust. 10 ustawy VAT za datę otrzymania faktury wystawionej gdy uruchomiony jest tryb awaryjny KSeF uznaje się datę jej faktycznego otrzymania przez nabywcę. W przypadku, gdy data otrzymania faktury jest późniejsza niż data przydzielenia numeru identyfikującego tę fakturę w Krajowym Systemie e-Faktur, za datę otrzymania jej przez nabywcę uznaje się datę przydzielenia tego numeru.

W przypadku, gdy faktura została wystawiona na rzecz nabywcy będącego podmiotem z zagranicy, który uzgodnił sposób udostępnienia inny niż przy użyciu Krajowego Systemu e-Faktur, za datę otrzymania tej faktury uznaje się datę jej faktycznego otrzymania.

W przypadku, gdy faktura wystawiona w okresie awarii ulegnie zniszczeniu albo zaginie, podatnik:

- na wniosek nabywcy udostępnia ponownie tę fakturę, jeżeli ponowne udostępnienie faktury następuje przed jej przesłaniem do Krajowego Systemu e-Faktur, albo

- wystawia ponownie fakturę zgodnie z danymi zawartymi na fakturze będącej w posiadaniu nabywcy, przy czym faktura wystawiona ponownie może zawierać datę wystawienia i wyraz „DUPLIKAT”.

Powyżej przedstawione regulacje stosuje się odpowiednio do faktur korygujących wystawianych w okresie awarii KSeF.

Sankcje karne za niedopełnienie obowiązków związanych z KSeF

Trzeba też zauważyć, że nowelizacja wprowadza regulacje na temat sankcji pieniężnych, jakie mogą obciążać podatnika. Otóż zgodnie z art. 106ni ustawy VAT, jeżeli podatnik wbrew obowiązkowi:

- nie wystawił faktury ustrukturyzowanej przy użyciu Krajowego Systemu e-Faktur;

- w okresie gdy występuje tryb awaryjny KSeF albo niedostępności Krajowego Systemu e-Faktur, albo w przypadku gdy podatnik nie ma możliwości wystawienia faktury ustrukturyzowanej z innego powodu niż awaria Krajowego Systemu e-Faktur, wystawił fakturę niezgodnie z udostępnionym wzorem;

- nie przesłał w wymaganym terminie do Krajowego Systemu e-Faktur faktury wystawionej w okresie awarii

– naczelnik urzędu skarbowego nakłada, w drodze decyzji, na podatnika karę pieniężną w wysokości do 100% kwoty podatku wykazanego na tej fakturze wystawionej poza Krajowym Systemem e-Faktur, a w przypadku faktury bez wykazanego podatku – karę pieniężną w wysokości do 18,7% kwoty należności ogółem wykazanej na tej fakturze wystawionej poza Krajowym Systemem e-Faktur.

Wpływy z kary pieniężnej stanowią dochód budżetu państwa. Karę pieniężną uiszcza się, bez wezwania naczelnika urzędu skarbowego, na rachunek bankowy właściwego urzędu skarbowego w terminie 14 dni od dnia doręczenia decyzji o nałożeniu tej kary.

W trybie awaryjnym KSeF datą wystawienia faktury nie będzie data wysłania faktury do systemu, lecz data wystawienia. To jednak będzie miało zastosowanie tylko w okresie awarii systemu. Ponadto obowiązkowe będzie późniejsze „dosłanie” tak wystawionej faktury do KSeF po zakończeniu awarii.

Jak wystawić fakturę w KSeF w systemie wFirma.pl?

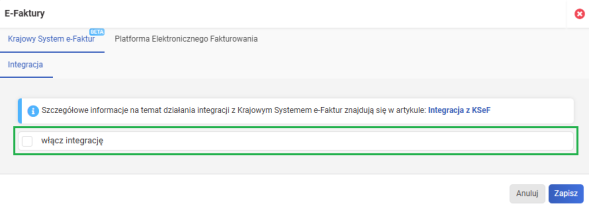

Wystawianie faktury w KSeF w systemie wFirma.pl jest bardzo intuicyjne i nie wymaga skomplikowanych czynności po stronie przedsiębiorcy. Aby włączyć integrację z KSeF należy w pierwszej kolejności przejść do zakładki: USTAWIENIA » FAKTURY » E-FAKTURY i wybrać opcję WŁĄCZ INTEGRACJĘ.

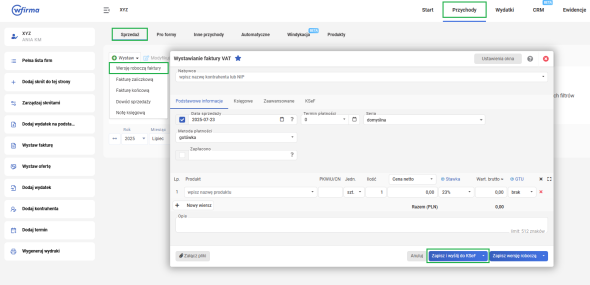

Aby wystawić fakturę należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ i uzupełnić wymagane dane. Następnie należy wybrać opcję ZAPISZ I WYŚLIJ DO KSeF.

Po pozytywnej wysyłce faktury do KSeF (czyli po przetworzeniu jej w KSeF) faktura będzie uznana za wystawioną i zostanie jej nadany systemowy numer KSeF. Dodatkowo, faktura będzie dostępna w KSeF po stronie nabywcy. Taką fakturę nabywca będzie mógł pobrać z KSeF i zaimportować do systemu księgowego. Jeśli KSeF jest chwilowo niedostępny, system wFirma ponowi próbę wysyłki faktury, gdy tylko usługa będzie dostępna. Dzięki temu nie trzeba ręcznie monitorować statusu KSeF ani ponawiać wysyłki faktur.