Podatnicy mają prawo wykorzystywać w prowadzonej działalności gospodarczej różne składniki majątkowe. W przeważającej większości przypadku są one kwalifikowane jako środki trwałe przedsiębiorstwa i wpisywane do ewidencji ŚT. W dzisiejszym artykule zastanowimy się nad skutkami podatkowymi niewprowadzenia do ewidencji danego składnika oraz nad konsekwencjami jakie wywołuje sprzedaż składnika majątku nieujętego w ewidencji ŚT w ramach prowadzonej działalności gospodarczej.

Jakie składniki majątku podlegają ujęciu w ewidencji ŚT?

Na wstępie wskazać należy, że ujęciu w ewidencji podlegają te składniki majątku, które spełniają definicję środka trwałego. Jak wskazuje art. 22a ust. 1 ustawy PIT, środki trwałe to stanowiące własność lub współwłasność podatnika, nabyte lub wytworzone we własnym zakresie, kompletne i zdatne do użytku w dniu przyjęcia do używania:

- budowle, budynki oraz lokale będące odrębną własnością,

- maszyny, urządzenia i środki transportu,

- inne przedmioty

- o przewidywanym okresie używania dłuższym niż rok, wykorzystywane przez podatnika na potrzeby związane z prowadzoną przez niego działalnością gospodarczą albo oddane do używania na podstawie umowy najmu, dzierżawy lub umowy leasingu.

Co istotne, zgodnie z art. 22 ust. 8 ustawy PIT wartość środków trwałych nie stanowi jednorazowego kosztu podatkowego, lecz podlega stopniowemu rozliczeniu w ramach dokonywanych odpisów amortyzacyjnych.

Skutki niewprowadzenia składnika majątku do ewidencji

Ustaliliśmy już, że podlegające ujęciu w ewidencji środki trwałe są rozliczane poprzez odpisy amortyzacyjne. W tym miejscu trzeba wskazać, że w myśl art. 22h ust. 1 pkt 1 ustawy PIT odpisów amortyzacyjnych dokonuje się od wartości początkowej środków trwałych lub wartości niematerialnych i prawnych, z zastrzeżeniem art. 22k, począwszy od pierwszego miesiąca następującego po miesiącu, w którym ten środek lub wartość wprowadzono do ewidencji (wykazu), z zastrzeżeniem art. 22e, do końca tego miesiąca, w którym następuje zrównanie sumy odpisów amortyzacyjnych z ich wartością początkową lub w którym postawiono je w stan likwidacji, zbyto lub stwierdzono ich niedobór; suma odpisów amortyzacyjnych obejmuje również odpisy, których, zgodnie z art. 23 ust. 1, nie uważa się za koszty uzyskania przychodów.

Dodatkowo trzeba zaznaczyć, że zgodnie z art. 22n ust. 4 ustawy zapisów dotyczących środków trwałych oraz wartości niematerialnych i prawnych dokonuje się w ewidencji najpóźniej w miesiącu przekazania ich do używania. Późniejszy termin wprowadzenia uznaje się za ujawnienie środka trwałego. Ponadto, jak stanowi art. 22n ust. 6 ustawy, w razie braku ewidencji środków trwałych oraz wartości niematerialnych i prawnych dokonywane odpisy amortyzacyjne nie stanowią kosztów uzyskania przychodów.

Z przytoczonych przepisów płynie wniosek, że podatnik, który nie wpisze danego składnika majątkowego do ewidencji ŚT, nie może zaliczyć do kosztów uzyskania przychodu odpisów amortyzacyjnych od nieujętego środka trwałego. W rezultacie podatnicy powinni zawsze pamiętać o dopełnieniu tego obowiązku.

Sprzedaż składnika majątku nieujętego w ewidencji ŚT

Mogłoby się wydawać, że skoro niewpisanie danego składnika do ewidencji wyklucza możliwość ujmowania jego wartości w kosztach, to równocześnie późniejsze zbycie takiej rzeczy nie powoduje powstania przychodu z działalności gospodarczej.

Zgodnie z art. 14 ust. 2 pkt 1 ustawy PIT przepis ten podaje, że przychodem z działalności gospodarczej są również:

- przychody z odpłatnego zbycia składników majątku będących:

- środkami trwałymi albo wartościami niematerialnymi i prawnymi, podlegającymi ujęciu w ewidencji środków trwałych oraz wartości niematerialnych i prawnych,

- składnikami majątku, o których mowa w art. 22d ust. 1, z wyłączeniem składników, których wartość początkowa ustalona zgodnie z art. 22g nie przekracza 1500 zł,

- składnikami majątku, które ze względu na przewidywany okres używania równy lub krótszy niż rok nie zostały zaliczone do środków trwałych albo wartości niematerialnych i prawnych,

- składnikami majątku stanowiącymi spółdzielcze prawo do lokalu użytkowego lub udział w takim prawie, które zgodnie z art. 22n ust. 3 nie podlegają ujęciu w ewidencji środków trwałych oraz wartości niematerialnych i prawnych

- wykorzystywanych na potrzeby związane z działalnością gospodarczą lub przy prowadzeniu działów specjalnych produkcji rolnej, z zastrzeżeniem ust. 2c; przy określaniu wysokości przychodów przepisy ust. 1 i art. 19 stosuje się odpowiednio.

Obecnie zatem już sam fakt wykorzystywania danego składnika majątkowego w prowadzonej działalności powoduje powstanie związku z tą działalnością, co następnie w przypadku odpłatnego zbycia skutkuje uznaniem, że mamy do czynienia z przychodem z działalności gospodarczej. Kwestia ujęcia w ewidencji środków trwałych nie ma aktualnie żadnego znaczenia.

Przykład 1.

Przedsiębiorca postanowił wykorzystywać w prowadzonej firmie swój prywatny samochód. Nie ujął go jednak w ewidencji ŚT, co spowodowało, że nie dokonywał jednocześnie odpisów amortyzacyjnych, które mogłyby stanowić koszt podatkowy. Po kilku latach działalności postanowił samochód sprzedać. Wówczas sprzedaż składnika majątku nieujętego w ewidencji ŚT będzie kwalifikowana do przychodów z działalności gospodarczej, a nie jako sprzedaż prywatnego składnika majątku.

Rozliczenie sprzedaży składnika majątku nieujętego w ewidencji ŚT

Skoro zatem sprzedaż składnika majątku nieujętego w ewidencji ŚT stanowi przychód z działalności gospodarczej, pojawia się pytanie o sposób podatkowego rozliczenia takiego odpłatnego zbycia. Dowiedzieliśmy się już, że w takim przypadku podatnik nie może dokonywać odpisów amortyzacyjnych. Czy jednak powoduje to, że w momencie sprzedaży nie może uwzględnić żadnych kosztów?

Jak stanowi art. 23 ust. 1 pkt 1 ustawy PIT, nie uważa się za koszty uzyskania przychodów wydatków na:

- nabycie gruntów lub prawa wieczystego użytkowania gruntów, z wyjątkiem opłat za wieczyste użytkowanie gruntów,

- nabycie lub wytworzenie we własnym zakresie innych niż wymienione w lit. a środków trwałych oraz wartości niematerialnych i prawnych, w tym również wchodzących w skład nabytego przedsiębiorstwa lub jego zorganizowanych części,

- ulepszenie środków trwałych, które zgodnie z art. 22g ust. 17 powiększają wartość środków trwałych, stanowiącą podstawę naliczania odpisów amortyzacyjnych

- wydatki te, zaktualizowane zgodnie z odrębnymi przepisami, pomniejszone o sumę odpisów amortyzacyjnych, o których mowa w art. 22h ust. 1 pkt 1, są jednak kosztem uzyskania przychodów przy określaniu dochodu z odpłatnego zbycia rzeczy określonych w art. 10 ust. 1 pkt 8 lit. d, oraz gdy odpłatne zbycie rzeczy i praw jest przedmiotem działalności gospodarczej, a także w przypadku odpłatnego zbycia składników majątku związanych z działalnością gospodarczą, o których mowa w art. 14 ust. 2 pkt 1, bez względu na czas ich poniesienia.

Zatem w świetle powyższego przepisu kosztem podatkowym w momencie odpłatnego zbycia jest wydatek poniesiony na zakup danego składnika majątkowego. Wydatek ten teoretycznie należy pomniejszyć o sumę odpisów amortyzacyjnych, jednakże w tym przypadku podatnik nie miał możliwości dokonywania takich odpisów. W konsekwencji kosztem uzyskania przychodu w momencie odpłatnego zbycia składnika majątku wykorzystywanego w działalności i jednocześnie niewpisanego do ewidencji będzie pełny koszt jego nabycia.

Przykład 2.

Podatnik zakupił samochód ciężarowy za kwotę 35 000 zł. Pojazd ten wykorzystywał w prowadzonej działalności gospodarczej, jednak nigdy nie ujął go w ewidencji ŚT, co spowodowało brak odpisów amortyzacyjnych. Po paru latach podatnik postanowił sprzedać pojazd za 50 000 zł. Taka sprzedaż będzie zaliczana do przychodów z działalności gospodarczej, jednakże przychód uzyskany ze sprzedaży będzie mógł być pomniejszony o koszt odpłatnego nabycia. W konsekwencji dochód podlegający opodatkowaniu z tej transakcji to 15 000 zł.

Sprzedaż składnika majątku nieujętego w ewidencji ŚT - księgowanie w systemie wfirma.pl

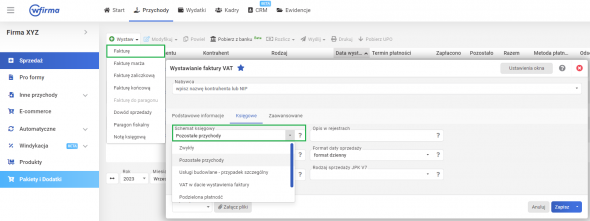

Aby wystawić fakturę za sprzedaż składnika majątku nieujętego w ewidencji ŚT w systemie wfirma.pl należy wejść w zakładkę PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, gdzie w pojawiającym się oknie należy uzupełnić wymagane pola i w podzakładce KSIĘGOWE jako schemat księgowy należy wybrać opcję POZOSTAŁE PRZYCHODY (w przypadku podatników prowadzących KPiR)

Wystawiona faktura z ww. schematem ujmie przychód w kolumnie 8. Pozostałe przychody oraz rejestrze VAT sprzedaży w przypadku podatników VAT czynnych.