Przedsiębiorca ma prawo do zawieszenia działalności gospodarczej na okres nie krótszy niż 30 dni. Ustawa Prawo przedsiębiorców w okresie tym nakłada na przedsiębiorcę szereg praw i obowiązków. Zostały one uregulowane w art. 25 ust. 2, wśród nich ustawodawca wymienia prawo do zbycia własnych środków trwałych i wyposażenia. Jak należy rozliczyć sprzedaż środka trwałego w trakcie zawieszenia działalności gospodarczej?

Sprzedaż środka trwałego w trakcie zawieszenia działalności - dokumentowanie

Przedsiębiorca dokonujący sprzedaży środka trwałego firmy powinien pamiętać o jej należytym udokumentowaniu. W przypadku czynnych podatników VAT z pewnością najczęściej będą to faktury. Natomiast podmioty zwolnione transakcję tę powinny udokumentować rachunkiem bądź podobnie jak czynny vatowiec - fakturą, ale bez VAT.

Sprzedaż środka trwałego w trakcie zawieszenia - podatek dochodowy

Przychód ze sprzedaży środka trwałego w okresie zawieszenia będzie stanowił przychód z działalności. W przypadku czynnych podatników VAT przychodem będzie kwota netto z faktury sprzedaży. Natomiast podmioty zwolnione z VAT jako przychód traktują ogólną kwotę uzyskaną z transakcji wynikającą z dokumentu sprzedaży.

Podatnicy prowadzący podatkową księgę przychodów i rozchodów przychód wykazują w kolumnie 8 - pozostałe przychody.

Z kolei ryczałtowcy tego typu transakcje powinni opodatkować stawką 3% (ruchomości) lub 10% (nieruchomości) i również wykazać jako przychód w ewidencji przychodów.

Przykład 1.

Pan Mariusz prowadzi działalność opodatkowana ryczałtem od przychodów ewidencjonowanych i sprzedał samochód firmowy. Czy przychód ze sprzedaży stanowi przychód uzyskany w ramach działalności jeżeli pan Mariusz nie odliczał kosztów związanych z zakupem pojazdu?

Tak, przedsiębiorcy na ryczałcie mają obowiązek opodatkowania przychodu sprzedaży firmowych pojazdów 3% stawką ryczałtu.

Sprzedaż środka trwałego wiąże się także z rozliczeniem kosztów. W momencie sprzedaży niezamortyzowana część wartości początkowej środka trwałego będzie stanowiła koszt podatkowy, który należy wykazać w kolumnie 13 KPiR - pozostałe wydatki (ryczałtowcy z uwagi na charakter wybranej formy opodatkowania nie będą mogli skorzystać z odliczenia kosztów).

Według art. 44 ust. 10 ustawy o PIT jeżeli przedsiębiorca dokonał zawieszenia działalności zgodnie z przepisami dotyczącymi zawieszenia wykonywania działalności, w okresie tym nie musi dokonywać wyliczeń zaliczki na podatek dochodowy. Jednak nie oznacza to, że podatnik ten jest zwolniony z obowiązku złożenia zeznania rocznego. To właśnie w nim podatnik powinien wykazać sprzedaż środka trwałego, jeżeli w danym roku podatkowym działalność nie została wznowiona.

Natomiast jeżeli sprzedaż będzie miała miejsce w roku, w którym nastąpi wznowienie, przychód ze sprzedaży środka trwałego należy wykazać w pierwszej zaliczce na podatek dochodowy po odwieszeniu działalności.

Sprzedaż środka trwałego w trakcie zawieszenia - podatek VAT

W przypadku sprzedaży środków trwałych, gdy sprzedaż dokonywana jest przez czynnego podatnika VAT, transakcja ta co do zasady powinna zostać opodatkowana odpowiednią stawką podatku VAT.

Co ważne, zgodnie z art. 43 ust. 1 pkt 2 ustawy o VAT zwolnieniu z opodatkowania VAT podlega jedynie dostawa towarów wykorzystywanych wyłącznie na cele działalności zwolnionej od podatku, jeżeli z tytułu nabycia, importu lub wytworzenia tych towarów nie przysługiwało dokonującemu ich dostawy prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego.

Podatnik, sprzedając środek trwały, powinien pamiętać o dokonaniu ewentualnej korekty podatku VAT, o której mowa w art. 91 ustawy o VAT.

Jak wynika z art. 99 ust. 7a ustawy o podatku od towarów i usług, w sytuacji zawieszenia wykonywania działalności gospodarczej, na podstawie przepisów dotyczących zawieszenia wykonywania działalności, podatnicy nie mają obowiązku składania deklaracji za okresy rozliczeniowe, których to zawieszenie dotyczy.

Co ważne, zwolnienie to nie dotyczy:

- podatników dokonujących wewnątrzwspólnotowego nabycia towarów,

- podatników dokonujących importu usług lub nabywających towary - w zakresie których są podatnikiem,

- okresów rozliczeniowych, w których zawieszenie wykonywania działalności gospodarczej nie dotyczyło pełnego okresu rozliczeniowego,

- okresów rozliczeniowych, za które podatnik jest obowiązany do rozliczenia podatku z tytułu wykonywania czynności podlegających opodatkowaniu oraz za które jest obowiązany dokonać korekty podatku naliczonego.

W związku z powyższym podatnik będzie zobligowany do wykazania VAT w rejestrze sprzedaży, w strukturze JPK V7 za okres, w którym dokonano sprzedaży środka trwałego, pomimo że firma wówczas podlegała zawieszeniu.

Sprzedaż środka trwałego w trakcie zawieszenia działalności w wFirma.pl

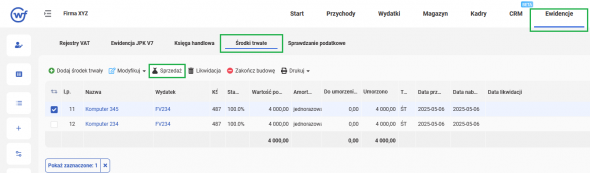

Fakturę dokumentującą sprzedaż środka trwałego w wFirma.pl należy wystawić w zakładce: EWIDENCJE » ŚRODKI TRWAŁE, poprzez zaznaczenie odpowiedniego środka trwałego i wybranie opcji SPRZEDAŻ.

Po zapisaniu faktura trafi w wartości netto do Księgi Przychodów i Rozchodów do kolumny 8 - Pozostałe przychody lub do ewidencji przychodów (w przypadku ryczałtu) oraz do Rejestru sprzedaży VAT (w przypadku czynnych podatników VAT). Natomiast niezamortyzowana część zostanie ujęta w 13. kolumnie KPiR - Pozostałe wydatki.