Zdarza się, że przedsiębiorcy kupują sprzęt o wartości powyżej 10 000 zł, który będzie użytkowany w firmie krócej niż rok. Dlatego pojawiają się wątpliwości, czy wydatek taki powinien zostać zakwalifikowany jako środek trwały czy możliwe jest jednorazowe wrzucenie go w koszty? Co w przypadku, gdy przedmiot, który miał być używany krócej niż rok będzie używany dłużej?

Środek trwały

Istnieje wiele definicji środka trwałego. Artykuł 22a ustawy o PIT nie określa wprost definicji środka trwałego, ale wskazuje, kiedy środki trwałe podlegają amortyzacji. Zgodnie z tym artykułem amortyzacji podlegają składniki majątku, które spełniają pięć następujących warunków:

-

stanowią własność lub współwłasność podatnika,

-

są wytworzone lub nabyte we własnym zakresie,

-

są kompletne i zdatne do użytku,

-

ich przewidywany okres użytkowania w przedsiębiorstwie musi być dłuższy niż rok,

-

są wykorzystywane przez podatnika w związku z wykonywaną działalnością lub są oddane do użytku na podstawie umowy dzierżawy, najmu lub leasingu.

Ustawa rozszerza definicję o ulepszenia środków trwałych oraz inwentarz żywy.

Sprzęt o wartości powyżej 10 000 zł używany krócej niż rok

Przedsiębiorca sam decyduje, jak długo dany składnik majątku będzie przez niego wykorzystywany w przedsiębiorstwie. Jeśli przewidywany okres użytkowania składnika majątku na cele związane z prowadzoną działalnością gospodarczą jest równy lub krótszy niż rok wydatek może zostać jednorazowo zaliczony do kosztów firmowych. Taka sytuacja jest dopuszczalna nawet w sytuacji, gdy wartość składnika jest wyższa niż 10 000 zł. Warto tutaj zaznaczyć, że dla podatników zwolnionych z podatku VAT jest to wartość 10 000 zł brutto, a dla czynnych podatników VAT 10 000 zł netto.

Jeśli przewidywany okres użytkowania sprzętu w związku z wykonywaniem działań związanych z działalnością gospodarczą jest dłuższy niż rok, to koszty poniesione na jego nabycie zaliczone będą pośrednio do kosztów uzyskania przychodów poprzez comiesięczne odpisy amortyzacyjne. Odpisy naliczane są od prawidłowo ustalonej wartości początkowej składnika majątku.

Sprzęt o wartości powyżej 10 000 zł - zmiana okresu użytkowania

Zakładany okres użytkowania sprzętu może ulec zmianie. W przypadku, gdy sprzęt o wartości powyżej 10 000 zł został zakupiony i jednorazowo zaliczony do kosztów ze względu na okres użytkowania krótszy niż rok, a czas jego wykorzystywania w firmie przekroczył rok. Wówczas sprzęt ten należy zaliczyć do ewidencji środków trwałych w cenie ich nabycia oraz wyksięgować z kosztów z kolumny 13. Podatnik ma również obowiązek dokonania zmniejszenia kosztów uzyskania przychodów w wysokości różnicy między ceną nabycia a wysokością odpisów amortyzacyjnych, które przypadają na dany rok zgodnie ze stawkami, które są zawarte w wykazie rocznych stawek amortyzacyjnych. Stanowisko takie jest zgodne z interpretacją indywidualną Dyrektora Izby Skarbowej w Katowicach z 25 sierpnia 2015 r., sygn. IBPB-1-1/4511-272/15/AP.

Amortyzacja środka trwałegoJeśli zmiana okresu użytkowania sprzętu wyniknie w ciągu roku podatkowego, a poprzedni okres rozliczeniowy został zamknięty, konieczne jest dokonanie korekty deklaracji rocznej za rok poprzedni. Do US należy dodatkowo wpłacić odsetki podatkowe, naliczone za okres od dnia przekroczenia roku użytkowania sprzętu do dnia dokonania korekty.

W przypadku gdy zaliczony bezpośrednio w koszty sprzęt o wartości powyżej 10 000 zł będzie użytkowany dłużej niż rok, jak już wspomniano, należy zaliczyć go do ewidencji środków trwałych i amortyzować. W zależności od rodzaju sprzętu można zastosować różne metody amortyzacji środków trwałych. Najczęściej stosowanymi są amortyzacja: liniowa oraz jednorazowa.

Amortyzacja liniowa środków trwałych

Najprostszą z metod amortyzacyjnych jest amortyzacja liniowa. Odpisy amortyzacyjne są dokonywane w równej wysokości. Amortyzację rozpoczyna się w miesiącu następnym po wprowadzeniu składnika do ewidencji środków trwałych. Zakończenie amortyzacji następuje w momencie zrównania wartości odpisów z wartością początkową środka lub jeśli składnik zostanie zlikwidowany. Stawka amortyzacji wynika z Klasyfikacji Środków Trwałych. W odniesieniu do środków trwałych używanych możliwe jest zastosowanie indywidualnych stawek amortyzacji.

Amortyzacja jednorazowa środków trwałych

Amortyzacja jednorazowa ramach pomocy de minimis dotyczy wąskiej grupy składników, które mogą być nią objęte zaliczanych do grup 3-8 Klasyfikacji Środków Trwałych, z wyłączeniem samochodów osobowych, a także wąskiej grupy podmiotów jakie mogą z niej skorzystać. Amortyzacja jednorazowa przeznaczona jest dla:

-

małych podatników, których przychody ze sprzedaży w ubiegłym roku nie przekroczyły 1 200 000 euro,

-

podatników którzy w danym roku podatkowym dopiero rozpoczynają działalność. Jednorazowy odpis nie może przekroczyć kwoty 50 000 euro.

Amortyzację jednorazową należy zgłosić do urzędu skarbowego. Do wniosku należy załączyć:

-

dokument zakupu,

-

dowód zapłaty,

-

ewidencję środków trwałych,

-

kopię Podatkowej Księgi Przychodów i Rozchodów,

-

oświadczenie o metodzie amortyzacji, która byłaby przyjęta, gdyby nie amortyzacja jednorazowa,

-

zaświadczenia o pozyskanej pomocy de minimis w ostatnich dwóch latach lub o niekorzystaniu z takiej pomocy,

-

informacje o wnioskodawcy.

Stosując amortyzację jednorazową odpis amortyzacyjny w całości stanowi koszt uzyskania przychodu w miesiącu przyjęcia do użytkowania.

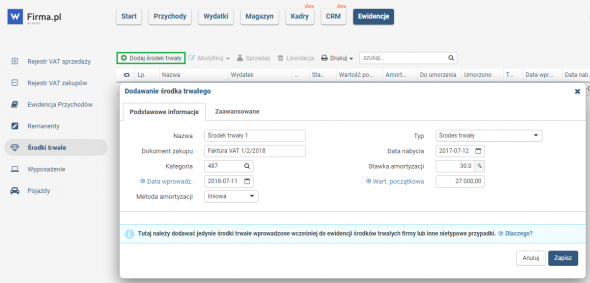

Wprowadzenie środka trwałego w systemie wfirma.pl

Użytkownicy systemu wfirma.pl mogą wprowadzić środek trwały do Ewidencji korzystając z zakładki: EWIDENCJE » ŚRODKI TRWAŁE » DODAJ ŚRODEK TRWAŁY, gdzie w pojawiającym się oknie należy uzupełnić wymagane pola odnośnie nazwy środka trwałego, jego wartości początkowej oraz daty nabycia i wprowadzenia składnika. Dodatkowo należy zdefiniować metodę oraz stawkę amortyzacji.

Środek trwały zostanie wprowadzony do Ewidencji środków trwałych oraz do KPIR (kolumna 13 - pozostałe wydatki) będą trafiały odpisy amortyzacyjne zgodnie z przyjętym planem amortyzacji.

Dodatkowo, zostanie również wygenerowany dokument przyjęcia składnika majątku OT, który należy wydrukować z zakładki EWIDENCJE » ŚRODKI TRWAŁE, gdzie należy kliknąć w nazwę środka trwałego oraz w pojawiającym się oknie przejść do zakładki DOKUMENTY MAGAZYNOWE i po zaznaczeniu dokumentu skorzystać z opcji DRUKUJ.