Przedsiębiorca ma prawo do przekazania składników majątku stanowiących środki trwałe na swoje cele prywatne. Nie powinien jednak zapominać, że tego typu czynność wywołuje określone konsekwencje podatkowe oraz że zdarzenie, jakim jest wycofanie środka trwałego na cele prywatne, trzeba należycie udokumentować. Sprawdźmy, o czym trzeba pamiętać!

Wycofanie środka trwałego na cele prywatne – podatek dochodowy

Przekazanie środka trwałego na cele prywatne nie przyczynia się do powstania przychodu, dochodzi bowiem jedynie do przesunięcia składnika majątku. Podatnik powinien pamiętać, że jeżeli środek trwały w momencie wycofania nie był do końca zamortyzowany, jego nieumorzona wartość nie może stanowić kosztu podatkowego. Takie stanowisko wynika z art. 23 ust. 1 pkt 1 ustawy o PIT, który określa, że nieumorzona wartość początkowa środka trwałego może stanowić koszt uzyskania przychodów jedynie wówczas, gdy dochodzi do odpłatnego zbycia. Ostatni wpis amortyzacyjny trzeba ująć w KPiR w okresie, w którym nastąpiło wycofanie środka trwałego na cele prywatne.

Przykład 1.

Pan Jan w styczniu 2023 roku wprowadził do ewidencji środków trwałych samochód osobowy, który następnie amortyzował liniowo stawką 20%. 14 września 2024 roku zdecydował się na wycofanie pojazdu z działalności na cele prywatne. W jakim okresie należy wykazać ostatni odpis amortyzacyjny?

W tym przypadku pan Jan ostatni odpis amortyzacyjny samochodu wykaże we wrześniu 2024 roku. Pozostałą część – niezamortyzowaną – będzie mógł wykazać dopiero w okresie sprzedaży pojazdu.

Dokonując sprzedaży środka trwałego po jego wycofaniu z działalności, należy pamiętać, że zysk z tej sprzedaży trzeba uznać za przychód z działalności podlegający opodatkowaniu. Zgodnie z art. 10 ust. 2 pkt 3 ustawy o PIT, jeżeli zbycie nastąpi w ciągu 6 lat, licząc od pierwszego dnia miesiąca następnego po miesiącu wycofania środka trwałego, przychód uzyskany ze sprzedaży będzie stanowił przychód z działalności. Wówczas w chwili sprzedaży niezamortyzowana wartość początkowa środka trwałego będzie mogła stanowić koszt.

Przykład 2.

5 stycznia 2024 rok pan Kamil wycofał z działalności samochód osobowy o wartości początkowej 45 000 zł. Suma dokonanych odpisów w KPiR wynosiła 25 000 zł. 6 marca 2025 roku pan Kamil sprzedał samochód za 30 000 zł. W jaki sposób powinien rozliczyć daną transakcję na gruncie podatkowym?

Ze względu na to, iż zbycie samochodu miało miejsce przed upływem 6 lat od momentu jego wycofania z działalności, w rozliczeniu za marzec pan Kamil zobowiązany jest do wykazania przychodu w kwocie 30 000 zł w 8. kolumnie KPiR – pozostałe przychody. Jednocześnie ma prawo do wykazania nieumorzonej wartości w 13. kolumnie KPiR – Pozostałe wydatki.

Wycofanie środka trwałego na cele prywatne – podatek VAT

Opodatkowaniu podatkiem od towarów i usług podlega zarówno dostawa towarów, jak i świadczenie usług. W art. 7 ust. 2 ustawy o VAT podkreślono, że przez dostawę towarów „rozumie się również przekazanie nieodpłatnie przez podatnika towarów należących do jego przedsiębiorstwa, w szczególności:

przekazanie lub zużycie towarów na cele osobiste podatnika lub jego pracowników, w tym byłych pracowników, wspólników, udziałowców, akcjonariuszy, członków spółdzielni i ich domowników, członków organów stanowiących osób prawnych, członków stowarzyszenia,

wszelkie inne darowizny

– jeżeli podatnikowi przysługiwało, w całości lub w części, prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego z tytułu nabycia, importu lub wytworzenia tych towarów lub ich części składowych”.

Reasumując, jeżeli przy nabyciu środka trwałego lub od jego części składowych przedsiębiorcy przysługiwało prawo do pełnego lub częściowego odliczenia podatku VAT, wycofanie środka trwałego na cele prywatne należy wówczas opodatkować VAT. VAT ten trzeba naliczyć na podstawie samodzielnie sporządzonego dokumentu wewnętrznego, który stanowić będzie podstawę wpisu do rejestru VAT.

Przykład 3.

Pani Katarzyna będąca czynnym podatnikiem VAT zdecydowała się na wycofanie dwóch firmowych samochodów osobowych na cele prywatne. Pierwszy pojazd został nabyty na podstawie umowy kupna-sprzedaży zawartej z osobą fizyczną nieprowadzącą działalności, natomiast drugi na podstawie faktury VAT. Czy wycofanie obu pojazdów należy opodatkować podatkiem VAT?

Nie, wyłącznie wycofanie samochodu osobowego nabytego na podstawie faktury VAT trzeba opodatkować na gruncie VAT. Od samochodu nabytego na podstawie umowy kupna-sprzedaży nie przysługiwało prawo do odliczenia VAT, dlatego też wycofanie danego pojazdu nie wywołuje skutków na gruncie VAT.

Przykład 4.

Czynny podatnik VAT w marcu 2023 roku zakupił samochód osobowy o wartości 36 900 zł brutto (VAT: 6900 zł) na firmę, w celu użytkowania go w celach mieszanych (zarówno w działalności, jak i prywatnie). Z tego powodu podatnik odliczył z faktury VAT 3450 zł. We wrześniu 2024 roku przedsiębiorca zdecydował się na wycofanie pojazdu na cele prywatne. W jaki sposób powinna nastąpić korekta podatku VAT naliczonego?

- Wartość samochodu przekracza 15 000 zł, dlatego też okres korekty wynosi 5 lat (60 miesięcy).

- Wartość przypadająca na jeden miesiąc trwania okresu korekty: 3450 (zł) / 60 (miesięcy) = 57,50 (zł).

- Liczba miesięcy do okresu korekty: 42 miesiące (pojazd był użytkowany w firmie 18 miesięcy).

- Wartość korekty: 57,50 x 42 = 2415 zł.

Podatnik ma prawo do korekty w kwocie 2415 zł.

Natomiast sprzedaż środka trwałego po jego wycofaniu na cele prywatne nie będzie wiązać się z koniecznością opodatkowania danej transakcji podatkiem VAT (nie ma tu znaczenia okres, po którym dokonano sprzedaży środka trwałego).

Wycofanie środka trwałego na cele prywatne – dokumentowanie

Składnik majątku wycofany na cele prywatne przedsiębiorcy należy wykreślić z ewidencji środków trwałych. Dodatkowo na okoliczność tę trzeba przygotować tzw. protokół likwidacji lub dokument LT, na którym wskazuje się przyczynę „likwidacji”, czyli wycofanie środka trwałego firmowego na cele osobiste podatnika.

Sprzedaż środka trwałego po wycofaniu na cele prywatne – konsekwencje

Jak już uprzednio wspomniano, jeżeli sprzedaż nastąpi w ciągu 6 lat, licząc od pierwszego dnia miesiąca następnego po miesiącu wycofania środka trwałego, przychód z niej uzyskany będzie przychodem z działalności. Zbycie środka trwałego po tym okresie nie generuje przychodu z działalności.

Taka sprzedaż nie podlega opodatkowaniu VAT, dotyczy już bowiem majątku prywatnego przedsiębiorcy.

Sprzedaż wycofanego środka trwałego należałoby udokumentować umową kupna-sprzedaży, czyli standardowym dokumentem sprzedaży majątku prywatnego.

Wycofanie środka trwałego na cele prywatne w wFirma.pl

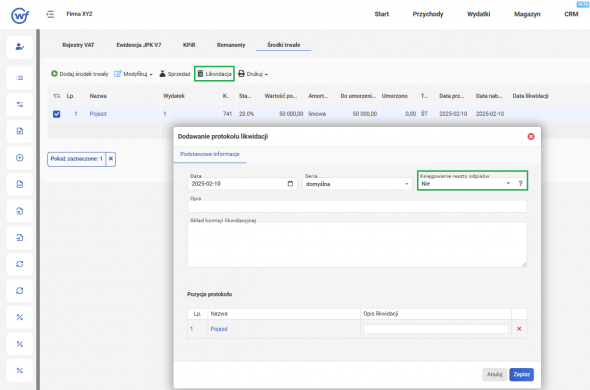

W celu wycofania środka trwałego w systemie wFirma.pl należy przejść do zakładki EWIDENCJE » ŚRODKI TRWAŁE, zaznaczyć odpowiedni środek trwały oraz wybrać opcję LIKWIDACJA. Wówczas pojawi się okno dodawania protokołu likwidacji. Ważne, by w polu KSIĘGOWANIE RESZTY ODPISÓW AMORTYZACYJNYCH wybrać NIE, bowiem w przypadku wycofania środka trwałego na cele prywatne niezamortyzowana część środka trwałego nie może stanowić kosztu podatkowego.

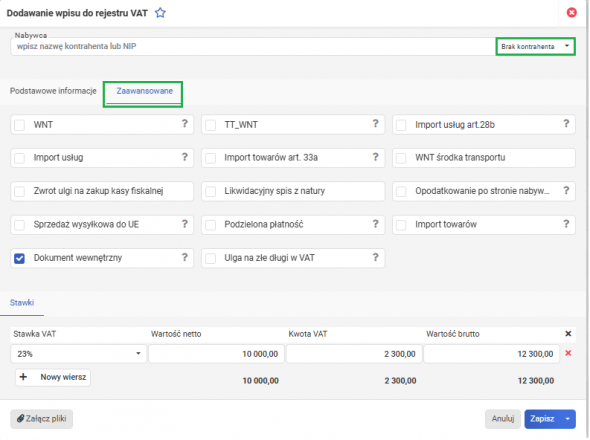

Jeśli od nabycia środka trwałego lub istotnych części składowych przysługiwało prawo do odliczenia podatku VAT, w chwili wycofania ŚT trzeba naliczyć VAT na dowodzie wewnętrznym opodatkowania.

Księgowania należnego podatku VAT dokonuje się w systemie bezpośrednio w rejestrze sprzedaży VAT poprzez EWIDENCJE » REJESTRY VAT » REJESTR SPRZEDAŻY VAT » DODAJ WPIS w dacie wycofania środka trwałego na cele prywatne. Przechodząc do podzakładki ZAAWANSOWANE należy zaznaczyć opcję DOKUMENT WEWNĘTZNY.

Sprzedaż wycofanego samochodu na cele prywatne

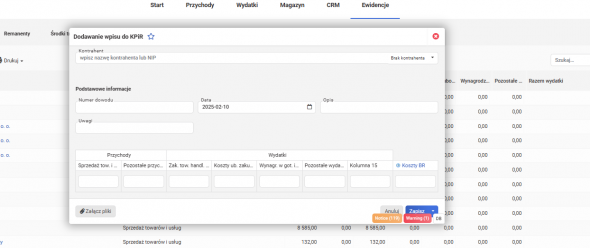

Jeżeli w ciągu 6 lat od momentu wycofania środka trwałego z działalności nastąpi jego sprzedaż, przychód należy wykazać przez zakładkę: EWIDENCJE » KPIR » DODAJ WPIS. W polu z nazwą kontrahenta trzeba wybrać opcję BRAK KONTRAHENTA, natomiast uzyskaną kwotę ze sprzedaży wskazać w polu POZOSTAŁE PRZYCHODY. Jeżeli w momencie wycofania z działalności środek trwały nie był całkowicie zamortyzowany, niezamortyzowaną część podatnik może wykazać w polu POZOSTAŁE WYDATKI.