Transakcje wielostronne w obrocie z zagranicą są jednym z zagadnień sprawiających zarówno księgowym, jak i przedsiębiorcom trudności w rozliczeniu na gruncie VAT. Sprawdźmy, na czym polegają transakcje trójstronne oraz jak je prawidłowo rozliczyć.

Transakcje trójstronne - na czym polegają?

Transakcje trójstronne w praktyce polegają na tym, że sprzedaż towaru odbywa się między trzema podmiotami, gdzie fizycznie towar przemieszczany jest od razu między pierwszym a ostatnim podmiotem uczestniczącym w transakcji. Co ważne, istnieją dwie metody rozliczeń transakcji trójstronnych - zasady ogólne oraz procedura uproszczona.

Przykład 1.

Przykład transakcji trójstronnej: kontrahent ze Szwecji zamówił u firmy z Polski towar. Firma z Polski natomiast ten towar zamawia u kontrahenta z Czech. Wszystkie trzy firmy są podatnikami VAT oraz dokonały rejestracji dla potrzeb wewnątrzwspólnotowych w swoim kraju. Towar został wysłany bezpośrednio z Czech do Szwecji.

Transakcje trójstronne - rozliczenie na zasadach ogólnych

Przy rozliczeniu transakcji trójstronnych na zasadach ogólnych należy omówić dwa przypadki:

-

przyporządkowanie transportu towarów dostawie dokonanej przez pierwszego w kolejności podatnika

-

przyporządkowanie transportu towarów dostawie dokonanej przez drugiego w kolejności podatnika.

Sprawdźmy, jak należy dokonać rozliczenia w każdym z wyżej wymienionych przypadków. Przyporządkowanie transportu towarów dostawie dokonanej przez pierwszego w kolejności podatnika w transakcjach trójstronnych. W przypadku transakcji trójstronnej, gdy transport towarów zostaje przyporządkowany dostawie dokonanej przez pierwszego w kolejności podatnika:

1. Pierwszy podatnik - dokonuje WDT (wewnątrzwspólnotowa dostawa towarów) na rzecz drugiego podatnika w kolejności.

2. Drugi podatnik dokonuje:

-

WNT (wewnątrzwspólnotowe nabycie towarów) na terytorium państwa członkowskiego, na którym towary znajdują się w momencie zakończenia ich wysyłki lub transportu (art. 25 ust. 1 ustawy o VAT);

-

WNT (zgodnie z art. 25 ust. 2 ustawy o VAT), pod warunkiem że przy wewnątrzwspólnotowym nabyciu towarów podał numer przyznany mu przez dane państwo członkowskie dla celów transakcji wewnątrzwspólnotowych inne niż państwo członkowskie, na którym towary znajdują się w momencie zakończenia ich wysyłki lub transportu, wewnątrzwspólnotowe nabycie towarów uznaje się za dokonane również na terytorium tego państwa członkowskiego, chyba że nabywca udowodni, że wewnątrzwspólnotowe nabycie towarów:

-

zostało opodatkowane na terytorium państwa członkowskiego, na którym towary znajdują się w momencie zakończenia ich wysyłki lub transportu, lub

-

zostało uznane za opodatkowane na terytorium państwa członkowskiego, na którym towary znajdują się w momencie zakończenia ich wysyłki lub transportu, ze względu na zastosowanie procedury uproszczonej w wewnątrzwspólnotowej transakcji trójstronnej, o której mowa w dziale XII ustawy o VAT.

-

dostawa “krajowa” - zgodnie z art. 22 ust. 3 pkt 2 ustawy o VAT dostawę towarów, która następuje po wysyłce lub transporcie towarów, uznaje się za dokonaną w miejscu zakończenia wysyłki lub transportu towarów.

Co ważne, w tej sytuacji co do zasady konieczna jest rejestracja drugiego podatnika w państwie członkowskim, w którym kończy się transport w celu rozliczenia WNT oraz dostawy towaru w tym państwie.

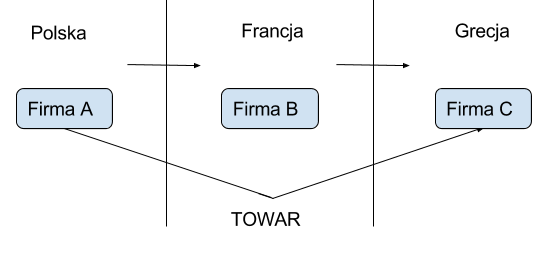

Przykład 2.

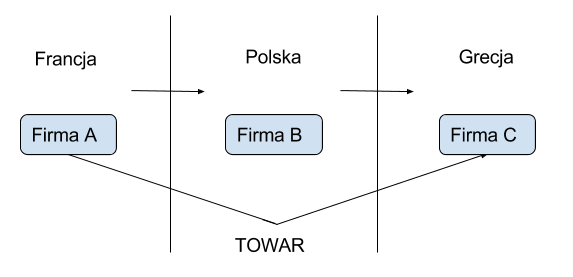

Podatnik z Grecji zamówił u podatnika z Polski towar XYZ. Polski podmiot z racji braku towaru na magazynie zamówił go u dostawcy mającego siedzibę we Francji. Zgodnie z umową firma z Francji ma dostarczyć towar bezpośrednio do nabywcy z Grecji. Wszystkie firmy zarejestrowane są do VAT-UE wyłącznie w swoich rodzimych krajach.

W takiej sytuacji Firma A z Francji dokonuje sprzedaży na rzecz Firmy B z Polski, a ta następnie odsprzedaje towar Firmie C z Grecji. Transportu dokonuje Firma A bezpośrednio do Firmy C.

Transakcja trójstronna przy zastosowaniu metody ogólnej

Firma A z Francji dokonuje WDT na rzecz Firmy B z Polski zgodnie z art. 22 ust. 2 ustawy o VAT.

Firma B z Polski dokonuje WNT tych towarów w Grecji, czyli w kraju członkowskim gdzie kończy się ich transport (art. 25 ust. 1 ustawy o VAT). Oznacza to, że Firma B zobowiązana jest do rejestracji dla celów VAT-UE w Grecji - tam bowiem musi rozliczyć się z WNT. Dodatkowo gdy Firma B z Polski podczas zakupu towarów od Firmy A z Francji posłużyła się numerem VAT UE z prefiksem PL, będzie ona zobligowana również do wykazania WNT w Polsce, chyba że udowodni opodatkowanie tych towarów w ramach WNT w Grecji (art. 25 ust. 2 ustawy o VAT).

Sprzedaż (dostawa) towarów przez Firmę B z Polski do Firmy C z Grecji jest traktowana jako krajowa dostawa w Grecji (art. 22 ust. 3 pkt 2 ustawy o VAT), gdyż następuje ona po transporcie towaru.

Przyporządkowanie transportu towarów dostawie dokonanej przez drugiego w kolejności podatnika w transakcjach trójstronnych

Gdy mamy do czynienia z transakcją trójstronną, gdzie transport towarów jest przyporządkowany do drugiego w kolejności podatnika, rozliczenie powinno przebiegać zgodnie ze schematem:

1. Pierwszy w kolejności podatnik dokonuje dostawy krajowej towarów na rzecz podatnika drugiego w kolejności. Transakcja ta podlega opodatkowaniu w kraju członkowskim, gdzie transport został rozpoczęty.

2. Drugi w kolejności podatnik na terytorium państwa członkowskiego, na terytorium którego rozpoczęto transport, dokonuje:

-

“krajowego” nabycia,

-

WDT na rzecz ostatniego w kolejności podatnika, opodatkowanej wg zasad obowiązujących w tym państwie.

W celu prawidłowego przebiegu wyżej wskazanych rozliczeń drugi w kolejności podatnik musi dokonać rejestracji w państwie członkowskim, w którym rozpoczyna się transport, w celu odzyskania podatku zapłaconego przy “krajowym” nabyciu oraz rozliczenia WDT.

Transakcje trójstronne - procedura uproszczona

Kwestie wewnątrzwspólnotowych transakcji trójstronnych rozliczanych w oparciu o procedurę uproszczoną zostały uregulowane w art. 135-138 ustawy o VAT.

Procedura uproszczona w transakcjach trójstronnych polega przede wszystkim na tym, że tylko ostatni (trzeci) w kolejności jest zobligowany do naliczenia podatku z tytułu nabycia towaru od drugiego w kolejności podatnika i traktuje to nabycie jako WNT (wewnątrzwspólnotowe nabycie towarów). Aby takie rozliczenie było możliwe, konieczne jest spełnienie łącznie wszystkich niżej wymienionych warunków (art. 135 ust. 1 pkt 4 ustawy o VAT):

-

dostawa na rzecz ostatniego w kolejności podatnika VAT była bezpośrednio poprzedzona wewnątrzwspólnotowym nabyciem towarów u drugiego w kolejności podatnika VAT;

-

drugi w kolejności podatnik VAT dokonujący dostawy na rzecz ostatniego w kolejności podatnika VAT nie posiada siedziby działalności gospodarczej na terytorium państwa członkowskiego, w którym kończy się transport lub wysyłka;

-

drugi w kolejności podatnik VAT stosuje wobec pierwszego i ostatniego w kolejności podatnika VAT ten sam numer identyfikacyjny na potrzeby VAT, który został mu przyznany przez państwo członkowskie inne niż to, w którym zaczyna się lub kończy transport lub wysyłka, czyli nie musi się rejestrować dla celów VAT-UE w Grecji;

-

ostatni w kolejności podatnik VAT stosuje numer identyfikacyjny na potrzeby VAT państwa członkowskiego, w którym kończy się transport lub wysyłka;

-

ostatni w kolejności podatnik VAT został wskazany przez drugiego w kolejności podatnika VAT jako obowiązany do rozliczenia podatku VAT od dostawy towarów realizowanej w ramach procedury uproszczonej.

Co ważne, zgodnie z art. 135 ust. 2 ustawy o VAT procedurę uproszczoną można zastosować również wtedy, gdy ostatni w kolejności podmiot jest osobą prawną, która nie jest podatnikiem podatku od wartości dodanej lub podatnikiem (art. 15 ustawy o VAT), a która jest zidentyfikowana na potrzeby transakcji wewnątrzwspólnotowych w państwie członkowskim, w którym znajduje się towar w momencie zakończenia transportu lub wysyłki. Wówczas w przypadku procedury uproszczonej uznaje się, że wewnątrzwspólnotowe nabycie towarów zostało opodatkowane u drugiego w kolejności podatnika VAT.

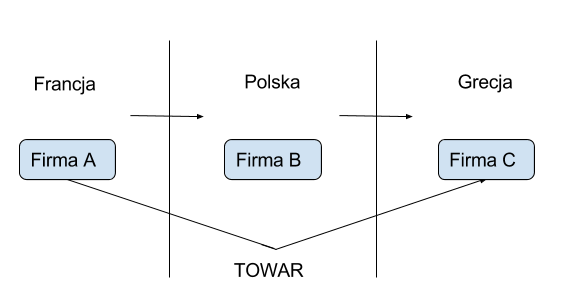

Przykład 3.

Firma A z siedzibą we Francji sprzedaje towary Firmie B z siedzibą w Polsce. Natomiast Firma B z Polski dokonuje sprzedaży towarów Firmie C z Grecji. Towary są bezpośrednio dostarczane przez Firmę A z Francji do Firmy C z Grecji. Jak będzie przebiegało rozliczenie tej transakcji trójstronnej przy zastosowaniu procedury uproszczonej?

Firma A z Francji dokonuje WDT (wewnątrzwspólnotowa dostawa towarów) na rzecz Firmy B z Polski.

Firma B z Polski z numerem VAT UE poprzedzonym prefiksem PL dokonuje WNT (wewnątrzwspólnotowe nabycie towarów):

-

w Grecji (w kraju członkowskim w którym zakończono transport/wysyłkę zgodnie z art. 25 ust. 1 ustawy o VAT),

-

w Polsce (gdyż posługuje się polskim numerem VAT).

Sprzedaż Firmy B z Polski na rzecz Firma C z Grecji traktowana jest przez Firmę C jak krajowa dostawa, gdyż dostawa ta następuje po transporcie/wysyłce towaru (art. 22 ust. 3 pkt 2 ustawy o VAT). Co ważne, Firma C z Grecji jest zobowiązana do zapłaty podatku z tytułu tejże dostawy krajowej, zostaje on bowiem przeniesiony na ostatecznego nabywcę.

Rozważmy teraz szczegóły postępowania polskiej firmy biorącej udział w transakcji trójstronnej rozliczanej zgodnie z procedurą uproszczoną, w przypadku gdy będzie:

-

pierwszym podatnikiem,

-

drugim podatnikiem,

-

trzecim podatnikiem.

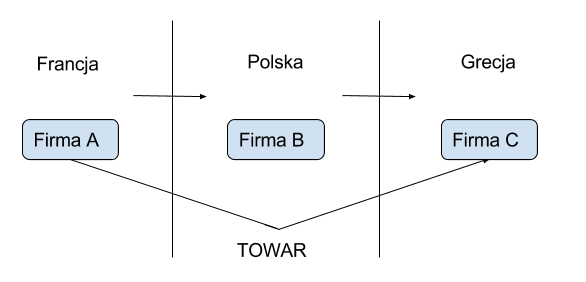

Pierwszy w kolejności podatnik w wewnątrzwspólnotowej transakcji trójstronnej - rozliczenie zgodnie z procedurą uproszczoną

W takiej sytuacji polski podatnik będący pierwszym w kolejności podmiotem biorącym udział w wewnątrzwspólnotowej transakcji trójstronnej w celu rozliczenia jej zgodnie z procedurą uproszczoną:

-

jest zarejestrowany jako podatnik VAT UE w Polsce;

-

dokonuje WDT na rzecz drugiego w kolejności podatnika;

-

towar jest wydawany przez niego ostatniemu w kolejności podatnikowi w sposób bezpośredni lub zleca wykonanie tych czynności podmiotowi trzeciemu (towar może być także wysyłany lub transportowany przez drugiego w kolejności podatnika lub na jego rzecz, jeżeli wysyłka lub transport jest przyporządkowany dostawie dokonanej na jego rzecz);

-

na fakturze (wystawionej zgodnie z przepisami art. 106a-106n ustawy o VAT) sprzedaży stosuje wówczas stawkę 0% (zastosowanie stawki 0% przy WDT jest możliwe po spełnieniu szeregu warunków, o których mowa w artykule: WDT - warunki i definicja);

-

wykazuje WDT w: informacji podsumowującej VAT UE, deklaracji VAT-7 lub VAT-7K, rejestrze VAT.

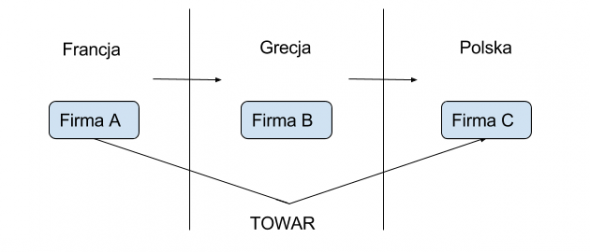

Drugi w kolejności podatnik w wewnątrzwspólnotowej transakcji trójstronnej - rozliczenie zgodnie z procedurą uproszczoną

Polski podatnik będący drugim w kolejności podmiotem biorącym udział w wewnątrzwspólnotowej transakcji trójstronnej w celu rozliczenia jej zgodnie z procedurą uproszczoną:

-

nie może mieć miejsca zamieszkania lub siedziby firmy w Grecji, gdzie miało miejsce zakończenie transportu lub wysyłki towaru (w kraju członkowskim ostatniego w kolejności podatnika);

-

w kontaktach zarówno z pierwszym, jak i z ostatnim w kolejności podatnikiem operuje numerem VAT UE z prefiksem PL;

-

wysyła lub transportuje towar od pierwszego podatnika do ostatniego samodzielnie lub zleca wykonanie tych czynności np. przewoźnikowi i transport ten przyporządkowany jest dostawie na jego rzecz (towar może być także wysyłany lub transportowany przez pierwszego w kolejności podatnika lub na jego rzecz);

-

wystawia fakturę sprzedaży na rzecz ostatniego w kolejności podatnika, która będzie zawierała dane wymagane art. 106e ustawy o VAT oraz dane określone w art. 136 ust. 1 ustawy o VAT:

-

adnotację "VAT: Faktura WE uproszczona na mocy art. 135-138 ustawy o ptu" lub "VAT: Faktura WE uproszczona na mocy artykułu 141 dyrektywy 2006/112/WE";

-

stwierdzenie, że podatek z tytułu dokonanej dostawy zostanie rozliczony przez ostatniego w kolejności podatnika podatku od wartości dodanej;

-

numer, o którym mowa w art. 97 ust. 10, który jest stosowany przez niego wobec pierwszego i ostatniego w kolejności podatnika podatku od wartości dodanej;

-

numer identyfikacyjny stosowany na potrzeby podatku od wartości dodanej ostatniego w kolejności podatnika.

Co ważne, informacje te powinny znaleźć się również, gdy ostatnim w kolejności podmiotem jest osoba prawna, która nie jest podatnikiem podatku od wartości dodanej, a która jest zidentyfikowana na potrzeby transakcji wewnątrzwspólnotowych w państwie członkowskim, w którym znajduje się towar w momencie zakończenia wysyłki lub transportu (art. 136 ust. 2 ustawy o VAT);

-

wykazuje w prowadzonych ewidencjach oprócz danych określonych w art. 109 ust. 3 ustawy o VAT, również ustalone wynagrodzenie za dostawy w ramach procedury uproszczonej oraz nazwę i adres ostatniego w kolejności podatnika (bądź osoby prawnej niebędącej podatnikiem, obowiązanej do rozliczenia podatku VAT z tytułu tej transakcji);

-

wykazuje w deklaracji VAT-7 lub VAT-7K:

-

WNT od pierwszego w kolejności podatnika (bez podatku od towarów i usług, gdyż w procedurze uproszczonej nie wykazuje się z tego tytułu podatku),

-

dostawę towarów na rzecz ostatniego w kolejności podatnika jako dostawę poza terytorium kraju;

-

wykazuje w informacji podsumowującej VAT UE:

-

WNT od pierwszego w kolejności podatnika,

-

WDT na rzecz ostatniego w kolejności podatnika (nie mamy tutaj rzeczywiście do czynienia z WDT, takie wykazanie transakcji ma na celu poinformowanie, że jest to dostawa towarów, której miejscem świadczenia jest państwo członkowskie zakończenia wysyłki i transportu, ale która może być weryfikowana przez system VIES);

-

z oznaczeniem, iż są to zdarzenia związane z transakcjami trójstronnymi.

Trzeci w kolejności podatnik w wewnątrzwspólnotowej transakcji trójstronnej - rozliczenie zgodnie z procedurą uproszczoną

Polski podatnik będący trzecim (ostatnim) w kolejności podmiotem biorącym udział w wewnątrzwspólnotowej transakcji trójstronnej w celu rozliczenia jej zgodnie z procedurą uproszczoną:

-

rozlicza podatek z tytułu wewnątrzwspólnotowego nabycia towaru na zasadzie samoobliczenia;

-

wykazuje w prowadzonych ewidencjach obrót z tytułu dokonanej na jego rzecz dostawy oraz kwotę podatku przypadającą na tę dostawę, która u niego stanowi WNT (wewnątrzwspólnotowe nabycie towarów), a także nazwę i adres drugiego w kolejności podatnika;

-

wykazuje w deklaracji VAT-7 lub VAT-7K wewnątrzwspólnotowe nabycie towarów (podatek z tytułu WNT należy odpowiednio naliczyć i wykazać);

-

wykazuje w informacji podsumowującej VAT UE dane związane z wewnątrzwspólnotowym nabyciem towarów.

Reasumując, transakcje trójstronne mogą być rozliczane na zasadach ogólnych lub w oparciu o procedury uproszczone. Możliwość zastosowania procedury uproszczonej, nieco łatwiejszej w rozliczeniu, jest obwarowana kilkoma warunkami. Niemniej jednak najistotniejszym w tej kwestii jest określenie, którym podatnikiem w kolejności, dokonującym wewnątrzwspólnotowej transakcji trójstronnej, jesteśmy. Bowiem determinuje to sposób rozliczenia podatkowego, który jest tu bardzo istotny.