Transport wewnątrzwspólnotowy i międzynarodowy ciągle się rozwija, w czym duży udział mają także polscy przewoźnicy. W związku z tym niezwykle istotne jest, aby znali oni zasady rozliczania VAT przy transporcie towarów. Szczególnie istotne jest tu odróżnienie przewozów międzynarodowych i wewnątrzwspólnotowych. Jak zatem opodatkować transport świadczony na rzecz podatnika z Unii Europejskiej a jak dla podatnika spoza wspólnoty? W artykule omawiamy zasady opodatkowania!

Podatek VAT w transporcie wewnątrzwspólnotowym na rzecz podatnika

Usługa transportu towarów na terenie państw członkowskich Unii Europejskiej w praktyce nie różni się niczym od innych, standardowych usług wewnątrzwspólnotowych. Zatem aby ustalić zasady opodatkowania, należy odnieść się do art. 28b ustawy o VAT. Zgodnie z nim w przypadku świadczenia usług na rzecz innego podatnika UE, miejscem opodatkowania co do zasady będzie kraj, w którym znajduje się siedziba usługobiorcy.

Wyjątkami są przypadki, gdy:

- usługi są świadczone dla stałego miejsca działalności innego niż siedziba podatnika – za miejsce świadczenia i opodatkowania uznaje się stałe miejsce prowadzenia działalności,

- podatnik-usługobiorca nie posiada siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności gospodarczej – wtedy miejscem świadczenia i opodatkowania usługi jest stałe miejsce zamieszkania lub zwykłe miejsce pobytu usługobiorcy.

Przykład 1.

Polska firma świadczy usługę transportu towaru z Polski do Niemiec na rzecz podatnika, który nie posiada siedziby działalności gospodarczej ani stałego miejsca prowadzenia działalności. Jednak miejscem jego zamieszkania są Niemcy.

W takiej sytuacji usługa ta będzie podlegała opodatkowaniu na terenie Niemiec. Tam znajduje się bowiem miejsce zamieszkania usługobiorcy.

W praktyce dla polskiego przewoźnika oznacza to, że świadcząc usługi transportowe na rzecz podatnika z UE, co do zasady nie będzie musiał opodatkować transakcji w kraju.

Warto również zwrócić uwagę na sytuację, w której przedsiębiorca świadczy usługę transportu na terytorium UE na zlecenie polskiego podatnika. Transakcja taka, zgodnie z ogólną zasadą, byłaby opodatkowana w kraju usługobiorcy - w Polsce. Zatem w takiej sytuacji przedsiębiorca powinien wystawić fakturę ze standardową stawką 23% VAT.

Przykład 2.

Firma XYZ, z siedzibą w Polsce, świadczy usługę transportu towarów na rzecz polskiej firmy ABC. Towary mają zostać przewiezione z Litwy na teren Niemiec.

Ze względu na fakt, że usługobiorcą jest polska firma, to transakcja ta zostanie opodatkowania w Polsce, standardową 23% stawką VAT.

Podatek VAT w transporcie wewnątrzwspólnotowym na rzecz niepodatnika

W sytuacji, gdy świadczenie usług wewnątrzwspólnotowych transportowych odbywa się na rzecz osób fizycznych nieprowadzących działalności gospodarczych, zastosowanie będzie miał art. 28f ust. 2 ustawy o VAT, zgodnie z którym miejscem świadczenia usług transportu towarów na rzecz podmiotów niebędących podatnikami jest miejsce, w którym odbywa się transport, z uwzględnieniem pokonanych odległości.

Natomiast miejscem świadczenia usług transportu towarów, którego rozpoczęcie i zakończenie ma miejsce odpowiednio na terytorium dwóch różnych państw członkowskich, na rzecz podmiotów niebędących podatnikami jest miejsce, gdzie transport towarów się rozpoczyna.

Przykład 3.

Polska firma świadczy usługę transportu towarów z Niemiec do Francji na rzecz osoby fizycznej nieprowadzącej działalności.

Usługa ta zostanie opodatkowana w Niemczech, czyli w miejscu gdzie rozpoczął się transport towarów.

Transport międzynarodowy - co to takiego?

Definicja transportu międzynarodowego dla celów podatku od towarów i usług została wskazana w ustawie o VAT.

Zgodnie z art. 83 ust. 3 pkt 1, przez międzynarodowy transport towarów należy rozumieć przemieszczanie towarów:

- z miejsca wyjazdu (nadania) na terytorium kraju do miejsca przyjazdu (przeznaczenia) poza terytorium UE,

- z miejsca wyjazdu (nadania) poza terytorium UE do miejsca przyjazdu (przeznaczenia) na terytorium kraju,

- z miejsca wyjazdu (nadania) do miejsca przyjazdu (przeznaczenia) poza terytorium UE, jeśli trasa na pewnym odcinku przebiega przez terytorium kraju (tranzyt),

- z miejsca wyjazdu (nadania) na terytorium państwa członkowskiego innym niż terytorium kraju do miejsca przyjazdu (przeznaczenia) poza terytorium UE lub z miejsca wyjazdu (nadania) poza terytorium UE do miejsca przyjazdu (przeznaczenia) na terytorium państwa członkowskiego innego niż terytorium kraju, jeżeli trasa przebiega na pewnym odcinku przez terytorium kraju.

Transport międzynarodowy a stawka VAT

Jaką stawkę VAT należy zastosować w przypadku świadczenia usług transportu międzynarodowego? W ustawie o VAT transport międzynarodowy został wskazany jako jeden ze szczególnych przypadków zastosowania stawki 0% VAT – zgodnie z art. 83 ust. 1 pkt 23 ustawy o VAT. Warto natomiast pamiętać, że aby rzeczywiście móc skorzystać z takiego zwolnienia, przedsiębiorca musi posiadać szczegółową dokumentację, wskazaną w art. 83 ust. 5 ustawy. I tak, w przypadku:

- towarów przez przewoźnika lub spedytora - list przewozowy lub dokument spedytorski (kolejowy, lotniczy, samochodowy, konosament morski, konosament żeglugi śródlądowej), stosowany wyłącznie w komunikacji międzynarodowej lub inny dokument, z którego jednoznacznie wynika, że w wyniku przewozu z miejsca nadania do miejsca przeznaczenia nastąpiło przekroczenie granicy z państwem trzecim, oraz faktura wystawiona przez przewoźnika (spedytora), z zastrzeżeniem pkt 2,

- towarów importowanych - oprócz dokumentów, o których mowa w pkt 1, dokument potwierdzony przez urząd celny, z którego jednoznacznie wynika fakt wliczenia wartości usługi do podstawy opodatkowania z tytułu importu towarów,

- towarów przez eksportera - dowód wywozu towarów,

- osób - międzynarodowy bilet lotniczy, promowy, okrętowy lub kolejowy, wystawiony przez przewoźnika na określoną trasę przewozu dla konkretnego pasażera.

Dobrą wiadomością dla polskich przewoźników zajmujących się transportem również poza krajem jest dodatkowa ulga wskazana w rozporządzeniu Ministra Finansów w sprawie towarów i usług, dla których obniża się stawkę podatku od towarów i usług oraz warunków stosowania stawek obniżonych z dnia 25.03.2020 r.

Zgodnie z par. 6 ust. 1 stawka 0% VAT może być zastosowana także w przypadku:

- transportu towarów, jeżeli transport ten wykonywany jest w całości na terytorium kraju i stanowi część usługi transportu międzynarodowego,

- wewnątrzwspólnotowych usłu

- transportu towarów świadczonych na rzecz podatnika w rozumieniu art. 28a ustawy będącego usługobiorcą tych usług, posiadającego na terytorium kraju siedzibę działalności gospodarczej, stałe miejsce prowadzenia działalności gospodarczej, dla którego są świadczone te usługi, a w przypadku braku takiej siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności gospodarczej - posiadającego na terytorium kraju stałe miejsce zamieszkania albo zwykłe miejsce pobytu, jeżeli transport ten wykonywany jest w całości poza terytorium kraju:

- z miejsca wyjazdu (nadania) na terytorium państwa członkowskiego innym niż terytorium kraju do miejsca przyjazdu (przeznaczenia) poza terytorium Unii Europejskiej lub

- z miejsca wyjazdu (nadania) poza terytorium Unii Europejskiej do miejsca przyjazdu (przeznaczenia) na terytorium państwa członkowskiego, inne niż terytorium kraju.

Miejsce opodatkowania usługi transportu międzynarodowego

Jak stanowi art. 28b ustawy o VAT, usługa wykonywana na rzecz podatnika opodatkowana jest w miejscu siedziby usługobiorcy bądź jeśli wykonywana jest dla stałego miejsca prowadzenia działalności - w stałym miejscu prowadzenia działalności.

Jednak od powyższej zasady istnieją również wyjątki, które zostały wskazane w art. 28f ustawy o VAT, w którym mowa o świadczeniu usług transportowych.

W sytuacji, gdy nabywcą jest podatnik, a usługa w całości świadczona jest poza terytorium Unii Europejskiej, wówczas uznaje się, że miejscem świadczenia usługi jest terytorium znajdujące się poza UE.

Natomiast, gdy usługa transportu wykonywana jest na rzecz podatnika z kraju poza UE, a transport w całości wykonywany jest na terytorium kraju, to za miejsce świadczenia usługi przyjmuje się terytorium kraju.

Przykład 5.

Na zlecenie kontrahenta z Rosji polska firma wykonała usługę transportu towarów z Wrocławia do Warszawy. Transport wykonywany był w całości na terenie Polski, dlatego też usługa podlega opodatkowaniu na terenie Polski.

Faktura na transport wewnątrzwspólnotowy i międzynarodowy w systemie wFirma.pl

Podatnicy świadczący usługi transportu towarów wewnątrzwspólnotowego i międzynarodowego mogą w prosty i szybki sposób wystawiać faktury sprzedaży w systemie wFirma.pl.

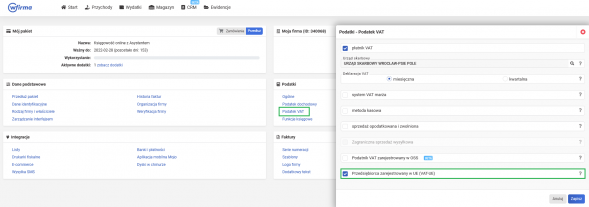

Świadcząc usługi na rzecz unijnego kontrahenta, w pierwszej kolejności należy dokonać rejestracji do VAT UE. Po dokonaniu rejestracji dla celów wewnątrzwspólnotowych należy przejść do zakładki: USTAWIENIA » FIRMA » PODATKI » PODATEK VAT i zaznaczyć okno PODATNIK VAT ZAREJESTROWANY W UE (VAT-UE).

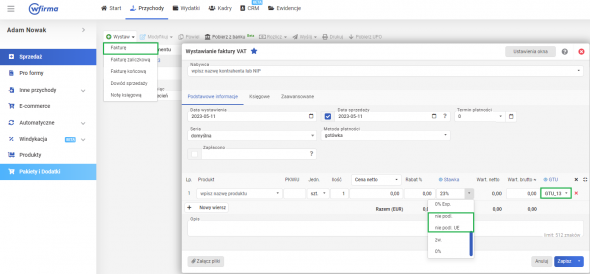

W celu wystawienia faktury sprzedaży należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ i uzupełnić dane kontrahenta. Należy również pamiętać, aby wystawiając fakturę sprzedaży, wybrać odpowiednią stawkę VAT. Przy wewnątrzwspólnotowym świadczeniu usług na rzecz kontrahenta będącego podatnikiem VAT należy wybrać stawkę: nie podl. UE. Na fakturze pojawi się dodatkowa adnotacja: odwrotne obciążenie. Faktura zostanie automatycznie zaksięgowana do Rejestru sprzedaży VAT oraz do Księgi Przychodów i Rozchodów. Dodatkowo transakcja ta zostanie wykazana w informacji podsumowującej VAT- UE.

Jeśli zaś podatnik świadczy usługę na rzecz kontrahenta spoza kraju UE (miejsce opodatkowania znajduje się poza UE), to fakturę sprzedaży wystawia się w analogiczny sposób. Jednak jako stawkę VAT należy wybrać: nie podl. Wówczas na fakturze pojawi się adnotacja: odwrotne obciążenie.

Jeżeli przedmiot sprzedaży został objęty obowiązkowym oznaczeniem, należy zastosować kod GTU 13.

Faktura zostanie ujęta w kolumnie 8. KPiR - Sprzedaż towarów i usług lub w ewidencji przychodów a także w rejestrze VAT sprzedaży. Dodatkowo, jeśli sprzedaż objęta była oznaczeniem GTU, transakcja zostanie oznacza wybranym kodem w strukturze JPK.