W rozliczeniu rocznym składki na ubezpieczenie zdrowotne może zostać wykazana zarówno jej niedopłata, jak i nadpłata. Wyjaśniamy, w jaki sposób należy ewidencjonować zwrot nadpłaty składki zdrowotnej w podatkowej księdze przychodów i rozchodów.

W jaki sposób ustalana jest wysokość składki zdrowotnej?

Od 1 stycznia 2022 roku w związku z wprowadzeniem Nowego Ładu osoby prowadzące działalność gospodarczą obowiązują nowe zasady ustalania podstawy wymiaru składki zdrowotnej. Obecnie wysokość składki zdrowotnej dla przedsiębiorców uzależniona jest od dochodu. Dodatkowo w ramach Nowego Ładu wobec wszystkich podatników podatku dochodowego zlikwidowano możliwość odliczenia zapłaconej składki od podatku.

Dla przedsiębiorców opodatkowanych według skali podatkowej albo podatkiem liniowym, począwszy od stycznia 2022 roku, podstawą wymiaru składki zdrowotnej jest dochód, czyli przychód pomniejszony o koszty jego uzyskania. Osoby prowadzące działalność gospodarczą opłacają składkę zdrowotną proporcjonalną do dochodu, przedsiębiorcy rozliczający się na zasadach ogólnych uiszczają składkę zdrowotną w wymiarze 9% dochodu osiąganego z działalności, a osoby, które jako formę opodatkowania wybrały ryczałt od przychodów ewidencjonowanych – 4,9% dochodu, przy czym ustalono minimalną składkę zdrowotną zarówno dla przedsiębiorców opodatkowanych według skali podatkowej, jak i podatkiem liniowym. Składka zdrowotna nie może być niższa niż 9% minimalnego wynagrodzenia za pracę obowiązującego w pierwszym dniu roku składkowego. Przypomnijmy, że rok składkowy liczony jest od 1 lutego do 31 stycznia. Trwa on zatem od 1 lutego 2022 roku do 31 stycznia 2023 roku i w tym okresie minimalna składka zdrowotna wynosiła 270,90 zł, a od lutego 2023 roku – 314,10 zł.

Odliczenie składki zdrowotnej dla liniowców

Podatnicy stosujący podatek liniowy mogą od 1 lipca 2022 roku zaliczyć zapłaconą składkę zdrowotną do kosztów uzyskania przychodów lub odliczyć ją od podstawy opodatkowania, jednak kwota odliczenia w ciągu roku jest limitowana. Limit ten w 2022 roku wynosił 8 700 zł, a w 2023 został podwyższony do kwoty 10 200 zł. Nadwyżka ponad kwotę 8 700 zł w 2022 roku / 10 200 zł w 2023 roku zapłaconej składki na ubezpieczenie zdrowotne nie podlega rozliczeniu jako koszty uzyskania przychodów ani odliczeniu od dochodu.

Liniowcy mogą zatem wybrać, czy zapłaconą w danym roku składkę zdrowotną do wysokości obowiązującego limitu uwzględnią w podatkowej księdze przychodów i rozchodów jako koszt uzyskania przychodów, czy odliczą bezpośrednio w zaliczce na podatek dochodowy. Przedsiębiorca prowadzący PKPiR, ustalając podstawę wymiaru składki zdrowotnej, bierze pod uwagę przychody i koszty ich uzyskania wykazane w księdze. W przypadku, gdy zapłacona składka zdrowotna zostanie ujęta jako koszt uzyskania przychodów (do wysokości obowiązującego limitu), to składka ta jest uwzględniana w dochodzie podatnika, a co za tym idzie – obniża podstawę wymiaru kolejnej składki zdrowotnej. Jeśli odliczamy składkę zdrowotną bezpośrednio w zaliczce na podatek dochodowy, składka ta nie obniża podstawy wymiaru kolejnej składki. Ujęcie składki zdrowotnej w kosztach uzyskania przychodów jest także korzystniejszym rozwiązaniem niż odliczenie jej bezpośrednio w zaliczce na podatek dochodowy w kontekście ewentualnej straty podatkowej z działalności poniesionej za dany rok. W kwocie straty zawarta jest bowiem składka zdrowotna zapłacona w danym roku (do wysokości obowiązującego limitu) jako koszt uzyskania przychodów.

Przykład 1.

Pan Bartosz jest programistą. Jako formę opodatkowania wybrał podatek liniowy i rozlicza się na podstawie PKPiR. Przedsiębiorca w 2022 roku wykorzystał limit odliczenia składki zdrowotnej. W styczniu 2023 roku zapłacił składkę zdrowotną należną za grudzień 2022 roku. Czy pan Bartosz może odliczyć zapłaconą składkę zdrowotną w 2023 roku?

Składka może zostać zaliczona do kosztów uzyskania przychodów lub odliczona od podstawy opodatkowania w styczniu 2023 roku, mimo że składka dotyczy roku, w którym przedsiębiorca wykorzystał już limit odliczenia. Wynika to z tego, że składka zdrowotna jest ujmowana w kosztach podatkowych / odliczana od dochodu, pod warunkiem że została zapłacona. Limit odliczenia składki zdrowotnej odnosi się do roku podatkowego, a nie roku składkowego, w konsekwencji zapłacona w styczniu 2023 roku składka zdrowotna może zostać zaliczona do kosztów uzyskania przychodów lub odliczona od dochodu z uwzględnieniem limitu przysługującego na 2023 rok, a więc kwoty 10 200 zł.

Zwrot nadpłaty składki zdrowotnej w PKPiR

W rozliczeniu rocznym składki zdrowotnej przedsiębiorca może wykazać zarówno niedopłatę, jak i nadpłatę składki na ubezpieczenie zdrowotne. W razie otrzymania nadpłaty składki zdrowotnej zgodnie z art. 45 ust. 3a ustawy o podatku dochodowym od osób fizycznych, jeżeli podatnik, obliczając podatek należny, dokonał odliczeń od dochodu, podstawy obliczenia podatku lub podatku, a następnie otrzymał zwrot odliczonych kwot (w całości lub w części), w zeznaniu podatkowym składanym za rok podatkowy, w którym otrzymał ten zwrot, dolicza odpowiednio kwoty poprzednio odliczone. Obowiązujące przepisy odnoszą się tylko do otrzymania przez podatnika zwrotu składek, które odliczane były od dochodu, przedsiębiorca ma wówczas obowiązek otrzymaną kwotę nadpłaty doliczyć do dochodu w zeznaniu podatkowym składanym za rok, w którym otrzymał ten zwrot.

W przypadku natomiast, gdy przedsiębiorca zapłaconą składkę zdrowotną wykazywał w PKPiR, czyli składa podlegała ujęciu jako koszt uzyskania przychodów, zwrot nadpłaty składki zdrowotnej należy zewidencjonować jako korektę kosztów w kolumnie 13 „Pozostałe wydatki” PKPiR w momencie jego otrzymania.

Przykład 2.

Pani Daria prowadzi biuro architektoniczne w formie jednoosobowej działalności gospodarczej opodatkowanej podatkiem liniowym i rozlicza się na podstawie PKPiR. W ramach działalności wykonuje różnorodne projekty, w związku z czym przez część miesięcy w roku uzyskuje dochód, ale są również takie, w których ponosi stratę, w związku z czym przedsiębiorczyni spodziewa się zwrotu nadpłaty z tytułu rozliczenia składki zdrowotnej. Zapłacona w 2022 roku składka zdrowotna została uwzględniona w księdze i tym samym zaliczona do kosztów uzyskania przychodów. W 2023 roku nastąpi rozliczenie składki zdrowotnej. W jaki sposób należy ewidencjonować w PKPiR otrzymany zwrot nadpłaty z tytułu rozliczenia składki zdrowotnej? Zwrot nadpłaty pani Daria otrzyma w 2023 roku.

Jeżeli zapłacona składka zdrowotna została wykazana w PKPiR i tym samym zaliczona do kosztów uzyskania przychodów, otrzymany zwrot nadpłaty z tytułu rozliczenia składki zdrowotnej należy zewidencjonować w kolumnie 13 „Pozostałe wydatki” PKPiR w 2023 roku w kwocie ujemnej jako korekta kosztów.

Zwrot nadpłaty składki zdrowotnej w systemie wFirma.pl

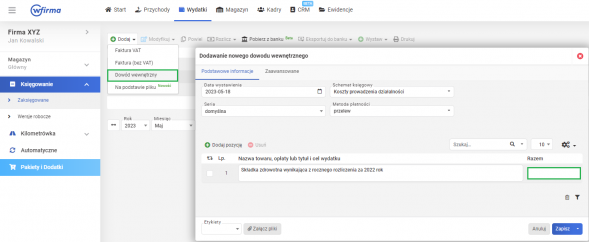

W przypadku gdy przedsiębiorca ujmuje zapłacone składki zdrowotne jako koszt w KPiR w systemie wFirma.pl to w przypadku zwrotu nadpłaty składki należy wystawić dowód wewnętrzny poprzez zakładkę: WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » DOWÓD WEWNĘTRZNY wprowadzając w polu RAZEM kwotę "na minus" nadpłaty o jakiej zwrot złożono wniosek. Tak wystawiony dowód wewnętrzny zostanie ujęty w kolumnie 13 KPiR - Pozostałe wydatki jako korekta kosztów.