W prowadzonej działalności bardzo często zdarza mi się, że otrzymuje zaliczkę od klienta oraz dokonuje dostawy towaru w tym samym miesiącu. Słyszałem, że Slim VAT 3 ma uregulować kwestie zasadności wystawienia jednej faktury rozliczeniowej. Czy wystawienie faktury zaliczkowej po zmianach Slim VAT 3 nie będzie zatem obowiązkowe i fakt ten będzie wprost wskazany w przepisach?

Łukasz, Wrocław

Otrzymanie zaliczki przez czynnego podatnika VAT powoduje obowiązek podatkowy na gruncie VAT. Podatnik ma wówczas obowiązek wystawić fakturę zaliczkową, wykazując należny podatek w pliku JPK_V7. Obecnie orzecznictwo wskazuje jednak, że wystawienie faktury zaliczkowej nie zawsze będzie obowiązkowe.

Wystawienie faktury zaliczkowej a obowiązek podatkowy na gruncie VAT

Zgodnie z ogólną zasadą wskazaną w art. 19a ust. 1 ustawy o VAT obowiązek podatkowy na gruncie VAT powstaje z chwilą dokonania dostawy towarów lub wykonania usługi.

Niemniej, jeśli przed ww. zdarzeniem podatnik otrzyma całość lub część zapłaty, to zgodnie z art. 19a ust. 5 wspomnianej ustawy obowiązek podatkowy należy rozpoznać w momencie otrzymania całości lub części tej zapłaty.

Powstanie obowiązku podatkowego w momencie otrzymania części lub całości zapłaty, czyli tzw. zaliczki, zobowiązuje podatnika do udokumentowania tego zdarzenia. W tym celu wystawia się fakturę zaliczkową.

Przykład 1.

Pani Kinga otrzymała 10 maja 2023 roku zaliczkę w wysokości 50% wartości świadczonej usługi. W jakim terminie powinna wystawić fakturę zaliczkową?

Ma ona obowiązek wystawić fakturę zaliczkową nie później niż do 15 czerwca 2023 roku, niemniej jako datę powstania obowiązku podatkowego powinna wskazać 10 maja 2023 roku.

Przykład 2.

Pan Łukasz otrzymał 30 maja 2023 roku zaliczkę w pełnej wysokości dostawy towaru. W jakim terminie powinien wystawić fakturę zaliczkową?

Ma on obowiązek wystawić fakturę zaliczkową nie później niż do 15 czerwca 2023 roku, niemniej jako datę powstania obowiązku podatkowego powinien wskazać 30 maja 2023 roku.

Bardzo często zdarza się, że podatnik otrzymał zaliczkę i w tym samym miesiącu następuje wykonanie usługi lub dostawa towarów. Wątpliwości podatników budzi zatem to, jak w takiej sytuacji udokumentować otrzymaną zaliczkę.

Wystawiana faktura rozliczeniowa powinna obejmować zatem nie tylko elementy wskazane w art. 106e ust. 1 ustawy o VAT, lecz także dane, jakie wskazuje art. 106f, czyli:

- kwotę zapłaty,

- kwotę podatku,

- datę oraz kwotę otrzymanej zaliczki w kwocie brutto.

Potwierdzeniem ww. stanowiska były liczne interpretacje Dyrektora Krajowej Informacji Skarbowej, m.in. interpretacja indywidualna z 14 lutego 2022 roku (sygn. 0111-KDIB3-1.4012.1016.2021.1.KO), w której Dyrektor KIS wskazuje: „[…] jeżeli obowiązek podatkowy z tytułu otrzymania zaliczki i dokonania dostawy towarów powstaje w tym samym okresie rozliczeniowym (miesiącu), możecie Państwo zrezygnować z wystawienia faktury zaliczkowej i ograniczyć się do wystawiania faktury zawierającej elementy, o których mowa w art. 106e-106f ustawy, w której uwzględnicie całość dokonanej dostawy (łącznie z kwotą otrzymanej zaliczki lub zaliczek). W takim przypadku właściwe jest dokumentowanie dokonania transakcji poprzez wystawienie jednego dokumentu – faktury rozliczeniowej, której treść będzie poszerzona o dane wskazane w art. 106f ustawy, tj.: kwotę zapłaty, kwotę podatku, datę i kwotę brutto otrzymanej zaliczki”.

Przykład 3.

Pan Mateusz otrzymał zaliczkę za wykonanie usługi marketingowej 15 maja 2023 roku. Z kolei usługa została wykonana 25 maja 2023 roku. W jaki sposób powinien dokumentować transakcje?

Co do zasady pan Mateusz może wystawić jedynie fakturę rozliczeniową w terminie do 15 czerwca 2023 roku, zaliczka oraz wykonanie usługi mają bowiem miejsce w tym samym miesiącu. Wówczas obowiązek podatkowy na gruncie VAT powstanie w dacie otrzymania płatności, tj. 15 maja 2023 roku, i w tej dacie w rejestrze VAT sprzedaży mimo późniejszego wystawienia faktury rozliczeniowej należy ująć fakturę.

Powyższe jednak nie wynika bezpośrednio z przepisów, zatem podatnicy w sytuacji, w której otrzymali zaliczkę oraz wykonali usługę / dokonali dostawy towaru, mogli bazować jedynie na przyjętym orzecznictwie organów podatkowych.

Czy wystawienie faktury zaliczkowej nie będzie obowiązkowe po zmianach Slim VAT 3?

Pierwotnie udostępniony projekt Slim VAT 3 miał ujednolicić przepisy ustawy o VAT w sytuacji, w której podatnik nie miałby obowiązku wystawienia faktury zaliczkowej, jeżeli otrzyma on część lub całość zapłaty w tym samym okresie rozliczeniowym, w którym wykona usługę lub dokona dostawy towaru. W tej konkretnej sytuacji projekt wskazywał obowiązek wskazania na niniejszej fakturze informacji o dacie otrzymanej zaliczki, jeśli byłaby ona inna niż data wystawienia faktury.

Wystawienie faktury zaliczkowej w systemie wFirma.pl

W systemie wFirma.pl wystawienie faktury zaliczkowej jest możliwe, jeśli w pierwszej kolejności zostanie dodana pro forma, tj. oferta lub zamówienie. Aby dodać ofertę/zamówienie, należy przejść do: PRZYCHODY » PRO FORMY » DODAJ » ZAMÓWIENIE/ OFERTĘ.

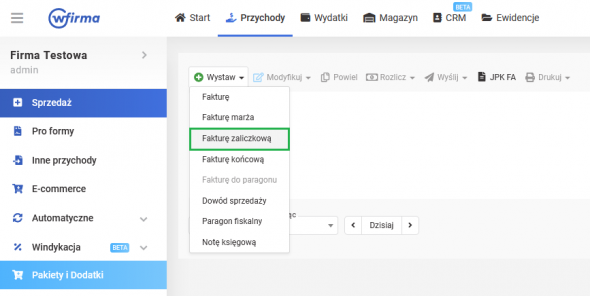

Następnie po wystawieniu pro formy, fakturę zaliczkową wystawia się poprzez PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ ZALICZKOWĄ, gdzie należy wybrać pro formę, na podstawie której ma zostać wystawiona faktura zaliczkowa.