Dosyć często podatnicy decydują się prowadzić działalność we własnym mieszkaniu. Przedsiębiorca, który chce zaliczyć wydatki związane z eksploatacją takiej nieruchomości do kosztów uzyskania przychodów, musi wykazać związek tych wydatków z prowadzoną działalnością gospodarczą oraz udowodnić brak osobistego charakteru. Jakie wydatki poniesione na działalność we własnym mieszkaniu można zaliczyć do kosztów? Wyjaśniamy.

Działalność we własnym mieszkaniu a stanowisko organów podatkowych

Należy mieć na uwadze, że w sytuacji wykonywania działalności w miejscu zamieszkania, każdy wydatek będzie szczegółowo rozpatrywany przez organ podatkowy pod kątem zasadności zaliczenia go w koszty uzyskania przychodów.

Dyrektor Izby Skarbowej w Katowicach w interpretacji indywidualnej z 17 grudnia 2012 r. (sygn. IBPBI/1/415-1164/12/BK) wskazał, że podatnik ma prawo do zaliczenia wydatków na utrzymanie i eksploatację mieszkania w koszty działalności, o ile wydzielona zostanie część nieruchomości użytkowana wyłącznie w działalności gospodarczej. Wydzielone przez przedsiębiorcę pomieszczenie (lub kilka pomieszczeń) nie może służyć celom prywatnym:

(...) Jedynie w przypadku, gdy posiadany przez podatnika lokal, jako całość lub wyodrębnione w tym lokalu pomieszczenie służy tylko i wyłącznie dla celów prowadzonej działalności gospodarczej i jednocześnie nie służy celom osobistym, nie ma przeszkód do zaliczenia wydatków związanych z jego utrzymaniem i eksploatacją do kosztów uzyskania przychodów (...).

W przepisach nie znajdziemy jasnych i czytelnych zasad pozwalających na dokonanie właściwego podziału wydatków, w związku z czym podatnik w takiej sytuacji podejmuje swego rodzaju ryzyko. Stanowiska organów podatkowych mogą być bowiem niezwykle rygorystyczne.

Biorąc pod uwagę stanowisko organów podatkowych, przedsiębiorca, który nie jest w stanie wyodrębnić pomieszczenia przeznaczonego wyłącznie do celów związanych z działalnością, nie będzie miał prawa do ujęcia wydatków ponoszonych na utrzymanie mieszkania w kosztach uzyskania przychodów. Jeżeli zatem podatnik dane pomieszczenie wykorzystuje głównie na cele prywatne, a tylko dodatkowo na cele działalności, wówczas powyższe wydatki należy uznać za prywatne.

Prowadząc działalność we własnym mieszkaniu, podatnik ponosi liczne wydatki, które pod pewnymi warunkami mogą zostać zaliczone do kosztów uzyskania przychodów. Do takich wydatków należą m.in.: amortyzacja, koszty mediów i usług telekomunikacyjnych czy odsetki od kredytu na mieszkanie.

Działalność we własnym mieszkaniu a amortyzacja

Podatnik, który wykonuje działalność we własnym mieszkaniu lub domu, może dokonywać odpisów amortyzacyjnych dla tej części nieruchomości, którą wykorzystuje w celach gospodarczych. Podstawę odpisów amortyzacyjnych stanowi proporcjonalnie wyliczona wartość początkowa mieszkania określona według ogólnych zasad:

-

w przypadku zakupu jest nią cena nabycia mieszkania,

-

w przypadku wytworzenia we własnym zakresie jest nią koszt wytworzenia.

Należy pamiętać, że aby dokonywać amortyzacji danej części mieszkania, należy zakwalifikować ją do środków trwałych firmy.

Przykład 1.

Pani Anna prowadzi jednoosobową działalność gospodarczą. Zakupiła prywatnie mieszkanie o powierzchni 60m2. Rok po nabyciu zdecydowała się prowadzić działalność we własnym mieszkaniu. Przeznaczyła dla tego celu powierzchnię 30m2. Zdecydowała się na wprowadzenie tej części majątku do środków trwałych. W celu dokonywania odpisów amortyzacyjnych należy zacząć od obliczenia procentowego udziału powierzchni przeznaczonej dla celów firmowych (30/60 * 100% = 50%). Cena nabycia wynosiła 400 000 zł. Wartość początkowa środka trwałego wynosi zatem: 50% * 400 000 zł = 200 000 zł.

Zakup wyposażenia

Działalność we własnym mieszkaniu często jest związana z nabyciem wyposażenia. Jeśli wydatek ma służyć celom związanym z działalnością gospodarczą i spełnia definicję kosztu uzyskania przychodu, może zostać ujęty w kosztach.

| Art. 22 ust. 1 ustawy o PIT Kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23. |

Koszty nabycia wyposażenia mieszkania, np. mebli, biurka, krzesła można ująć w kosztach na dwa sposoby:

-

bezpośrednio w koszty,

-

poprzez odpisy amortyzacyjne.

Natomiast w przypadku zakupu wyposażenia o wartości do 3500 zł istnieją trzy możliwości zaliczenia ich w koszty działalności:

-

bezpośrednio do kosztów uzyskania przychodów,

-

zaliczenie danej rzeczy do środków trwałych i dokonanie odpisu amortyzacyjnego jednorazowo,

-

zaliczenie danej rzeczy do środków trwałych i amortyzacja.

Decyzja odnośnie sposobu zaliczenia w koszty zakupionego wyposażenia należy do podatnika. Jedynie w przypadku nabycia rzeczy o wartości przekraczającej 3500 zł istnieje wyłącznie możliwość dokonywania odpisów amortyzacyjnych.

Odsetki od kredytu hipotecznego a działalność we własnym mieszkaniu

Bardzo często zdarza się, że podatnik posiada mieszkanie, na które został zaciągnięty kredyt hipoteczny. Odsetki od takiego kredytu mogą zostać zaliczone do kosztów uzyskania przychodów:

-

w pełnej wysokości, jeśli mieszkanie wykorzystywane jest wyłącznie w celach firmowych,

-

w odpowiedniej proporcji odpowiadającej procentowemu udziałowi powierzchni wykorzystywanej wyłącznie w celach działalności do ogólnej powierzchni mieszkania.

Podatnik musi dodatkowo pamiętać, że kosztem podatkowym mogą stać się jedynie zapłacone odsetki od zaciągniętego kredytu. Natomiast odsetki naliczone do dnia przyjęcia mieszkania do ewidencji środków trwałych powiększać będą jego wartość początkową.

Wydatki na czynsz oraz media

W przypadku opłat za czynsz właściwe może być zastosowanie współczynnika. Kwota, która może stanowić koszt podatkowy, będzie możliwa do ustalenia poprzez obliczenie procentowego udziału części mieszkania wykorzystywanej wyłącznie do celów związanych z działalnością do ogólnej powierzchni mieszkania.

Kolejnym rozwiązaniem w tym przypadku może być założenie osobnego licznika lub sporządzenie odpowiedniej dokumentacji, w której zostanie przedstawiony sposób obliczeń (taki, który weźmie pod uwagę wiele czynników).

Przykład 2.

Mieszkanie pana Piotra ma łącznie 50m2. Powierzchnia mieszkania, która wykorzystywana jest wyłącznie dla celów prowadzonej działalności gospodarczej, wynosi 20m2. Przedsiębiorca otrzymał rachunek za czynsz w wysokości 200 zł. Przedsiębiorca, aby wydzielić wydatki stanowiące koszt podatkowy, musi dokonać następujących obliczeń:

-

20/50 * 100% = 40% - procent, jaki stanowi powierzchnia użytkowana dla celów działalności w stosunku do całej powierzchni mieszkania,

-

40% * 200 zł = 80 zł - wydatki, które mogą zostać ujęte w kosztach podatkowych.

Wydatki na internet i telefon

Działalność we własnym mieszkaniu może spowodować trudności również przy rozdzieleniu wydatków na telefon i internet. Zarówno w przypadku opłat za rozmowy telefoniczne, jak i korzystanie z internetu, najbardziej rzetelnym rozwiązaniem będzie podpisanie osobnej umowy na dane służbowe. Takie rozwiązanie pozwoli na bezpieczne ujmowanie w kosztach całej kwoty abonamentu, podatnik jest w stanie bowiem udowodnić, że wydatki te są kosztem firmowym.

W przypadku rozmów telefonicznych przedsiębiorca może skorzystać także z możliwości uzyskania billingu od operatora sieci, na podstawie którego wyszczególnione zostaną rozmowy odbyte w ramach prowadzonej działalności gospodarczej. Wówczas do kosztów można zaliczyć tylko rozmowy służbowe. Potwierdzenie takie jak billing należy przechowywać jako dokumentację firmową.

Działalność we własnym mieszkaniu - podatek od nieruchomości

Podatnik, który zdecydował się prowadzić działalność we własnym mieszkaniu, zobowiązany jest zgłosić ten fakt w urzędzie miasta lub gminy. Działanie takie ma na celu ustalenie, czy mieszkanie zostanie przekształcone w lokal użytkowy. Stawka podatku od nieruchomości zależy od decyzji gminy.

Podatek od nieruchomości można zaliczyć do kosztów uzyskania przychodów w momencie wydania decyzji przez organ skarbowy. Dokument w postaci decyzji może być uznany za dowód księgowy - na jego podstawie można dokonać zaksięgowania wydatku. Co do zasady podatek należy ująć w kosztach, uwzględniając procentowy udział powierzchni wykorzystywanej wyłącznie do celów działalności gospodarczej.

Jak zaksięgować koszty związane z prowadzeniem działalności w mieszkaniu w systemie wFirma.pl?

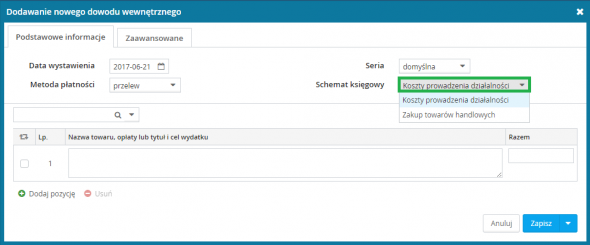

W celu zaksięgowania w systemie wydatków, które wynikają z użycia współczynnika (np. czynsz czy odsetki od kredytu), należy przejść do zakładki: WYDATKI » WYDATKI » DODAJ » DOWÓD WEWNĘTRZNY » Schemat księgowy: Koszty prowadzenia działalności. Pod wydrukowany DW należy dołączyć dokument potwierdzający wydatek. Na dokumencie zaleca się zamieścić dokonane obliczenia.

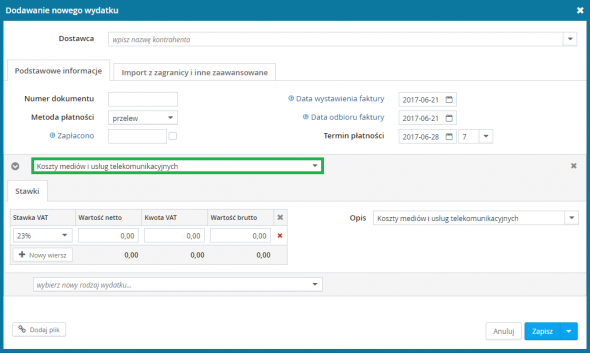

W przypadku faktur za internet lub telefon podatnik może podjąć decyzję o podpisaniu osobnej umowy na firmę. W takim przypadku, kiedy całość poniesionych wydatków została poniesiona w związku z prowadzoną działalnością, księgowania dokonuje się za pomocą ścieżki: WYDATKI » WYDATKI » DODAJ » FAKTURA VAT » Rodzaj wydatku: Koszty mediów i usług telekomunikacyjnych.