Coraz częściej polscy przedsiębiorcy, szukają klientów na zagranicznych rynkach zbytu. Wśród szerokiej oferty usług i towarów, najczęściej sprzedawane są usługi informatyczne czy programistyczne, co jest spowodowane w dużej mierze rozwojem technologii i informacji globalnej. Odbiorcami tych usług w dużej mierze są kontrahenci z UE. Czy każdy przedsiębiorca wie w jaki sposób powinien rozliczyć sprzedaż usług na rzecz klienta z UE? W jaki sposób powinien być rozliczony eksport usług do UE przez nievatowca? Odpowiedź znajdziesz w artykule!

Eksport usług do UE przez nievatowca - konsekwencje

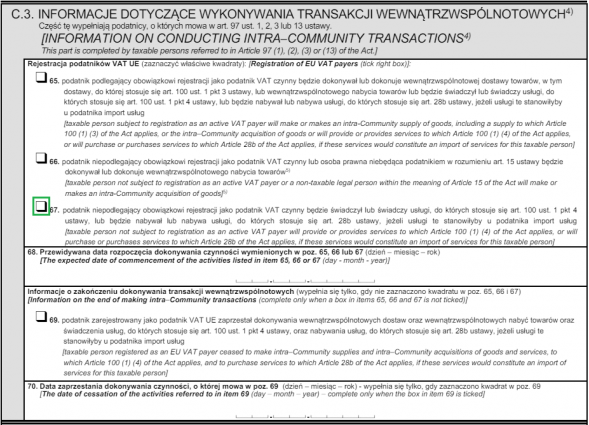

Podatnicy zwolnieni z VAT, tak samo jak podatnicy VAT czynni, mają możliwość świadczenia usług oraz dostawy towarów na rzecz zagranicznych kontrahentów z UE w tym także spoza UE. Co do zasady eksport usług do UE określany jest mianem wewnątrzwspólnotowego świadczenia usług. W przypadku transakcji wewnątrzwspólnotowych, których nabywcą jest inny podatnik, nievatowiec zobowiązany będzie do rejestracji do VAT UE. Rejestracji dokonuje się odpowiednio na druku VAT-R w części C.3 formularza. W przypadku dokonywania sprzedaży na rzecz zagranicznych kontrahentów należy zaznaczyć pole 67. Rejestracji do VAT UE trzeba dokonać przed pierwszą transakcją. Dodatkowo w polu 68 należy wskazać datę rozpoczęcia dokonywania czynności z pola 67.

Kiedy powstaje obowiązek podatkowy, gdy ma miejsce eksport usług do UE przez nievatowca?

Zgodnie z art. 28b. ust. 1 ustawy o VAT, miejscem świadczenia usług w przypadku świadczenia usług na rzecz podatnika jest miejsce, w którym podatnik będący usługobiorcą posiada siedzibę działalności gospodarczej. Powyższe oznacza, że w przypadku eksportu usług przez nievatowca na rzecz zagranicznego podatnika, ten drugi jako nabywca będzie zobowiązany do opodatkowania transakcji w swoim kraju. Polski sprzedawca, będący nievatowcem, z tytułu dokonanej sprzedaży będzie zobowiązany do złożenia informacji podsumowującej odpowiednio za miesiąc, w którym dokonał sprzedaży usług. W informacji podsumowującej wskazuje się numer VAT UE nabywcy oraz kwotę transakcji przeliczoną odpowiednio na PLN.

Jak należy udokumentować eksport usług do UE przez nievatowca?

W przypadku sprzedaży usług na rzecz zagranicznego kontrahenta, nievatowiec powinien wystawić fakturę bez naliczonego podatku VAT. Ponadto na fakturze powinny być wskazane numery VAT UE zarówno nabywcy jak i sprzedawcy. Dodatkowo na fakturze powinna się znaleźć także adnotacja "odwrotne obciążenie", która wskaże nabywcy konieczność rozliczenia podatku VAT z tytułu zawartej transakcji.

Wystawianie faktury dokumentującej eksport usług do UE przez nievatowca w systemie wFirma.pl

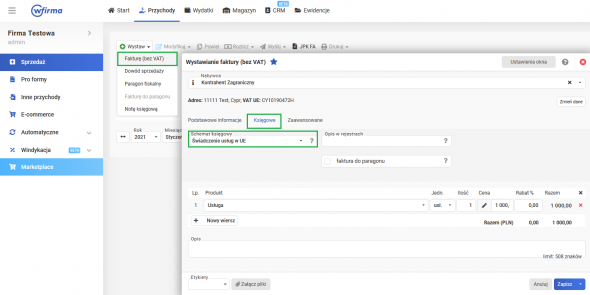

W celu wystawienia faktury dokumentującej eksport usług do UE przez nievatowca w systemie wFirma, należy wejść w zakładkę PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ (BEZ VAT). W wygenerowanym oknie należy wprowadzić wymagane informacje, a następnie przejść do podzakładki KSIĘGOWE i jako schemat księgowy wybrać ŚWIADCZENIE USŁUG W UE.

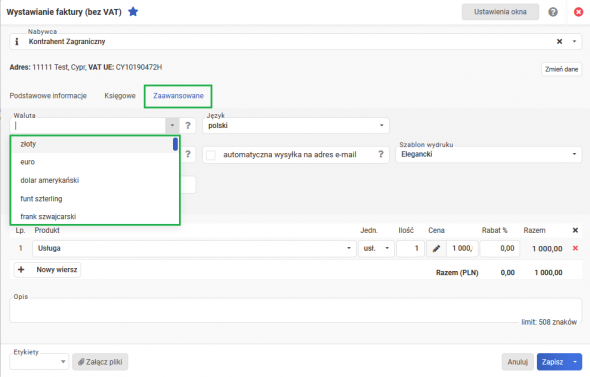

W podzakładce ZAAWANSOWANE możliwe jest wybranie waluty, w której ma zostać wstawiona faktura.

W ten sposób zaksięgowana faktura trafi do Rejestru VAT transakcji zagranicznych oraz w kwocie netto do Księgi Przychodów i Rozchodów - po przeliczeniu na PLN. Transakcję należy wykazać w informacji VAT UE.