Przedsiębiorca, który korzysta ze zwolnienia VAT a współpracuje z firmami z terytorium UE, może być zobowiązany do składania dodatkowych deklaracji z zakresu VAT. Zobacz, jak rozliczyć wewnątrzwspólnotowe świadczenie usług przez podatnika zwolnionego z VAT!

Kto może skorzystać ze zwolnienia z VAT?

Na początek przypomnijmy, kto może korzystać ze zwolnienia od podatku od towarów i usług. Zgodnie z art. 113 ust. 1 ustawy o VAT zwalnia się od podatku sprzedaż dokonywaną przez podatników, u których wartość sprzedaży nie przekroczyła łącznie w poprzednim roku podatkowym kwoty 200 000 PLN. Jeżeli w trakcie bieżącego roku limit ten zostanie przekroczony, to zwolnienie automatycznie przestaje obowiązywać począwszy od czynności, którą przekroczono tę kwotę.

W przypadku przedsiębiorców rozpoczynających działalność gospodarczą limit 200 000 PLN liczony jest proporcjonalnie do okresu prowadzonej w danym roku działalności gospodarczej.

Kiedy nie jest możliwe korzystanie ze zwolnienia z VAT?

Ustawa o VAT wymienia również wyjątki, w przypadku których nie jest możliwe korzystanie ze zwolnienia z VAT. Są to m.in.:

-

dostawy towarów opodatkowanych podatkiem akcyzowym (z wyjątkiem m.in. wyrobów tytoniowych i samochodów innych niż nowe środki transportu),

-

dostawy terenów budowlanych,

-

dostawy nowych środków transportu,

-

świadczenie usług prawniczych i w zakresie doradztwa,

-

świadczenie usług jubilerskich.

Wewnątrzwspólnotowe świadczenie usług przez podatnika zwolnionego z VAT

Przedsiębiorcy korzystający ze zwolnienia z VAT są uprawnieni do dokonywania sprzedaży na rzecz zagranicznych kontrahentów. W przypadku eksportu towarów czy też świadczenia usług na rzecz firm spoza UE na przedsiębiorcy nie ciążą dodatkowe obowiązki. Jeżeli natomiast nabywcą jest firma z Unii Europejskiej, to najczęściej przy świadczeniu usługi pojawi się konieczność rejestracji do transakcji wewnątrzwspólnotowych.

Deklaracje VAT składane przez nievatowca

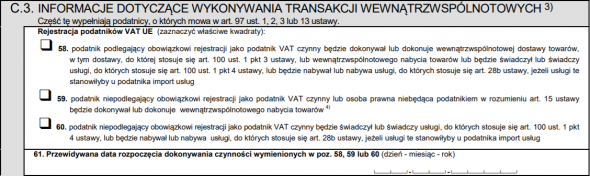

Wewnątrzwspólnotowe świadczenie usług przez podatnika zwolnionego z VAT jest możliwe, ale rodzi pewne konsekwencje. W przypadku gdy będą świadczone usługi podlegające pod art. 28b ustawy o VAT, to jak już wspomniano, konieczna będzie rejestracja do VAT-UE.

Przedsiębiorca, który wykona usługę w ramach wewnątrzwspólnotowego świadczenia, będzie zobowiązany do złożenia informacji podsumowującej VAT-UE, w której należy wykazać numer VAT-UE nabywcy oraz kwotę transakcji przeliczoną na PLN.

Wewnątrzwspólnotowe świadczenie usług - do kiedy składać informacje UE?

Informacje VAT-UE mogą być składane za okresy miesięczne wyłącznie w formie elektronicznej - termin złożenia upływa 25-ego dnia miesiąca po danym miesiącu rozliczeniowym.

Co ważne, informacje VAT-UE składa się obowiązkowo wyłącznie, gdy w danym okresie wystąpiły transakcje wewnątrzwspólnotowe. Nie ma konieczności składania “zerowych” informacji, kiedy w danym okresie przedsiębiorca nie świadczył usług dla podatników z UE.

Zwykle przy świadczeniu usług informatycznych czy programistycznych, pojawiają się również zakupy usług od firm z UE, np. z Google AdWords czy nabycia dostępów do programów. Otrzymana faktura nie będzie zawierała podatku VAT, ale przedsiębiorca mimo że korzysta ze zwolnienia z VAT, będzie zobowiązany do naliczenia i opłacenia podatku (zwykle obowiązuje podstawowa stawka 23%).

Przedsiębiorca, który korzysta ze zwolnienia z VAT przy wewnątrzwspólnotowym świadczeniu usług (np. programistycznych), będzie zobowiązany do rejestracji do VAT-UE. Dodatkowo będą go czekać nowe obowiązki związane ze składaniem informacji VAT UE za miesiące, w których dokonuje sprzedaży usług dla podatników z innych krajów Unii Europejskiej.