Wystawianie faktur wewnętrznych miało na celu uzupełnienie elementów, które nie zostały ujęte na otrzymanej fakturze lub innym dokumencie potwierdzającym zawarcie operacji gospodarczej. Do końca 2013 roku były stosowane, aby opodatkować podatkiem VAT transakcję tego wymagającą i na jej podstawie dokonać odpowiedniego księgowania w ewidencjach. Obecnie faktury wewnętrzne nie mają zastosowania. Warto wiedzieć, kiedy było to konieczne oraz w jakich sytuacjach były wystawiane.

Faktury wewnętrzne – do czego służą?

Faktury wewnętrzne są specyficznym dokumentem księgowym, który był sporządzany w przypadku, gdy czynność nie wymagała wystawienia faktury, lecz wywoływała obowiązek opodatkowania transakcji. Od 2014 roku nie są już stosowane, natomiast ich miejsce zajęły dokumenty wewnętrzne opodatkowania.

Faktury wewnętrzne do końca 2013 roku

Do grudnia 2013 roku faktury wewnętrzne były jednymi z wymaganych przez przepisy dokumentami. Mogły dokumentować czynności dotyczące zarówno obrotu krajowego, jak i zagranicznego. Były wystawiane w celu naliczenia podatku VAT od transakcji, takich jak:

- nieodpłatne przekazanie towarów (z wyjątkiem próbek czy prezentów o małej wartości) i nieodpłatne świadczenie usług,

- świadczenie usług i dostawa towarów, dla których podatnikiem jest nabywca,

- wewnątrzwspólnotowe nabycie towarów (WNT) lub nabycie usług od kontrahenta z UE,

- import usług spoza UE,

- zwrot dotacji, subwencji lub innych tego typu opłat,

- wycofanie składników majątku z działalności, dla których przysługiwało prawo do odliczenia VAT.

Faktury wewnętrzne były wówczas wystawiane w jednym egzemplarzu, który pozostawał w dokumentacji księgowej firmy.

Mimo że wystawienie faktur wewnętrznych nie jest wymagane, niektórzy przedsiębiorcy nadal dokonują ich wystawiania. Nie jest to błędne, gdyż ich wystawianie nie zostało zabronione na gruncie podatkowym. Można natomiast zaniechać tej praktyki.

Faktury wewnętrzne a odliczenie VAT w praktyce

Z uwagi na zmianę przepisów, które wycofały obowiązek wystawiania faktur wewnętrznych, nie zmieniły się zasady odliczania VAT, który był odliczany na podstawie tych faktur.

Odliczenie VAT nadal jest stosowane w ten sam sposób, natomiast bez sporządzenia dodatkowego dokumentu w celu opodatkowania danej transakcji dla celów wewnętrznych działalności.

W sytuacji, gdy mamy fakturę, na której brakuje naliczonego podatku VAT bądź przeliczenia kursu waluty obcej na złotówki, podatnik może na otrzymanym dokumencie dopisać informację o kwocie naliczonego VAT i uzupełnić o pozostałe wymagane elementy np. właściwy kurs waluty. Na podstawie tak udokumentowanej transakcji dokonuje się księgowania faktury do celów VAT i przechowuje ją w dokumentacji firmy.

W innych przypadkach faktury wewnętrzne co do zasady również nie wystąpią. Mogą się natomiast pojawić inne dokumenty, np. gdy przenoszony jest składnik majątku bądź towar z majątku firmowego na cele prywatne, podatnik sporządza odpowiedni dokument np. protokół przekazania, na którym również można zawrzeć informacje o naliczeniu podatku VAT, co równocześnie posłuży jako dokument wewnętrznego opodatkowania i na jego podstawie należy dokonać księgowania.

Przykład 1.

Pan Tomek będący czynnym podatnikiem VAT ma w majątku swojej firmy dwa komputery. Jeden z nich chce wycofać z działalności na cele prywatne. Od zakupu tego komputera na podstawie faktury VAT pan Tomek odliczył 460 zł podatku VAT dwa lata temu. Czy powinien naliczyć VAT podczas jego wycofania z działalności?

Z uwagi, że od nabycia komputera panu Tomkowi przysługiwało prawo do odliczenia podatku VAT (nie ma znaczenia czy podatnik faktycznie odliczył VAT, czy nie), podczas jego wycofania na cele prywatne powinien naliczyć podatek VAT i zaksięgować go do rejestru VAT sprzedaży, na podstawie protokołu przekazania na potrzeby własne. Podstawą opodatkowania VAT będzie wartość rynkowa komputera.

Faktury wewnętrzne w systemach księgowych

Systemy księgowe, takie jak wFirma.pl, mają automatyczne schematy księgowe, dzięki którym VAT zostanie automatycznie odliczony przy transakcjach wymagających jego naliczenia bądź odliczenia.

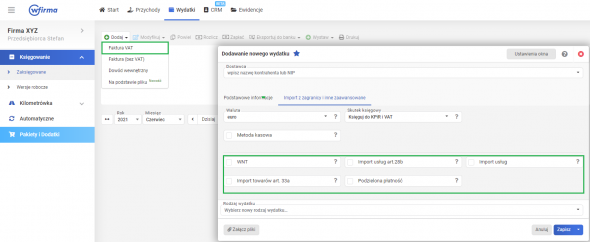

Księgując kosztowe faktury dotyczące transakcji zagranicznych należy przejść do zakładki zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT, gdzie w podzakładce IMPORT Z ZAGRANICY I INNE ZAAWANSOWANE w zależności od rodzaju transakcji należy zaznaczyć odpowiednią opcję:

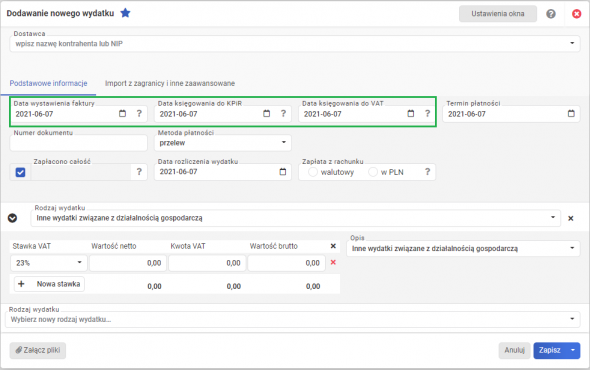

Można również zaznaczyć walutę, w jakiej faktura została wystawiona. Następnie w podzakładce PODSTAWOWE INFORMACJE należy uzupełnić datę wystawienia faktury oraz daty księgowania do KPIR i VAT, wybrać odpowiedni rodzaj wydatku, a w polu WARTOŚĆ NETTO wprowadzić kwotę z faktury oraz określić stawkę VAT krajową, właściwą dla danej usługi/towaru.

Dzięki zastosowaniu właściwego schematu księgowego system po zapisaniu wydatku dokona odpowiedniego księgowania transakcji do KPiR w kolumnie odpowiadającej rodzajowi wybranego wydatku, jak również do rejestru VAT zakupów – dokonując odliczenia naliczonego podatku VAT oraz rejestru VAT sprzedaży – dokonując naliczenia należnego VAT.

Kwoty określone w walucie obcej z faktury zostaną automatycznie przeliczone na PLN i zaksięgowane do ewidencji, po średnim kursie NBP z ostatniego dnia roboczego poprzedzającego dzień powstania obowiązku podatkowego.