Problem odnalezienia faktury kosztowej po jakimś czasie, najczęściej takiej, która dotyczy już okresu, za który zapłacono zaliczkę na podatek i VAT, to często występująca w praktyce sytuacja. Zdarza się również, że faktury docierają do nas z opóźnieniem. Czy odnaleziona faktura kosztowa może zostać zaksięgowana? Co zrobić z zapomnianą lub opóźnioną fakturą? Nic straconego, ale takie sytuacje rozpatruje się oddzielnie na gruncie VAT i oddzielnie na gruncie PIT.

Odnaleziona faktura kosztowa a VAT

Co do zasady czynni podatnicy VAT mogą odliczyć podatek VAT w okresie, w którym powstał obowiązek podatkowy po stronie sprzedawcy lub w jednym z trzech następnych okresów rozliczeniowych (rozliczenie miesięczne) lub dwóch kolejnych okresów rozliczeniowych (rozliczenie kwartalne). Należy jednak podkreślić, że nie można odliczyć VAT przed faktycznym otrzymaniem faktury lub dokumentu celnego.

Przykład. 1

Pan Piotr rozlicza VAT miesięcznie. W lutym otrzymał fakturę kosztową, ale przez natłok obowiązków zapomniał ją zaksięgować. Odnalazł ją dopiero w kwietniu - czy może ją zaksięgować?

Jeżeli podatnik otrzymał fakturę w lutym, wówczas VAT może ująć w rejestrze zakupów VAT w dacie otrzymania faktury lub w trzech kolejnych miesiącach. VAT z odnalezionej faktury kosztowej może więc zostać ujęty w lutym lub wyjątkowo w marcu lub w kwietniu lub w maju.

Przykład 2.

Pan Daniel rozlicza VAT kwartalnie. W styczniu otrzymał fakturę kosztową, ale z różnych powodów jej nie zaksięgował. Fakturę odnalazł dopiero w kwietniu. Czy może ją zaksięgować?

Jeżeli pan Daniel otrzymał fakturę w styczniu (I kwartał), wówczas VAT może ująć w rejestrze zakupów VAT w dacie otrzymania faktury lub w dwóch kolejnych kwartałach. VAT z odnalezionej faktury kosztowej może więc zostać ujęty w I, II lub III kwartale.

Odnaleziona faktura kosztowa a podatek dochodowy

Na co zwrócić uwagę przy księgowaniu faktur na gruncie podatku dochodowego? Na metodę rozliczania kosztów w KPiR (takiej metody nigdzie się nie zgłasza, a jedynie stosuje dla celów księgowych konsekwentnie przez cały rok podatkowy). Podatnicy mają do wyboru dwie metody rozliczania kosztów: uproszczoną (kasową) lub memoriałową.

W przypadku metody uproszczonej koszty powinny być ujmowane w momencie ich poniesienia, czyli w dacie wystawienia faktury lub innego dokumentu księgowego (polisy, umowy itp.) - bez podziału na koszty pośrednio lub bezpośrednio związane z przychodem.

Jednak w przypadku metody memoriałowej koszt powinien zostać zaksięgowany w roku, którego faktycznie dotyczy. Metoda ta zakłada podział kosztów ze względu na ich związek z uzyskanym przychodem, gdzie:

- koszty bezpośrednie (np. zakup towarów) co do zasady powinny zostać ujęte w roku podatkowym, w którym osiągnięte zostały odpowiadające im przychody,

- koszty pośrednie powinny zostać ujęte w księdze w dacie ich poniesienia. Za dzień poniesienia kosztu uważa się dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania (ujęcia) kosztu. Co ważne, jeżeli koszty pośrednie dotyczą okresu przekraczającego rok podatkowy, a jednocześnie nie jest możliwe określenie, jaka ich część dotyczy danego roku podatkowego, konieczny jest podział kosztów proporcjonalnie do długości okresów, których dotyczą.

Zaksięgowanie faktury na gruncie PIT możliwe jest zatem, co do zasady, w dacie wystawienia faktury lub w późniejszym okresie z ograniczeniem do końca roku podatkowego. Oznacza to, że koszt (wartość netto u podatnika czynnego VAT lub brutto u podatnika zwolnionego) powinien po prostu zostać zaksięgowany w roku, którego dotyczy.

Przykład 3.

Pan Michał otrzymał fakturę za zakup artykułów biurowych w październiku, ale zapomniał ją zaksięgować. Fakturę odnalazł po 2 miesiącach - w grudniu. Czy może ją zaksięgować?

Tak, o ile wydatek spełnia definicję kosztu uzyskania przychodu, a więc ma związek z działalnością, to na gruncie PIT, jeżeli październik został już zamknięty, pan Michał może zaksięgować fakturę w bieżącym okresie. Możliwość zaksięgowania takiego kosztu ma do końca roku podatkowego, czyli do końca grudnia.

Jak zaksięgować zapomnianą fakturę w systemie wFirma.pl?

Jeżeli faktura została odnaleziona przed rozliczeniem okresu, to należy ją zaksięgować zgodnie z datą jej wystawienia.

Natomiast w przypadku gdy faktura odnalazła się już po zamknięciu okresu, wówczas podatnik powinien określić, czy mieści się jeszcze w określonych przez przepisy terminach (na gruncie PIT i VAT). Jeżeli tak, dla celów porządkowych warto takie zapomniane faktury księgować na pierwszy dzień miesiąca, w którym zostały odnalezione.

Należy również zauważyć, że czynni podatnicy VAT muszą co miesiąc składać plik JPK_V7. Struktura pliku JPK_V7 została szczegółowo określona przez Ministerstwo Finansów i jednym z elementów pliku jest data wystawienia faktury, a więc czynni podatnicy VAT mają obowiązek wykazać w pliku JPK_V7 faktyczną datę jaka znajduje się na fakturze zakupu.

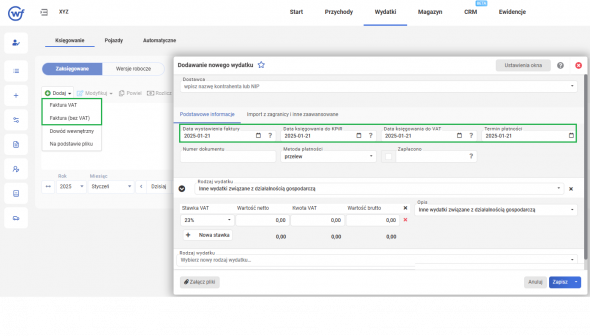

Aby zaksięgować odnalezioną fakturę bezpośrednio w ewidencjach (czyli pomijając dodawanie wersji roboczych wydatków) należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/FAKTURA (BEZ VAT), gdzie należy wybrać właściwy rodzaj wydatku oraz uzupełnić pola:

- Data wystawienia faktury - zgodnie z datą wystawienia faktury widniejącą na fakturze (ze względu na prawidłowość JPK_V7),

- Data księgowania do KPiR - data, w której koszt zostanie ujęty w KPiR (w przypadku zapomnianych faktur kosztowych najczęściej jest to pierwszy dzień bieżącego miesiąca),

- Data księgowania do VAT - data, w której otrzymano dokument lub data jednego z dwóch/trzech kolejnych okresów rozliczeniowych.