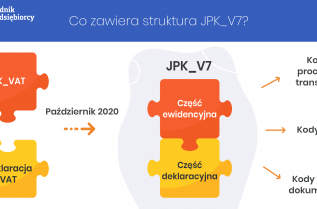

Od 1 października 2020 r. całkowicie zostały wycofane deklaracje VAT 7 i VAT 7K. Zastąpił je nowy plik kontrolny JPK V7. To ważne zmiany dla każdego czynnego podatnika VAT. Czym dla przedsiębiorców jest nowy Jednolity Plik Kontrolny JPK V7 i jakie dane dostarcza urzędom skarbowym? Odpowiedź w artykule!

Jaki jest cel wprowadzonych zmian?

Wprowadzenie pliku JPK V7 oraz zastąpienie nim obowiązku wysyłki JPK VAT i deklaracji VAT 7/VAT 7K ma za zadanie ułatwić rozliczenie przedsiębiorcom. Do 30 września 2020 roku, niezależnie od tego, czy podatnik stosuje rozliczenie miesięczne, czy kwartalne, musiał co miesiąc sporządzać i dostarczać do US plik JPK VAT oraz dodatkowo wypełniać odpowiednią deklarację VAT (VAT-7 w przypadku rozliczenia miesięcznego lub VAT-7K w razie stosowania rozliczenia kwartalnego). Od 1 października 2020 roku, dzięki wprowadzonym zmianom, podatnik oszczędzi swój czas, nie musi bowiem sporządzać i weryfikować poprawności dwóch rodzajów dokumentów.

Drugim celem wprowadzonych zmian jest usprawnienie pracy organów podatkowych, ponieważ Jednolity Plik Kontrolny JPK V7, który zastąpił dotychczasowe deklaracje VAT to kolejny krok w kierunku automatyzacji systemu dostarczania dokumentów rozliczeniowych.

Jednolity plik kontrolny JPK V7 – jak wygląda rozliczenie VAT od października 2020 r.?

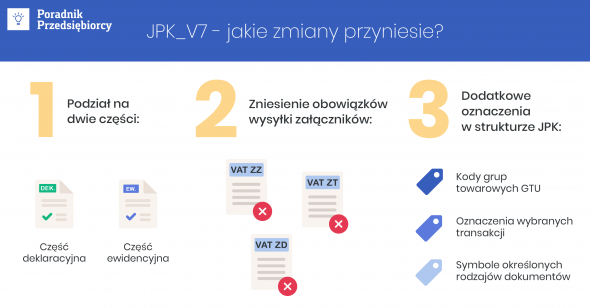

Nowa struktura JPK została podzielona na dwie części: ewidencyjną i deklaracyjną. Część deklaracyjna odpowiada składanej dotychczas deklaracji VAT 7 lub VAT 7K. Natomiast część ewidencyjna zawiera dane znajdujące się w dotychczasowym pliku JPK VAT oraz dodatkowe informacje.

Podatnicy rozliczający podatek VAT w okresach miesięcznych zobowiązani są składać JPK V7M do 25. dnia miesiąca za miesiąc poprzedni. Plik wówczas zawiera zarówno część deklaracyjną, jak i ewidencyjną.

Podatnicy kwartalni złożą JPK V7K:

-

w części ewidencyjnej – do 25. dnia miesiąca następującego po miesiącu, za który składany jest plik;

-

w części deklaracyjnej – do 25. dnia miesiąca następującego po kwartale, za który składany jest plik.

Jakie zmiany przyniósł Jednolity Plik Kontrolny JPK V7?

Jednolity Plik Kontrolny JPK V7 jest zatem połączeniem pliku JPK VAT i deklaracji VAT. Został on jednak poszerzony o dodatkowe informacje, które czynny podatnik VAT jest zobowiązany raportować w części ewidencyjnej pliku JPK V7.

Zniesienie konieczności składania dodatkowych załączników do deklaracji

W wysyłanej do US deklaracji VAT sporządzanej za okres do 30 września 2020 roku, znajduje się szereg informacji związanych z rozliczeniem podatku należnego, naliczonego i powstałym zobowiązaniem podatkowym do zapłaty albo kwoty VAT do zwrotu lub przeniesienia na kolejny okres rozliczeniowy. Z deklaracji VAT danego podatnika można dowiedzieć się również, jakie stawki VAT stosuje, czy dokonuje transakcji wewnątrzwspólnotowych, sprzedaży i nabyć poza Unię Europejską, zakupu składników majątku zaliczanych do ewidencji środków trwałych, odliczenia z tytułu nabycia kasy rejestrującej itd.

Dodatkowe dokumenty, które mieli obowiązek składać podatnicy VAT po spełnieniu dodatkowych przesłanek, to informacja VAT UE oraz załączniki do deklaracji VAT: VAT ZZ, VAT ZT, VAT ZD.

Aby ułatwić podatnikom proces rozliczania się z tytułu podatku VAT oraz ograniczyć liczbę składanych dokumentów, wraz z wprowadzeniem nowej struktury JPK V7 został zniesiony obowiązek składania następujących załączników:

-

VAT-ZZ – wniosek o zwrot podatku VAT;

-

VAT-ZD – wniosek do ulgi na złe długi;

-

VAT-ZT – wniosek o przyspieszenie terminu zwrotu podatku VAT.

Niezmiennie obowiązkowe jest składanie:

-

VAT-UE – informacji o transakcjach wewnątrzwspólnotowych;

-

VAT-9M – deklaracji podatnika zwolnionego z VAT przy transakcjach wewnątrzwspólnotowych;

-

VAT-8 – deklaracji podatnika zwolnionego z VAT przy transakcjach wewnątrzwspólnotowych;

-

VAT-11 – deklaracji dotyczącej okazjonalnej sprzedaży samochodów w WDT;

-

VAT-12 – deklaracji dla podatników świadczących działalność w zakresie usług taksówek osobowych opodatkowanych w formie ryczałtu;

-

VAT-13 – deklaracji przedstawiciela podatkowego;

-

VAT-21 – deklaracji dla sprzedaży wysyłkowej z terytorium kraju;

-

VAT-23 – formularza dla WNT nowego samochodu.

Oznaczenia kodów grup towarowych – GTU

Kolejną zmianą w raportowaniu, jaką przyniósł nowy pliki JPK V7M i JPK V7K, jest obowiązek oznaczania kodami grup towarowych faktur sprzedaży, które zawierają określone towary lub usługi. Te kody zostały wskazane w specjalnym katalogu, w którym wymieniono czynności najbardziej narażone na nadużycia podatkowe. Oznacza to, że obowiązek stosowania GTU nie dotyczy wszystkich podatników, a tylko tych, którzy dokonują sprzedaży towarów lub usług wskazanych w katalogu. Może także wystąpić sytuacja, w której przedsiębiorca musi oznaczać tylko jedną grupę towarów i usług. Wszystkie grupy, które na fakturze należy oznaczyć odpowiednim kodem GTU, zostały wymienione w poniższej tabelce.

| Kod/Nazwa pola | Grupa towarowa Opis pola |

| GTU_01 | Dostawa napojów alkoholowych – alkoholu etylowego, piwa, wina, napojów fermentowanych i wyrobów pośrednich, w rozumieniu przepisów o podatku akcyzowym. |

| GTU_02 | Dostawa towarów, o których mowa w art. 103 ust. 5aa ustawy o VAT o VAT. |

| GTU_03 | Dostawa oleju opałowego w rozumieniu przepisów o podatku akcyzowym oraz olejów smarowych, pozostałych olejów o kodach CN od 2710 19 71 do 2710 19 99, z wyłączeniem wyrobów o kodzie CN 2710 19 85 (oleje białe, parafina ciekła) oraz smarów plastycznych zaliczanych do kodu CN 2710 19 99, olejów smarowych o kodzie CN 2710 20 90, preparatów smarowych objętych pozycją CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją. |

| GTU_04 | Dostawa wyrobów tytoniowych, suszu tytoniowego, płynu do papierosów elektronicznych i wyrobów nowatorskich, w rozumieniu przepisów o podatku akcyzowym. |

| GTU_05 | Dostawa odpadów – wyłącznie określonych w poz. 79–91 załącznika nr 15 do ustawy o VAT o VAT. |

| GTU_06 | Dostawa urządzeń elektronicznych oraz części i materiałów do nich, wyłącznie określonych w poz. 7–9, 59–63, 65, 66, 69 i 94–96 załącznika nr 15 do ustawy o VAT o VAT. |

| GTU_07 | Dostawa pojazdów oraz części samochodowych o kodach wyłącznie CN 8701–8708 oraz CN 8708 10. |

| GTU_08 | Dostawa metali szlachetnych oraz nieszlachetnych – wyłącznie określonych w poz. 1–3 załącznika nr 12 do ustawy o VAT o VAT oraz w poz. 12–25, 33–40, 45, 46, 56 i 78 załącznika nr 15 do ustawy o VAT o VAT. |

| GTU_09 | Dostawa leków oraz wyrobów medycznych – produktów leczniczych, środków spożywczych specjalnego przeznaczenia żywieniowego oraz wyrobów medycznych, objętych obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 Ustawy z dnia 6 września 2001 r. – Prawo farmaceutyczne. |

| GTU_10 | Dostawa budynków, budowli i gruntów. |

| GTU_11 | Świadczenie usług w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w Ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych. |

| GTU_12 | Świadczenie usług o charakterze niematerialnym – wyłącznie: doradczych, księgowych, prawnych, zarządczych, szkoleniowych, marketingowych, firm centralnych (head offices), reklamowych, badania rynku i opinii publicznej, w zakresie badań naukowych i prac rozwojowych. |

| GTU_13 | Świadczenie usług transportowych i gospodarki magazynowej – Sekcja H PKWiU 2015, symbol ex 49.4, ex 52.1. |

W samej strukturze JPK V7 oznaczanie kodów towarowych wygląda w następujący sposób: jeżeli na wystawianej fakturze sprzedażowej wystąpi towar lub usługa znajdująca się w powyższym katalogu, wówczas we właściwym polu przy danym GTU należy wstawić „1”. Jeżeli taka transakcja nie wystąpiła, pole pozostaje puste. Kodów grup towarowych nie trzeba umieszczać na wydruku faktury. Ważne, aby zostały właściwie oznaczone w nowym pliku JPK V7. Aby usprawnić proces wystawiania faktury i zapewnić sobie bezpieczeństwo prawidłowego nadawania GTU, warto skorzystać z programu do fakturowania, który posiada integrację z magazynem. Dzięki temu wystarczy, że podatnik nada jednorazowo odpowiednie kody wybranym grupom sprzedawanych towarów i usług, a po wybraniu ich z katalogu produktów w momencie wystawiania faktury właściwy kod GTU zostanie nadany automatycznie.

Dodatkowe oznaczenia wybranych transakcji

Oprócz oznaczania kodów dla wybranych grup towarów od 1 października 2020 r. obowiązkowe są także oznaczenia dla wybranych transakcji. Analogicznie do przypadku GTU, nowe oznaczenia transakcji nie są obowiązkowe dla wszystkich podatników. Przedsiębiorcy, którzy dokonują wyłącznie transakcji krajowych, które nie są objęte obowiązkowym mechanizmem podzielonej płatności, nie są mianowicie zobowiązani do stosowania dodatkowych oznaczeń transakcji w nowym JPK. Symbole te przeznaczone są dla wybranych transakcji w podziale na dotyczące podatku należnego oraz naliczonego.

Symbole przeznaczone dla podatku należnego to:

-

SW – dostawa w ramach sprzedaży wysyłkowej z terytorium kraju;

-

TP – istniejące powiązania między nabywcą a dokonującym dostawy towarów lub usługodawcą, o którym mowa w art. 32 ust. 2 pkt 1 ustawy o VATo VAT;

-

TT_WNT – wewnątrzwspólnotowe nabycie towarów dokonane przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej;

-

TT_D – dostawa towarów poza terytorium kraju dokonana przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej;

-

MR_T – świadczenie usług turystyki opodatkowane na zasadach marży zgodnie z art. 119 ustawy o VATo VAT;

-

MR_UZ – dostawa towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, opodatkowana na zasadach marży;

-

I_42 – wewnątrzwspólnotowa dostawa towarów następująca po imporcie tych towarów w ramach procedury celnej 42 (import);

-

I_63 – wewnątrzwspólnotowa dostawa towarów następująca po imporcie tych towarów w ramach procedury celnej 63 (import);

-

B_SPV – transfer bonu jednego przeznaczenia dokonany przez podatnika działającego we własnym imieniu;

-

B_SPV_DOSTAWA – dostawa towarów oraz świadczenie usług, których dotyczy bon jednego przeznaczenia na rzecz podatnika, który wyemitował bon;

-

B_MPV_PROWIZJA – świadczenie usług pośrednictwa oraz innych usług dotyczących transferu bonu różnego przeznaczenia;

-

MPP – transakcja objęta obowiązkiem stosowania mechanizmu podzielonej płatności.

Dla podatku naliczonego właściwymi symbolami są:

-

MPP – transakcja objęta obowiązkiem stosowania mechanizmu podzielonej płatności;

-

IMP – oznaczenie dotyczące podatku naliczonego z tytułu importu towarów, w tym importu towarów rozliczanego zgodnie z art. 33a ustawy.

Wówczas również w przypadku wystąpienia którejś z wymienionych wyżej transakcji należy wpisać w polu przy właściwym symbolu „1”, a jeżeli dana transakcja nie wystąpi, pole należy pozostawić puste.

Oznaczenia wybranych rodzajów dokumentów

Oprócz oznaczania wybranych towarów i transakcji podatnik zobowiązany jest nadawać właściwy symbol także określonym rodzajom dokumentów:

-

RO – łączny raport okresowy z kasy fiskalnej,

-

FP – faktura do paragonu,

-

WEW – dokument wewnętrzny.

Oznaczanie symbolami łącznego raportu okresowego z kasy oraz faktury do paragonu nie budzi większych wątpliwości. Jednak problem może sprawiać wskazanie dokumentów, jakie powinny być oznaczone symbolem „WEW”. Wyjaśnienia można szukać w broszurze informacyjnej do nowej struktury JPK V7. Zostało tam bowiem wskazane, że symbolem „WEW” są określane m.in.:

-

ewidencja sprzedaży bezrachunkowej – jeżeli podatnik korzysta ze zwolnienia z kasy fiskalnej;

-

faktury wewnętrzne opodatkowania – np. w przypadku nieodpłatnego przekazania towarów lub wycofania środków trwałych na cele prywatne.

Jednolity Plik Kontrolny JPK V7 – czy systemy księgowe są gotowe na zmiany?

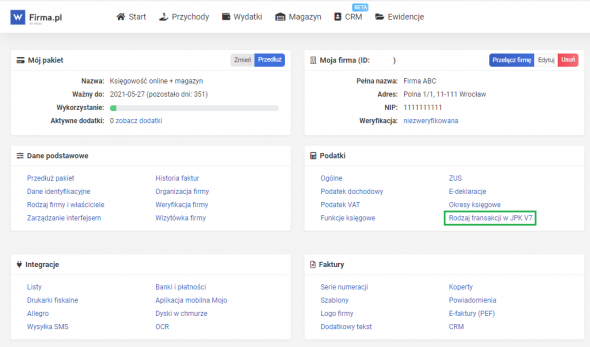

Zmiany w przepisach spowodowały konieczność dostosowania do zmian programów i aplikacji księgowych. Zdarza się, że dostawcy tych produktów nie nadążają za modyfikacjami w przepisach. Jeżeli program czy aplikacja księgowa nie zostanie dostosowana do wprowadzonych zmian w zakresie JPK V7, zachęcamy do skorzystania z aplikacji wFirma.pl gwarantującej prawidłowe rozliczenie firmy. Nad przystosowaniem tej aplikacji do aktualnie obowiązujących przepisów czuwa szereg specjalistów (księgowych i programistów), dzięki czemu wybierając ten produkt, masz pewność, że żadna zmiana w przepisach Cię nie zaskoczy.

Jednolity Plik Kontrolny JPK V7 w systemie wFirma.pl

Użytkownicy systemu wFirma.pl mogą korzystać z automatycznego oznaczania rodzajów transakcji sprzedaży, w tym kodów GTU w nowej strukturze jednolitego pliku kontrolnego. Użytkownik w pierwszej kolejności musi określić, jakie transakcje występują w jego działalności oraz jakie sprzedaje towary i jakie świadczy usługi. Może to zrobić w zakładce USTAWIENIA » RODZAJ TRANSAKCJI W JPK » TRANSAKCJE SZCZEGÓLNE/KODY GTU.

Podczas wystawiania faktur sprzedaży możliwe jest wybranie odpowiadającego jej rodzaju transakcji co spowoduje oznaczenie faktury w pliku JPK_V7.