Od października 2021 roku na czynnych podatników VAT został nałożony obowiązek składania pliku JPK w nowej formie, który obejmuje zarówno deklarację VAT (VAT-7 i VAT-7K), jak i ewidencję (rejestr zakupów i sprzedaży VAT). Obowiązek ten dotyczy wszystkich przedsiębiorców, w tym małych i mikroprzedsiębiorców. W związku z wprowadzeniem nowego typu pliku JPK podatnicy muszą nadawać specjalne kody towarom i produktom. Zobacz, jak wygląda oznaczanie towarów i usług w nowym JPK V7, który podatnicy zobowiązani są sporządzać.

JPK_V7 a inne deklaracje VAT

Struktura nowego pliku JPK_V7M i JPK_V7K została określona w rozporządzeniu Ministra Finansów, Inwestycji i Rozwoju w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług. Składa się on z części deklaracyjnej oraz ewidencyjnej, w której wprowadzono nowe pola. Jednymi z najważniejszych z nich są pola zawierające oznaczanie towarów i usług w nowym JPK_V7, co wyjaśnimy w kolejnej części artykułu.

Nowy JPK podatnicy są zobowiązani składać w terminie właściwym składania deklaracji, czyli do 25. dnia miesiąca za miesiąc poprzedni.

Wobec tego podatnicy składają:

- JPK_V7M – dla podatników, którzy rozliczają się miesięcznie, gdzie plik zawiera zarówno część ewidencyjną, jak i deklaracyjną,

- JPK_V7K – dla podatników, którzy rozliczają się kwartalnie, gdzie plik zawiera co miesiąc część ewidencyjną, natomiast za trzeci miesiąc kwartału zarówno część ewidencyjną i deklaracyjną.

- VAT-UE,

- VAT-8,

- VAT-9M,

- VAT-10,

- VAT-12,

- VAT-14.

Składanie wymienionych deklaracji nie uległo zmianie.

Oznaczanie towarów i usług w nowym JPK V7- kody identyfikacyjne

Zgodnie z rozporządzeniem ewidencja sprzedaży zawiera m.in. oznaczenia identyfikujące dostawy niektórych towarów i świadczonych usług, a także oznaczenia dowodów sprzedaży i oznaczenia szczególnych rodzajów transakcji. Sprzedawane towary oraz świadczone usługi zawierać powinny oznaczenia pod kątem przynależności do jednej z 13 grup towarowo-usługowych (w skrócie GTU) w nowym pliku JPK_V7, w przypadku jeżeli towar lub usługa należy do jednej z grup.

Zestawienie oznaczeń towarów i usług, jakie są stosowane w nowym JPK, przedstawiamy w poniższej tabeli.

Nazwa towaru lub usługi | Oznaczenie GTU |

TOWARY | |

napoje alkoholowe o zawartości alkoholu powyżej 1,2%, piwa oraz napoje alkoholowe będące mieszaniną piwa i napojów bezalkoholowych, w których zawartość alkoholu przekracza 0,5% (CN od 2203 do 2208) | 01 |

towary, o których mowa w art. 103 ust. 5aa ustawy (np. oleje napędowe, benzyny silnikowe) | 02 |

oleje opałowe nieujęte w art. 103 ust. 5aa ustawy, oleje smarowe i pozostałe oleje (CN od 2710 19 71 do 2710 19 83 i CN od 2710 19 87 do 2710 19 99, z wyłączeniem smarów plastycznych zaliczonych do kodu CN 2710 19 99), oleje smarowe (CN 2710 20 90) oraz preparaty smarowe (CN 3403, z wyłączeniem smarów plastycznych objętych tą pozycją) | 03 |

wyroby tytoniowy, susz tytoniowy, płyn do papierosów elektronicznych i wyroby nowatorskie, w rozumieniu przepisów o podatku akcyzowym | 04 |

odpady wyłącznie określone w poz. 79-91 załącznika nr 15 do ustawy (np. odpady szklane, z papieru i tektury, z tworzyw sztucznych, niebezpieczne odpady zawierające metal) | 05 |

urządzenia elektroniczne oraz części i materiałów do nich, wyłącznie określone w poz. 7, 8, 59-63, 65, 66, 69 i 94-96 załącznika nr 15 do ustawy, a także folia typu stretch określona w poz. 9 tego załącznika (np. komputery, dyski twarde, telefony komórkowe, konsole do gier wideo, aparaty fotograficzne cyfrowe i kamery cyfrowe, części i akcesoria do fotokopiarek) | 06 |

pojazdy oraz części (CN od 8701 do 8708) | 07 |

metale szlachetne oraz nieszlachetne - wyłącznie określonych w poz. 1 załącznika nr 12 do ustawy oraz w poz. 12-25, 33-40, 45, 46, 56 i 78 załącznika nr 15 do ustawy | 08 |

produkty lecznicze, środki spożywcze specjalnego przeznaczenia żywieniowego oraz wyroby medyczne - wyłącznie objęte obowiązkiem zgłoszenia, o którym mowa w art. 37av ust. 1 ustawy z dnia 6 września 2001 r. - Prawo farmaceutyczne (Dz. U. z 2021 r. poz. 974 i 981) | 09 |

budynki, budowle i grunty oraz ich części i udziały w prawie własności, w tym również zbycia praw, o których mowa w art. 7 ust. 1 ustawy | 10 |

USŁUGI | |

w zakresie przenoszenia uprawnień do emisji gazów cieplarnianych, o których mowa w ustawie z dnia 12 czerwca 2015 r. o systemie handlu uprawnieniami do emisji gazów cieplarnianych (Dz. U. z 2021 r. poz. 332 i 1047) | 11 |

o charakterze niematerialnym - wyłącznie:

| 12 |

transportowe i gospodarki magazynowej (PKWiU 49.4, 52.1) | 13 |

DODATKOWE OZNACZENIA | |

wewnątrzwspólnotowa sprzedaż towarów na odległość i sprzedaż usług telekomunikacyjnych, nadawczych i elektronicznych | EE |

transakcje, w których zachodzą powiązania pomiędzy nabywcą a dokonującym dostawy towarów lub świadczonych usług | TP |

WNT dokonanego przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej | TT_WNT |

dostawa towarów poza terytorium kraju dokonana przez drugiego w kolejności podatnika VAT w ramach transakcji trójstronnej w procedurze uproszczonej | TT_D |

świadczenia usług turystyki opodatkowanych na zasadach marży | MR_T |

dostawy towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, opodatkowanej na zasadach marży | MR_UZ |

WDT następująca po imporcie tych towarów w ramach procedury celnej 42 (import) | I_42 |

WDT następująca po imporcie tych towarów w ramach procedury celnej 63 (import) | I_63 |

transfer bonu jednego przeznaczenia dokonanego przez podatnika działającego we własnym imieniu | B_SPV |

dostawa towarów lub świadczenie usług, których dotyczy bon jednego przeznaczenia na rzecz podatnika, który wyemitował bon | B_SPV_ DOSTAWA |

usługi pośrednictwa oraz inne usługi dotyczące transferu bonu różnego przeznaczenia | B_MPV_ PROWIZJA |

Ewidencja sprzedaży zawiera również następujące oznaczenia według rodzajów dowodów sprzedaży:

RO – dokument zbiorczy wewnętrzny zawierający sprzedaż z kas rejestrujących,

WEW – dokument wewnętrzny,

FP – faktura dotycząca sprzedaży zaewidencjonowanej na kasie fiskalnej, o której mowa w art. 109 ust. 3d ustawy o VAT.

Po stronie ewidencji zakupów podatnicy nie mają obowiązku oznaczania towarów oraz usług kodami identyfikującymi. Dodatkowe oznaczenia dotyczą wyłącznie:

VAT RR – faktur VAT RR,

WEW – dokumentów wewnętrznych,

MK – faktur wystawionych przez podatnika będącego dostawcą lub usługodawcą, który wybrał metodę kasową rozliczeń VAT,

IMP – zgłoszeń celnych lub deklaracji importowej dokumentującej import towarów rozliczany zgodnie z art. 33a ustawy o VAT.

Takich oznaczeń towarów i usług w nowym JPK_V7 podatnicy muszą się nauczyć, aby dokładnie wiedzieć, które z nich stosować w swojej działalności gospodarczej. Ich wprowadzenie wiąże się bowiem z dostosowaniem odpowiednich narzędzi i to nie tylko w zakresie systemów księgowych, które występują na ostatnim etapie. W pierwszej kolejności obowiązkowo należy dokonać odpowiedniej klasyfikacji i oznaczeń sprzedawanych towarów i usług, aby następnie przekazać prawidłowo przygotowany plik JPK_V7M lub JPK_V7K do urzędu skarbowego. Aby więc klasyfikacja odbywała się już przy zamówieniu lub sprzedaży produktów, konieczne było dostosowanie systemów do obsługi magazynu, fakturowania, czy kompleksowej obsługi sprzedaży.

Kody towarów w JPK – co musisz wiedzieć?

Kody grup towarowych w JPK V7M i JPK V7K

Kody identyfikujące na niektóre towary i usługi w nowym pliku JPK.

Kary za błędy w JPK

Na powyższe zmiany, jakie wprowadziła nowa struktura plik JPK_V7 podatnicy muszą być dobrze przygotowani, w przeciwnym wypadku grożą im konsekwencje karno-skarbowe. Jeżeli w nowym pliku JPK_V7M lub JPK_V7K pojawi się błąd związany również z oznaczeniem towarów i usług, obciąży on podatników sankcją w wysokości 500 zł (za każdy błąd). Jak wskazuje ustawodawca, to uniemożliwia weryfikację transakcji przez organ podatkowy.

Celem wprowadzenia nowego JPK_V7 jest uproszczenie raportowania danych związanych z podatkiem VAT ponieważ co miesiąc składana jest w urzędzie tylko jedna struktura bez dodatkowych deklaracji. Dla samych podatników obowiązkowe oznaczanie towarów i usług w nowym JPK_V7 wprowadziło więcej trudności w rozliczeniu z VAT. W tym zakresie warto przemyśleć przede wszystkim wybór systemu magazynowego oraz księgowego, który spełni wymogi wprowadzenia nowych przepisów i przyspieszy pracę związaną z przygotowaniem nowego JPK_V7M lub JPK_V7K.

Obowiązkowe oznaczanie towarów i usług w nowym JPK_VAT w wfirma.pl

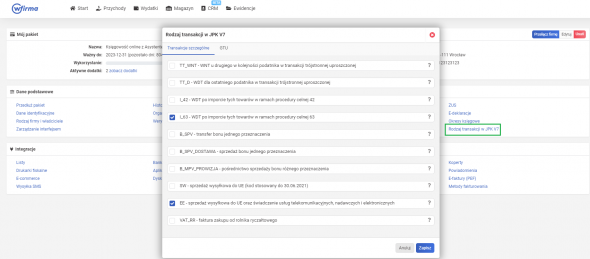

Oznaczenia rodzajów transakcji

Aby włączyć oznaczenia rodzajów transakcji, należy przejść do zakładki: USTAWIENIA » PODATKI » RODZAJ TRANSAKCJI W JPK V7. W oknie, które się pojawi należy w podzakładce TRANSAKCJE SZCZEGÓLNE wskazać transakcje, które mogą lub dotyczą działalności.

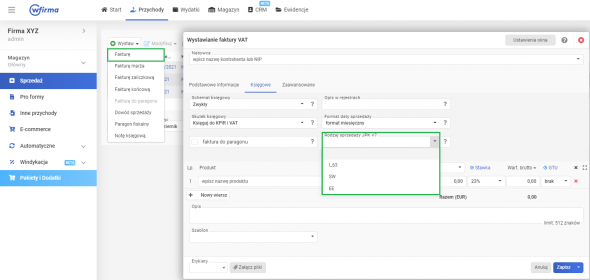

Wówczas przy wystawianiu faktury sprzedaży przez zakładkę: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, wskazanie odpowiedniego oznaczenia możliwe jest z podzakładki KSIĘGOWE w polu RODZAJ SPRZEDAŻY JPK V7.

Kody grup towarów i usług

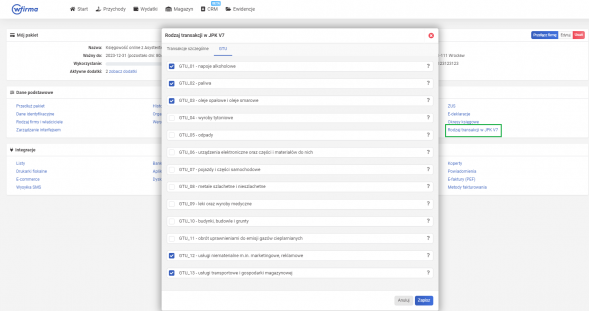

Odpowiednie GTU, które odnoszą się do prowadzonej działalności należy wybrać z zakładki USTAWIENIA » PODATKI » RODZAJ TRANSAKCJI W JPK V7 » GTU.

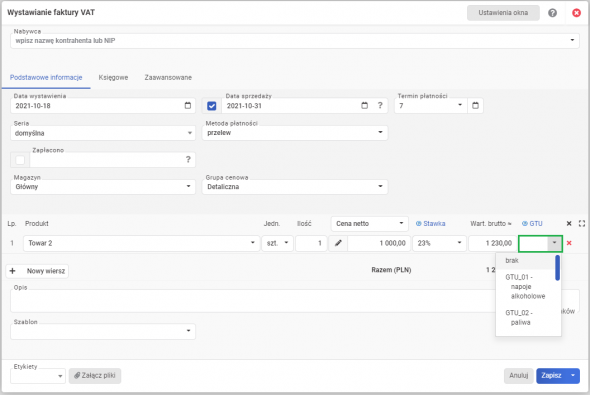

Dzięki temu nadanie kodu GTU możliwe jest bezpośrednio przy wystawianiu faktury sprzedaży przez zakładkę: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ / WERSJĘ ROBOCZĄ SPRZEDAŻY w polu GTU.

Oznaczanie towarów i usług w nowym JPK - najważniejsze informacje

Kogo dotyczą obowiązkowe oznaczanie towarów i usług w nowym JPK?

Jakie są obowiązkowe oznaczenia towarów i usług?

Jaka kara grozi za brak oznaczenia towarów i usług?