Roczna korekta VAT dotyczy podatników, którzy prowadzą sprzedaż mieszaną i odliczają VAT na zasadzie proporcji. Rocznej korekty VAT naliczonego należy dokonać w pierwszej deklaracji składanej za dany rok. Jakie obowiązki z tego tytułu ciążą na podatniku? Jak dokonać prawidłowych obliczeń? Odpowiedzi na te pytania znajdziesz w niniejszym artykule.

Sprzedaż mieszana - odliczanie VAT proporcją

Wiele firm prowadzi zarówno sprzedaż opodatkowaną, jak i zwolnioną z VAT (tzw. sprzedaż mieszana). Zasady rozliczania podatku od towarów i usług w działalności mieszanej reguluje art. 90 ustawy o podatku od towarów i usług (dalej: ustawa o VAT).

Firmy prowadzące sprzedaż mieszaną muszą dzielić wydatki związane z działalnością gospodarczą na:

- zakupy związane tylko ze sprzedażą zwolnioną,

- zakupy związane tylko ze sprzedażą opodatkowaną,

- zakupy, które mogą służyć obu rodzajom sprzedaży.

Jeżeli podatnik nie wie, w jakim stopniu nabyty towar lub usługa będzie wykorzystywana do celów opodatkowanych lub zwolnionych, prawo do odliczenia przysługuje mu wyłącznie na zasadzie proporcji.

Sprzedaż mieszana - jak obliczyć wskaźnik proporcji?

Proporcję tę oblicza się jako udział obrotu uzyskanego z tytułu czynności uprawniających do obniżenia podatku należnego w całkowitym obrocie wypracowanym w związku z czynnościami, od których przysługuje prawo do obniżenia VAT należnego oraz czynnościami, do których takie prawo nie ma zastosowania (art. 90 ust. 3 ustawy o VAT).

Proces odliczenia VAT proporcją można podzielić na dwa etapy:

- odliczenie VAT według wskaźnika proporcji obliczonego na podstawie obrotów roku ubiegłego (tzw. wstępny wskaźnik proporcji),

- korekta VAT na podstawie wskaźnika VAT rzeczywistego z roku, w którym dokonano zakupu.

Do obliczenia wskaźnika proporcji podatnik potrzebuje wykazać:

1) w liczniku proporcji:

- odpłatną dostawę towarów i odpłatne świadczenie usług na terytorium kraju, sprzedaży opodatkowanej,

- wewnątrzwspólnotową dostawę towarów,

- eksport towarów,

- dostawę towarów lub świadczenie usług za granicą, które nie są opodatkowane w Polsce, lecz dają prawo do odliczenia VAT naliczonego,

- usługi wymienione w art. 86 ust. 9 ustawy o VAT, jeżeli miejscem ich świadczenia jest kraj trzeci, lub usługi bezpośrednio dotyczące towarów eksportowanych,

- otrzymane subwencje, dopłaty przedmiotowe i dotacje.

2) w mianowniku proporcji:

- czynności wymienione w pkt 1,

- czynności zwolnione z VAT.

Obliczając wskaźnik proporcji, podatnik nie może uwzględnić:

- dostaw towarów i usług zaliczanych do środków trwałych oraz wartości niematerialnych i prawnych podlegających amortyzacji oraz gruntów i praw wieczystego użytkowania gruntów,

- pomocniczych transakcji w zakresie nieruchomości i pomocniczych transakcji finansowych,

- usług wymienionych w art. 43 ust. 1 pkt. 7, 12 i 38-41 ustawy o VAT, w zakresie, w jakim transakcje te mają charakter pomocniczy (dotyczy usług ubezpieczeniowych, udzielenia kredytów, itp.)

- czynności, które nie stanowią obrotu.

Sprzedaż mieszana bez proporcji

Podatnik nie ma obowiązku stosowania wskaźnika proporcji przy działalności mieszanej w sytuacji, gdy wskaźnik ten jest stosunkowo wysoki lub niski. art. 90 ust. 10 ustawy o VAT określa, że w sytuacji gdy proporcja:

- przekroczy 98% oraz kwota podatku naliczonego niepodlegająca odliczeniu, wynikająca z zastosowania tej proporcji, w skali roku była mniejsza niż 10.000 zł - można uznać że proporcja ta wynosi 100%;

- nie przekroczy 2% - podatnik może uznać, że proporcja ta wynosi 0% (nie odlicza VAT).

Przykład 1.

Firma X prowadzi działalność gospodarczą. Za 2024 rok osiągnęła sprzedaż na łączną sumę 10 650 000 zł, w tym: sprzedaż opodatkowana 150 000 zł, sprzedaż zwolniona 10 500 000zł).

Ustalenie proporcji: 150 000/(150 000 + 10 500 000) = 1,41%

Proporcję należy zaokrąglić w górę do najbliższej liczby całkowitej (art. 90 ust. 4 ustawy o VAT), czyli do 2%. Oznacza to, że Firma X może w ogóle nie odliczać VAT od wydatków związanych z działalnością mieszaną.

Sprzedaż mieszana a proporcja szacunkowa

W wyjątkowych sytuacjach do rozliczenia wstępnego można zastosować proporcję ustaloną szacunkowo, według prognozy o której poinformowany zostanie naczelniki urzędu skarbowego. Jest to możliwe wówczas, gdy:

- podatnik w poprzednim roku podatkowym nie prowadził działalności mieszanej,

- obroty nie przekroczyły 30 000 zł,

- proporcja ustalona za poprzedni rok w bieżącym roku według podatnika byłaby niereprezentatywna.

Przykład 2.

Podatnik wykonywał dotychczas działalność opodatkowaną VAT i w całości odliczał VAT naliczony. Od stycznia 2025 roku rozszerzył swoją działalność o czynności zwolnione z VAT (usługi pośrednictwa w zawieraniu umów kredytowych). Proporcja wstępna w tym przypadku wynosiłaby 100%, jednakże podatnik uznał, że jest dla niego niereprezentatywna ze względu na rozpoczęcie wykonywania czynności zwolnionych. Oszacował więc proporcję na poziomie 73% i przedstawił w urzędzie skarbowym.

Oznacza to, iż podatnik ma prawo do końca roku odliczać 73% VAT naliczonego przy dokonanych zakupach, których jednoznacznie nie przypisze do działalności opodatkowanej lub zwolnionej.

Roczna korekta VAT naliczonego

Po zakończeniu roku podatkowego podatnik prowadzący sprzedaż mieszaną jest zobowiązany do obliczenia struktury obrotów dla tego właśnie roku. Na tej podstawie podatnik powinien dokonać korekty VAT naliczonego za cały miniony rok podatkowy. Ta sama proporcja posłuży do wstępnego rozliczania podatku naliczonego w kolejnych miesiącach bieżącego roku podatkowego.

Przykład 3.

Podatnik prowadzący działalność mieszaną na początku 2025 roku obliczył faktyczną proporcję odliczenia podatku VAT za 2024 rok na poziomie 81%. W 2024 roku stosował szacunkową proporcję 76%. W ciągu ubiegłego roku nie zakupił środka trwałego. VAT naliczony od zakupów mieszanych wynosił 62 000 zł.

Korektę podatku naliczonego podatnik powinien wykonać jednorazowo i ująć w deklaracji za I kwartał bądź za styczeń 2025 roku.

Obliczenia: (62 000 x 81%) - (62 000 x 76%) = 50 220 - 47 120 = 3 100 zł.

Podatnik powinien w JPK_V7 za styczeń 2025 bądź I kwartału zwiększyć kwotę podatku naliczonego do odliczenia. Natomiast w sytuacji, gdyby wynik był ujemny, należy wykazać kwotę ze znakiem minus.

Korekty VAT naliczonego dokonuje się wyłącznie w stosunku do:

- towarów niebędących środkami trwałymi ani wartościami niematerialnymi i prawnymi, wykorzystywanymi w działalności gospodarczej,

- środków trwałych lub wartości niematerialnych i prawnych, których wartość początkowa przekracza 15 000 zł.

Jeśli środki trwałe i wartości niematerialne i prawne przekraczają wartość 15 000 zł, okresy korekty wynoszą:

- 5 lat - środki trwałe i wartości niematerialne i prawne, podlegające amortyzacji, inne niż nieruchomości i prawa wieczystego użytkowania gruntów,

- 10 lat - nieruchomości (prawa wieczystego użytkowania gruntów) nabyte od 1 maja 2004 roku.

Roczna korekta VAT w JPK_V7

W JPK_V7, służącej rozliczeniu podatku VAT, znajdują się rubryki przeznaczone do wykazania rocznych korekt podatku naliczonego oraz korekt związanych ze zmianą przeznaczenia nabytych towarów i usług.

W części deklaracyjnej kwoty korekty rocznej trafiają w takich samych wartościach jak wykazane w części ewidencyjnej do pól:

- P_44 Zbiorcza wysokość podatku naliczonego z tytułu korekty podatku naliczonego od nabycia towarów i usług zaliczanych u podatnika do środków trwałych – wykazana w K_44 (pole opcjonalne), przy czym w przypadku braku kwot do korygowania - pole pozostaje puste,

- P_45 Zbiorcza wysokość podatku naliczonego z tytułu korekty podatku naliczonego od nabycia pozostałych towarów i usług – wykazana w K_45 (pole opcjonalne), w przypadku braku kwot do korygowania pole pozostaje puste.

W części ewidencyjnej pliku taka korekta powinna mieć oznaczenie "WEW".

Sprzedaż mieszana w systemie księgowości online wfirma.pl

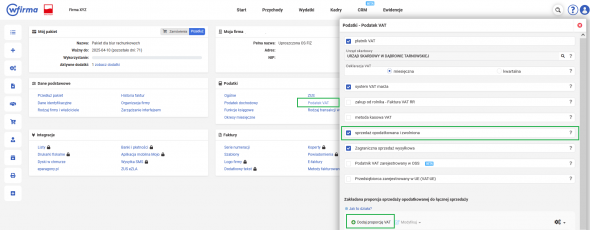

W przypadku prowadzenia sprzedaży mieszanej w systemie wFirma, proporcję określa się w zakładce USTAWIENIA » PODATKI » PODATEK VAT. W pierwszej kolejności należy zaznaczyć opcję Sprzedaż opodatkowana i zwolniona i dodać proporcję VAT.

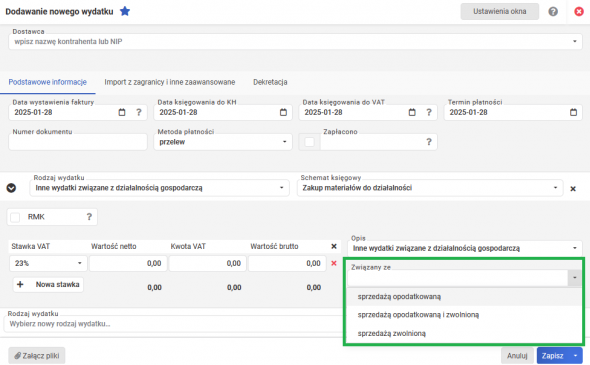

Zapisane ustawienia dotyczące proporcji będą uwzględniane przy księgowaniu wydatków związanych ze sprzedażą opodatkowaną i zwolnioną. Wprowadzając faktury zakupu w zakładce WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT należy segregować zakupy na te:

- związane tylko ze sprzedażą opodatkowaną (VAT będzie odliczany w 100%),

- związane tylko ze sprzedażą zwolnioną (VAT nie będzie odliczany),

- związane zarówno ze sprzedażą opodatkowaną jak i zwolnioną gdy nie można ich jednoznacznie rozdzielić - wówczas VAT będzie rozliczany proporcją (w pierwszym roku prowadzenia działalności mieszanej proporcję należy ustalić z naczelnikiem urzędu skarbowego).

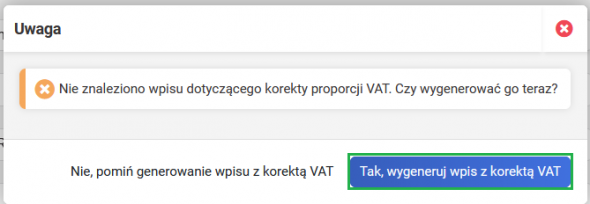

Po zakończeniu roku, należy wyliczyć rzeczywistą proporcję sprzedaży za rok poprzedni, która będzie wstępną proporcją na rok następny. W tym celu należy wejść w zakładkę USTAWIENIA » PODATKI » PODATEK VAT, następnie należy skorzystać z opcji DODAJ PROPORCJĘ VAT i w oknie które się pojawi wybrać funkcję WYLICZ PROPORCJĘ. Pojawi się wówczas komunikat informujący o braku wpisu korekty VAT w rejestrze VAT z tytułu proporcji.

W sytuacji, gdy korekta ma zostać automatycznie ujęta w rejestrze VAT zakupu należało wybrać opcję: TAK, WYGENERUJ WPIS Z KOREKTĄ VAT. Po zapisaniu korekta VAT zostanie automatycznie ujęta w rejestrze VAT zakupu oraz JPK_V7.