Rachunek zysków i strat jako jeden z podstawowych i obligatoryjnych elementów sprawozdania finansowego informuje jednostkę o efektywności poszczególnych rodzajów działalności oraz o ogólnym wyniku finansowym przedsiębiorstwa. W Polsce rachunek zysków i strat może być sporządzony w wersji porównawczej lub kalkulacyjnej, gdzie kwestie wyboru pozostawiono kierownikowi jednostki, jednakże istnieją pewne ograniczenia, o czym przeczytać będzie można w dalszej części artykułu. Różnica pomiędzy dwoma sposobami sporządzania rachunku zysków i strat występuje tylko na etapie określenia wyniku na sprzedaży i właśnie to zostanie omówione w niniejszym tekście. Część dotycząca pozostałej działalności operacyjnej i finansowej została scharakteryzowana w artykule pt. Sprawozdanie finansowe - część 1 Rachunek zysków i strat (wariant porównawczy).

Rachunek zysków i strat - czym jest?

Rachunek zysków i strat prowadzony w układzie kalkulacyjnym, mimo trudności przy podziale kosztów na działy wymagające jednoznacznego rozliczenia i subiektywnej oceny, daje szersze możliwości analizy wysokości kosztów. Układ kalkulacyjny jest zorientowany przede wszystkim na sprzedaż, gdyż informuje o poszczególnych kosztach wytworzenia, czyli kosztach wyprodukowanych wyrobów, produkcji sprzedanej, zapasów końcowych, a także kosztach sprzedaży i kosztach ogólnego zarządu.

Prawo wyboru rachunku zysków i strat w wariancie kalkulacyjnym mają jednostki, które prowadzą ewidencję kosztów w układzie rodzajowym (zespół 4) oraz w układzie funkcjonalnym (zespół 5). Dla jednostek prowadzących ewidencję wyłącznie w zespole 5 sporządzenie sprawozdania w wariancie kalkulacyjnym jest obligatoryjne. W praktyce bardzo duże znaczenie ma również wielkość firmy i branża, w jakiej działa podmiot, bo to determinuje potrzeby informacyjne kierownictwa jednostki, a co za tym idzie wybór odpowiedniego wariantu rachunku zysków i strat.

Przychody z tytułu sprzedanych produktów, towarów i materiałów

W tej pozycji wykazuje się wszystkie przychody ze sprzedaży związane z podstawową działalnością przedsiębiorstwa.

Poniższa tabela prezentuje rachunek zysków i strat w części dotyczącej sprzedaży

| WYSZCZEGÓLNIENIE |

A | Przychody netto ze sprzedaży produktów, towarów i materiałów, w tym: |

| |

I | Przychody netto ze sprzedaży produktów |

II | Przychody netto ze sprzedaży towarów i materiałów |

Przychody netto ze sprzedaży nie zostały jednoznacznie zdefiniowane, a jedynie pośrednio z art. 42 ust. 2 ustawy o rachunkowości (dalej UoR) wynika, że przychody netto ze sprzedaży produktów, towarów i materiałów to wartości wyrażone w rzeczywistych cenach sprzedaży z uwzględnieniem dotacji, opustów, rabatów oraz innych zwiększeń i zmniejszeń, bez podatku od towarów i usług (VAT należnego).

Kierując się zasadą memoriału (art. 6 ust. 1 UoR), w księgach jednostki należy ująć wszystkie osiągnięte i przypadające na jej rzecz przychody dotyczące danego roku obrotowego, niezależnie od terminu ich zapłaty. W związku z tym, iż ustawa o rachunkowości jednoznacznie nie określa daty realizacji przychodu (z wyjątkiem przychodów z długotrwałych umów o usługi, w tym budowlane - art. 34a UoR) w praktyce przyjęło się, w celu uniknięcia rozbieżności, że dla ustalenia momentu powstania przychodu w ujęciu bilansowych stosuje się przepisy prawa podatkowego.

Zgodnie z ogólnymi zasadami określonymi w art. 12 ust. 3a ustawy o podatku dochodowym od osób prawnych (dalej PDOP) oraz art. 14 ust. 1c ustawy o podatku dochodowym od osób fizycznych (dalej PDOF), za datę powstania przychodu uważa się dzień wydania rzeczy, zbycia prawa majątkowego lub wykonania usługi (albo częściowego wykonania usługi), nie później jednak niż dzień wystawienia faktury albo uregulowania należności. Zatem przychód powstaje w dacie zdarzenia, które miało miejsce wcześniej.

Należy tutaj zwrócić uwagę na fakt, że zgodnie z art. 12 ust. 4 pkt 1 PDOP oraz art. 14 ust. 3 pkt 1 PDOF do przychodów nie zalicza się m.in. pobranych wpłat lub zarachowanych należności na poczet dostaw towarów i usług, które zostaną wykonane w następnych okresach sprawozdawczych.

A.I. Przychody netto ze sprzedaży produktów

W pozycji przychody netto ze sprzedaży produktów ujmowane są wyroby gotowe, półprodukty oraz usługi wchodzące w zakres podstawowej działalności gospodarczej przedsiębiorstwa. Przychody te ewidencjonowane są w cenach netto na podstawie wystawionych przez jednostkę dowodów księgowych (faktur, rachunków).

W przypadku prowadzenia różnorodnej działalności, celem ułatwienia ustalenia wyniku na każdym rodzaju działalności spółka powinna prowadzić ewidencję szczegółową sprzedaży z podziałem na poszczególne grupy produktów. Dodatkowo poszczególnym kontom przychodów ze sprzedaży powinny odpowiadać właściwe konta kosztów prowadzone w ramach kont zespołu 5. Niniejszy podział może być dokonany ze względu na stawki VAT, odrębne ujęcie sprzedaży na rzecz kontrahentów krajowych i zagranicznych czy dla odrębnych produktów lub usług. Jednostki mogą także ustalić, że podział przychodów ze sprzedaży w oparciu o powyższe kryteria będzie ujmowany na odrębnych kontach syntetycznych.

Zgodnie ze wzorcowym planem kont przychody ze sprzedaży produktów ujmowane są na koncie 70-0 “Sprzedaż produktów” po stronie Ma. Natomiast po stronie Wn tego konta ujmuje się zmniejszenia przychodów z tytułu udzielonych rabatów, opustów, a także wynikające z uznanych reklamacji, które spowodowały obniżenie ceny sprzedaży lub zwrot towarów.

A.II. Przychody netto ze sprzedaży towarów i materiałów

Przychody netto ze sprzedaży towarów i materiałów, podobnie jak przychody netto ze sprzedaży produktów, ewidencjonowane są w cenach netto w oparciu o dowody księgowe wystawione przez jednostkę. Wartość ta przedstawia wysokość przychodu wygenerowanego dzięki sprzedaży dóbr wcześniej zakupionych przez jednostkę.

Ewidencji przychodów netto ze sprzedaży towarów dokonuje się na koncie 73-0 "Sprzedaż towarów", natomiast materiałów na koncie 74-0 "Sprzedaż materiałów i opakowań".

Koszty sprzedanych produktów, towarów i materiałów

W rachunku zysków i strat w wariancie kalkulacyjnym podział kosztów dokonywany jest w oparciu o tzw. układ kalkulacyjny kosztów. Takie ujęcie pozwala na określenie wysokości kosztów związanych z wytworzeniem lub zakupem wszystkich sprzedanych przez jednostkę dóbr. Podstawowym podziałem kosztów dających wstępną informację jest podział na:

koszty bezpośrednie,

koszty pośrednie.

Koszty bezpośrednie to ta część kosztów działalności operacyjnej, dla których istnieje bezpośrednia relacja przyczynowo-skutkowa pomiędzy użytym zasobem, a osiągniętym efektem. Do klasycznych kosztów bezpośrednich zalicza się najczęściej:

zużycie materiałów w cenach nabycia, w których wielkość na jednostkę produktu lub usługi można dokładnie określić na podstawie dokumentów materiałowych np. rozchód wewnętrzny (RW),

wynagrodzenia wraz z narzutami pracowników zatrudnionych przy produkcji wyrobów, które można dokładnie określić na podstawie kart pracy na jednostkę produktu lub usługi,

inne koszty bezpośrednie np. zużycie narzędzi specjalnych wykorzystywanych tylko przy produkcji określonych produktów, koszt obróbki obcej na rzecz danego produktu, dokonanej przez inne przedsiębiorstwo.

Koszty pośrednie natomiast obejmują te składniki kosztów, które nie mogą być bezpośrednio odnoszone do produkowanych wyrobów lub usług bądź rodzajów działalności, tzn. nie można przyporządkować ich poszczególnym nośnikom na podstawie pomiarów i dowodów źródłowych. Koszty pośrednie rozliczane są za pomocą tzw. kluczy rozliczeniowych ustalanych przez jednostkę, umożliwiających powiązanie kosztów z efektem.

W praktyce podział kosztów na bezpośrednie i pośrednie odgrywa ogromną rolę, gdyż od tego zależy kalkulacja kosztów jednostkowych, ustalanie cen produktów i usług, wycena zapasów, ocena sterowalności kosztu.

Poniższa tabela prezentuje rachunek zysków i strat w części dotyczącej kosztów z działalności operacyjnej

B | Koszty sprzedanych produktów, towarów i materiałów, w tym: |

| |

I | Koszt wytworzenia sprzedanych produktów |

II | Wartość sprzedanych towarów i materiałów |

Wydzielenie tych dwóch wartości pozwala na ustalenie osobno wyniku na sprzedaży produktów oraz wyniku na sprzedaży towarów i materiałów.

B.I. Koszt wytworzenia sprzedanych produktów

Definicja wytworzenia kosztu sprzedanych produktów znajduje się w art. 28 ust. 3 UoR, koszt wytworzenia produktu obejmuje koszty pozostające w bezpośrednim związku z danym produktem oraz uzasadnioną część kosztów pośrednio związanych z wytworzeniem tego produktu. Koszty bezpośrednie obejmują wartość zużytych materiałów bezpośrednich, koszty pozyskania i przetworzenia związane bezpośrednio z produkcją i inne koszty poniesione w związku z doprowadzeniem produktu do postaci i miejsca, w jakich się znajduje w dniu wyceny. Do uzasadnionej, odpowiedniej do okresu wytwarzania produktu, części kosztów pośrednich zalicza się zmienne pośrednie koszty produkcji oraz tę część stałych, pośrednich kosztów produkcji, które odpowiadają poziomowi tych kosztów przy normalnym wykorzystaniu zdolności produkcyjnych. Za normalny poziom wykorzystania zdolności produkcyjnych uznaje się przeciętną, zgodną z oczekiwaniami w typowych warunkach, wielkość produkcji za daną liczbę okresów lub sezonów, przy uwzględnieniu planowych remontów. Jeżeli nie jest możliwe ustalenie kosztu wytworzenia produktu, jego wyceny dokonuje się według ceny sprzedaży netto takiego samego lub podobnego produktu, pomniejszonej o przeciętnie osiągany przy sprzedaży produktów zysk brutto ze sprzedaży, a w przypadku produktu w toku - także z uwzględnieniem stopnia jego przetworzeń. Do kosztów wytworzenia produktu nie zalicza się między innymi kosztów:

będących konsekwencją niewykorzystanych zdolności produkcyjnych i strat produkcyjnych,

ogólnego zarządu, które nie są związane z doprowadzaniem produktu do postaci i miejsca, w jakich się znajduje na dzień wyceny,

magazynowania wyrobów gotowych i półproduktów, chyba że poniesienie tych kosztów jest niezbędne w procesie produkcji,

kosztów sprzedaży produktów.

W sytuacji, gdy ustalenie kosztu wytworzenia produktu nie jest możliwe, jego wyceny dokonuje się według ceny sprzedaży netto produktów o jednakowych lub zbliżonych parametrach, pomniejszonej o przeciętnie osiągany przy sprzedaży produktów zysk brutto ze sprzedaży. W przypadku produktów w toku należy uwzględnić również jego stopień przetworzenia.

W celu ewidencji produktów jednostka ma do wyboru kilka możliwości. Jeżeli dokonuje ona ewidencji produktów w oparciu o planowany koszt wytworzenia lub inaczej ustaloną cenę ewidencyjną, a zapisy są dokonywane na koncie 60 “Produkty gotowe i półprodukty”, wówczas należy pamiętać, aby na koncie 70-1 “Koszt sprzedanych produktów” na dzień bilansowy ująć ich wartość po rozliczeniu odchyleń od stałych cen ewidencyjnych. W przypadku uproszczonego ujęcia produktów na koncie 70-1 (w momencie ich wytworzenia) należy pamiętać, że nie później niż na dzień bilansowy jednostka zobowiązana jest przeprowadzić spis z natury i dokonać odpisu aktualizującego stan niesprzedanych wyrobów i produkcji w toku i ująć je na koncie 60.

B.II. Wartość sprzedanych towarów i materiałów

Wartość sprzedanych towarów i materiałów określona jest w oparciu o cenę zakupu netto. Ewidencja towarów dokonywana jest za pośrednictwem konta 73-1 "Wartość sprzedanych towarów w cenach zakupu (nabycia)", natomiast materiałów na koncie 74-1 "Wartość sprzedanych materiałów".

Podobnie jak w przypadku ewidencji produktów, jednostka ma różne możliwości ujęcia kosztu sprzedanych towarów i materiałów. W przypadku bezpośredniego odpisu wartości towarów i materiałów w momencie ich zakupu, jednostka musi pamiętać, aby na dzień bilansowy ustalić drogą inwentaryzacji wartość niesprzedanych towarów i materiałów, a następnie dokonać wyksięgowania w korespondencji z kontem 33 “Towary” lub 31 “Materiały i opakowania”. Natomiast w przypadku ewidencji towarów i materiałów w cenach ewidencyjnych należy wyksięgować odchylenia przypadające na sprzedane do dnia bilansowego towary i materiały. Konta 73-1 oraz 74-1 powinny na dzień bilansowy przedstawiać wartość sprzedanych towarów w cenach nabycia, niezależnie od tego, w jaki sposób dokonywana jest ewidencja tych towarów w trakcie roku.

Podstawowa działalność operacyjna w rachunku zysków i strat zakończona jest pozycją C. Zysk (strata) brutto ze sprzedaży. Jest to różnica pomiędzy sumą przychodów ze sprzedaży osiągniętych przez jednostkę w danym okresie sprawozdawczym, a sumą kosztów bezpośrednio związanych z ich osiągnięciem.

Koszty sprzedaży

W pozycji D rachunku zysków i strat w wariancie kalkulacyjnym znajdują się koszty sprzedaży. Są to dodatkowe koszty związane z samym procesem sprzedawania dóbr, do których można zaliczyć m.in. koszty komplementacji dostaw, pakowania, transportu, załadunku, wyładunku, ubezpieczenia, utrzymania sieci handlowej, reklamy i marketingu. Koszty sprzedaży ujmowane są na koncie 52 “Koszty sprzedaży”, a na dzień bilansowy przenosi się je na konto 86 “Wynik finansowy”, chyba że w trakcie roku koszty te zostały już rozliczone na koncie 70-1 “Koszt sprzedanych produktów”.

Koszty ogólne zarządu

Koszty ogólne zarządu stanowią pozycję E w kalkulacyjnym rachunku zysków i strat, spośród których można wyróżnić dwie grupy kosztów:

koszty administracyjno-gospodarcze - związane z utrzymaniem zarządu przedsiębiorstwa, takie jak płace pracowników administracji czy koszty biurowe;

koszty ogólnoprodukcyjne - dotyczące utrzymania całego przedsiębiorstwa, takie jak koszty ochrony, koszty sprzątania otoczenia fabryki oraz wszystkie inne koszty produkcji, których przypisanie do konkretnych produktów jest niemożliwe gdyż są one ponoszone ogólnie dla całego przedsiębiorstwa.

Ewidencji kosztów zarządu dokonuje się na koncie 55 “Koszty zarządu”, które podobnie jak w przypadku kosztów sprzedaży na dzień bilansowy przenoszone są na wynik finansowy, chyba że zostały one już ujęte w trakcie roku na koncie 70-1 “Koszt sprzedanych produktów”.

Rachunek zysków i strat - podsumowanie

Zastosowanie wariantu kalkulacyjnego rachunku zysków i strat, pomimo zwiększonej pracochłonności ewidencji księgowej, pozwala na uzyskanie bardziej przydatnych informacji, niż w przypadku wykazania kosztów i przychodów w układzie porównawczym. Dostarcza on informacji o koszcie wytworzenia sprzedanych produktów oraz poziomie kosztów okresu (kosztów sprzedaży i kosztów zarządu), co daje szersze możliwości analizy wysokości kosztów, tak istotnej dla właściwego zarządzania finansami przedsiębiorstwa. Mimo że w wariancie kalkulacyjnym mogą wystąpić problemy związane z ustaleniem kosztu wytworzenia produktów, wynikające np. ze wzrostu kosztów pośrednich w kosztach całkowitych, to jego przydatność w podejmowaniu decyzji jest dużo wyższa niż rachunku zysków i strat w wariancie kalkulacyjnym. Należy także pamiętać, że jednostka prowadząca koszty w układzie funkcjonalnym (konta zespołu 5) z pominięciem kont rodzajowych (zespół 4), ze względu na obowiązek ustawowy musi dokonać odpowiedniego rozwinięcia analitycznego, co także zwiększa użyteczność decyzyjną.

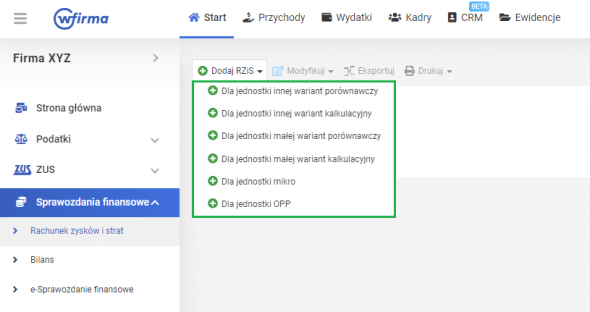

Rachunek zysków i strat w systemie wFirma.pl

W systemie wFirma.pl w pakiecie ksiąg rachunkowych możliwe jest sporządzenie RZiS w każdym wariancie. Co ważne jeśli użytkownik korzysta ze wzorcowego planu kont i schematów księgowych od razu ma zdefiniowany podstawowy schemat dla RZiS, więc nie jest konieczne jego definiowanie. RZiS w systemie sporządza się w zakładce STRAT » SPRAWOZDANIA FINANSOWE » RACHUNEK ZYSKÓW I STRAT » DODAJ, gdzie wybieramy TYP oraz wariant RZiS.